Abhaken: Das Anlagejahr 2018

Abhaken: Das Anlagejahr 2018

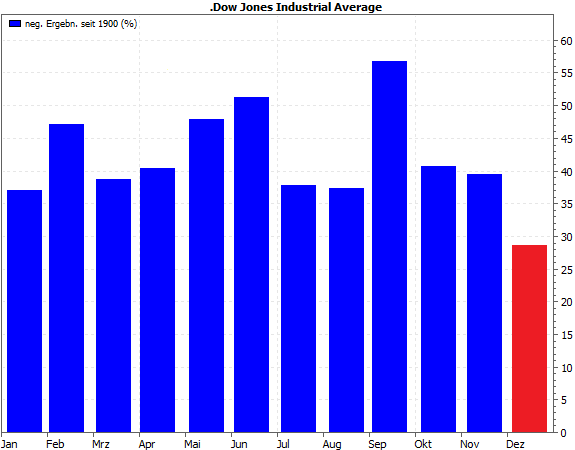

von Torsten EwertSehr verehrte Leserinnen und Leser, für das neue Jahr wünsche ich Ihnen und Ihren Lieben alles Gute, vor allem natürlich Gesundheit und Zufriedenheit und das nötige Quäntchen Glück bei all Ihren Vorhaben. Letzteres ist vor allem aus Anlegersicht nötig – war doch das Jahr 2018 für fast alle Investoren eine herbe Enttäuschung. 2018 – ein Anlagejahr zum Vergessen Von den 42 der von mir untersuchten Anlageklassen beendeten 33 (= 78,6 %) das vergangene Jahr mit negativen Ergebnissen. Nur 6 Anlageklassen schafften 2018 eine nennenswerte positive Performance, allerdings waren drei davon sehr volatile Anlagen, z.B. aus dem Rohstoffbereich. Die drei verbleibenden Vermögensklassen setzten dabei jedoch ihren positiven Trend der vorangegangenen fünf Jahre fort. Das waren die Immobilienmärkte in Deutschland und den USA sowie Venture-Capital-Investments – also eher spezielle Anlageformen, von deren Erfolg nur die wenigsten Anleger profitiert haben dürften. Für Aktienanleger war 2018 dagegen ein Jahr zum Vergessen: Die großen Indizes verloren im vergangenen Jahr so viel wie seit der Finanzkrise 2008 nicht mehr. Geradezu dramatisch erscheinen die Zahlen der US-Indizes: Der Dezember 2018 war der schlechteste Börsenmonat seit dem letzten starken Rückfall der Aktienmärkte in der Finanzkrise im Februar 2009. Wohlgemerkt: der Dezember! Zu dieser Zeit läuft gewöhnlich die Jahresend- oder wenigstens eine Weihnachtsrally. Nicht zuletzt aus diesem Grund ist der Dezember statistisch der Monat mit der geringsten Anzahl von negativen Ergebnissen – und das mit großem Abstand (siehe Grafik):

Quelle: MarketMaker Der schwächste Dezember seit 1931 Das negative Dezember-Ergebnis von 2018 ist also an sich schon eine Seltenheit. Noch außergewöhnlicher ist aber die Größe des Verlusts vom Dezember 2018: Das Minus von rund 9 % bei Dow Jones und S&P 500 ist der stärkste Einbruch in einem Dezember seit 1931. Damals steuerte die Große Depression in den USA auf ihren Tiefpunkt zu… Noch außergewöhnlicher ist, dass es dabei im Dezember zu einem Jahrestief kam. Das ist seit dem 2. Weltkrieg ein extrem seltenes Ereignis: Es kam im Dow Jones und S&P 500 nur einmal im gleichen Jahr vor (Ölkrise 1973). Darüber hinaus gab es je ein derartiges Signal in jedem der beiden Indizes (Dow Jones: 1969, S&P 500: 2000) – beide Male im Verlauf einer größeren Baisse. Es war also 2018 erst das vierte Mal in mehr als 70 Jahren, dass in den US-Indizes ein Jahrestief im Dezember gebildet wurde! Und wie geht es jetzt weiter? Nun stellt sich die Frage, was solche schwachen Ergebnisse in einem Dezember bedeuten. Statistisch ist die Sache klar: Wenn ein Dezember im Minus endet, ist das kein gutes Omen für die Aktienmärkte. Im Mittel verlor der Dow Jones seit 1890 danach weitere 25 % und erreichte erst nach rund 35 Wochen – also einem guten halben Jahr – sein Tief. Aktuell brauchen wir nicht lange nach fundamentalen Gründen für ein solches Szenario suchen: Der Handelskonflikt zwischen den USA und China (und anderen Ländern) schwebt immer noch als möglicher Belastungsfaktor über Wirtschaft und Märkten – vom Brexit ganz zu schweigen. Aber bevor Sie nun losstürzen, um all Ihre Aktienpositionen zu verkaufen, bedenken Sie Folgendes: Das oben erwähnte Tief nach einem schwachen Dezember war meistens ein Tiefpunkt für die nächsten Jahre. Häufig schloss sich daran die nächste starke Rally an. Was Sie jetzt NICHT tun sollten! Selbst wenn nun eine zähere Baisse bevorstehenden sollte: In dieser Zeit werden die Aktienmärkte Kurse erreichen, die sie danach höchstwahrscheinlich für lange Zeit nicht mehr erreichen werden. Für langfristig orientierte Anleger dürfte also wieder eine äußerst lukrative Kaufphase bevorstehen! Viele Anleger haben in und nach den Crashs nach 2000 und 2008 in Panik verkauft und danach den Aktienmärkten den Rücken gekehrt. Nur wenige haben von den starken Rallys danach profitiert. Und es geschieht sehr selten, dass sich einer Generation von Anlegern eine solche Chance zum dritten Mal innerhalb relativ kurzer Zeit bietet. Es ist also auf jeden Fall eine Überlegung wert, ob und wie man davon profitieren will und kann. Keine Frage – ein Spaziergang wird ein solcher Weg nicht. Wann und wo die Tiefs tatsächlich gebildet werden, ist vorher nicht zu bestimmen. Der DAX z.B. hat inzwischen schon fast das Kursziel von 10.000 Punkten erreicht, dass ich in meinem letzten Artikel vor Weihnachten hier genannt hatte. Vielleicht haben also die Bären ihr Pulver schon verschossen. Hier finden Sie Ihre Chancen für 2019 Sicher ist nur: Auch 2019 wird es Chancen auf lukrative Anlagen geben. In meinem Geldanlage-Brief werde ich demnächst auf einige davon eingehen – meine Leser erhalten nämlich seit Weihnachten eine kleine Serie zu meinen 5 Thesen zum Anlagejahr 2019. Auch Sie können sich diese Informationen sichern: mit dem 30-tägigen kostenlosen Probe-Abo! Im Laufe des Januars werde ich konkrete Szenarien nennen, wo sich in diesem Jahr Anlagechancen bieten könnten. Und die bisherigen Teile der Serie finden Sie auch als Probeabonnent im Online-Archiv des Geldanlage-Briefs. In jedem Fall wünsche ich Ihnen für Ihre Investments viel Erfolg! Mit besten Grüßen Ihr Torsten Ewert Zu Ihrem kostenlosen Probeabo des Geldanlage-Briefs geht es hier!

|