Achtung, Volatilität!

Achtung, Volatilität!

von Torsten EwertSehr verehrte Leserinnen und Leser, die Coronavirus-Pandemie breitet sich trotz der drakonischen Maßnahmen Chinas – bis zum Wochenende wurden schon 18 Großstädte mit insgesamt mindestens 56 Millionen Einwohnern abgeriegelt – mit rasanter Geschwindigkeit vor allem in China weiter aus. Darauf reagieren die Börsen inzwischen mit einem leichten Anfall von Panik. Doch davon sollten Sie sich nicht verunsichern lassen. Vielmehr sollten Sie sich daran erinnern, dass Börsenturbulenzen etwas Normales sind – und die Ruhe der vergangenen Wochen die Ausnahme war. In China gab es schon einen spürbaren Rückfall Werfen wir zunächst einen Blick auf den chinesischen Aktienmarkt, um die jüngsten Geschehnisse einordnen zu können:

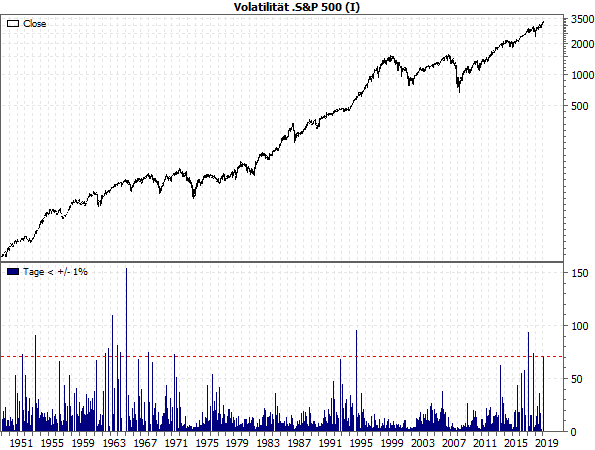

Dem CSI 300, dem Index der 300 größten Inland-Aktien an den Börsen Shanghai und Shenzhen gelang zu Jahresbeginn ein recht dynamischer Ausbruch über sein Hoch von 2019, das er im Zuge der starken Erholung nach dem Einbruch 2018 markierte (rote Linie). Doch bereits unmittelbar danach hatte der Index Schwierigkeiten, dieses Niveau zu halten – womöglich bereits als Reaktion auf den Virusausbruch Anfang Dezember. Der Kurs konnte sich jedenfalls von der roten Linie nicht nachhaltig lösen (siehe roter Bogen). Am vorigen Dienstag, dem Tag, an dem die Börsen angeblich auf die drohende Pandemie reagierten, fiel er unter das Hoch von 2019 zurück (siehe schwarzer Pfeil). Fehlausbruch als Auslöser der Korrektur Vielleicht ist dieser Rückfall tatsächlich auf den Virusausbruch zurückzuführen, aber zunächst einmal ist es ein Fehlausbruch, der klar bearish ist. Darauf reagieren natürlich die Anleger weltweit – was wieder einmal beweist, dass die Kurse die Nachrichten machen. Am Donnerstag dürfte die Nachricht von den Städteblockaden in China dagegen tatsächlich ein Auslöser für die deutlich stärkeren Kursverluste gewesen sein (siehe roter Pfeil). In China ist also die lange erwartete Korrektur womöglich schon im Gang. Und auch an den westlichen Börsen könnte diese nun starten, nachdem am Freitag auch der zweite Infektionsfall in den USA bestätigt wurde und die US-Indizes ins Minus tauchten. Sie verbuchten dabei die größten Verluste seit Beginn der Jahresendrally im Oktober. Eine ungewöhnlich lange ruhige Börsenphase Das hat in vielen Medienkommentaren für Aufmerksamkeit gesorgt – verständlich, denn der jüngste Anstieg gab ja kaum eine nennenswerte Dramatik her. Und auch viele Anleger dürften durch die Rally seit Oktober eingelullt worden sein, schließlich gaben sich die Aktienmärkte ungewöhnlich zahm. Der folgende Chart zeigt z.B. den S&P 500 seit 1950 (oberer Chartteil) und die Anzahl aufeinanderfolgender Handelstage, an denen die Kursausschläge – egal in welche Richtung – weniger als 1 % betrugen (unterer Chartteil):

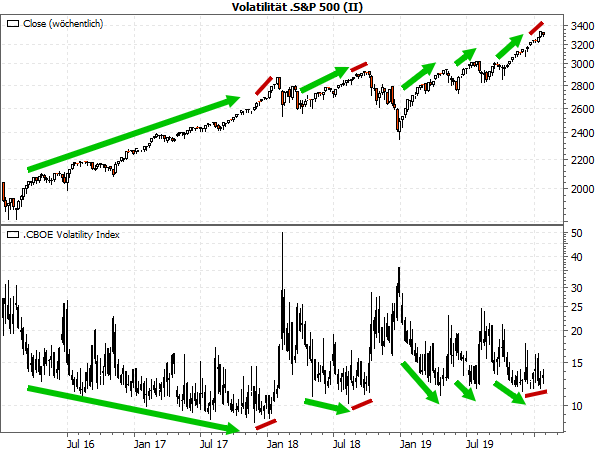

Quelle: MarketMaker, eigene Berechnungen Am Freitag konnten wir den 71. Tag in Folge mit auffallend niedriger Volatilität zählen. Die Höhe der „Nadeln“ im unteren Chart zeigt, dass dies eine außergewöhnlich lange ruhige Phase an der Börse war: In den vergangenen 70 (!) Jahren gab nur 13 Zeiträume, in denen dieser Wert (rot gestrichelte Linie) überschritten wurde. Volatilität ist Normalität, nicht Ausnahme! Wenn heute also die Aktienmärkte mal 2 % oder so zurücksetzen, dann verfallen Sie nicht gleich in Panik. Wir erleben vermutlich nur die Rückkehr der Volatilität. Streng genommen bezeichnet dieser Begriff eine statistische Kennzahl, aber im landläufigen Börsenjargon sind damit auch größere Kursausschläge an einzelnen Handelstagen oder kurzfristige Rücksetzer gemeint. Solche Bewegungen können – je nach Stimmung und anderen Einflüssen – mit oder ohne Vorwarnung auftreten, auch in Bullenmärkten. Und da insbesondere die Stimmung kurzfristig sehr schnell umschlagen kann oder eben mitunter auch tatsächlich externe Ereignisse stärker auf die Kurse wirken, kommt es immer wieder dazu. Häufig lässt sich auch keine „Logik“ hinter solchen Ausschlägen erkennen – auch wenn sich Medien und Analysten stets nach Kräften darum bemühen. (Denken Sie daran: Kurse machen Nachrichten!) Aktuell könnte natürlich die Coronavirus-Pandemie zum Auslöser nicht nur für eine höhere Volatilität, sondern auch für eine Korrektur werden. Aber auch das ist kein Grund zur Sorge – oder haben Sie aufgrund der überkauften Indizes nicht schon längst mit einer solchen Korrektur gerechnet? Jetzt könnte es also dazu kommen. Korrekturen gehören schließlich zu jeder Rally! Wie sich eine Korrektur ankündigen kann Dass eine Korrektur im Anmarsch sein könnte, zeigt auch ein anderer Indikator, der aber chronisch ungenau ist, zumindest was das Timing betrifft. Gemeint ist die implizite Volatilität, die von Volatilitäts-Indizes wie dem VDAX angegeben wird. Im folgenden Chart ist der entsprechende Index für den S&P 500 im unteren Chartteil dargestellt:

Quelle: MarketMaker Diese implizite Volatilität wird aus den Optionspositionen für den S&P 500 berechnet, welche die Anleger an der US-Terminbörse eingehen. Vereinfacht gesagt, ist dabei die implizite Volatilität, umso höher, je höhere Optionsprämien sie z.B. für Put-Optionen bezahlen, um sich gegen Kurseinbrüche abzusichern. Da die Anleger aber höhere oder gar überhöhte Optionsprämien nur dann bezahlen werden, wenn ihre Angst vor fallenden Kursen und damit ihr Absicherungsbedürfnis entsprechend groß ist (und umgekehrt), gilt die implizite Volatilität auch als Barometer für Angst bzw. Sorglosigkeit der Börsianer. Daher sinkt die implizite Volatilität, wenn die Kurse steigen (siehe grüne Pfeile) und schnellt nach oben, wenn sie einbrechen. Mitunter kommt es aber im letzten Teil eines Anstiegs dazu, dass die Volatilität schon wieder leicht steigt, wenn die Kurse noch klettern. Das wird am deutlichsten im Vergleich der Kurstendenz und der Tendenz der Tiefs des Volatilitätsindex (siehe rote Striche). Wir haben Sie rechtzeitig gewarnt! Solche Abweichungen zum „Normalverlauf“ gab es zuletzt vor allem vor den Einbrüchen vom Februar und Oktober 2018 – und eben auch in den vergangenen Wochen. Die Krux dabei ist jedoch, dass völlig offen ist, wie lange eine solche Diskrepanz anhält. Unklar ist auch, wie stark ein möglicher Rückfall danach ausfällt – werden es nur 12 % wie Anfang 2018 oder 20 % wie Ende 2018 oder gar noch mehr? Genauso wenig lässt sich während der Korrektur deren Ende erkennen. Die Aussagekraft dieses Indikators ist also begrenzt, aber im Zusammenhang mit der nun aufkommenden Unsicherheit über die Folgen der Coronavirus-Pandemie ist die Wahrscheinlichkeit hoch, dass es in den nächsten Wochen zu der lang erwarteten Korrektur kommt. Wie gesagt: Angesichts der überkauften Lage der US-Indizes, ihrer Überwertung und natürlich den wiederholten Warnungen dazu hier in der Börse-Intern sollte Sie diese Korrektur nicht unvorbereitet treffen. Taugt die Pandemie als Crash-Auslöser? Bleibt nur die Frage, ob die Pandemie das Zeug hat, den Bullenmarkt zu beenden. Und hier ist die Antwort – basierend auf den bisherigen vergleichbaren Fällen – absolut eindeutig: Nein, weder die SARS-Epidemie 2003 noch andere weltweite Pandemien lösten (bisher) einen Bärenmarkt oder gar Crash aus. Wenn demnächst trotzdem die Kurse stärker zurückkommen oder die Wirtschaft spürbar schwächelt, dann wird die Pandemie allenfalls ein Katalysator sein, der z.B. die Effekte des Handelsstreits oder der schon vorhandenen wirtschaftlichen Schwäche in Europa (siehe Börse-Intern vom Freitag) nur verstärkt. Sicherlich kann die Pandemie auch die Börsianer in nächster Zeit stärker verunsichern, was sich in besagter Korrektur entladen kann. Aber mit einer verhalteneren Börsenphase müssen wir nach der steilen Rally seit Oktober und in einem US-Wahljahr ohnehin rechnen (siehe Börse-Intern vom 20.01.2020). An der bisherigen Markteinschätzung ändert der Ausbruch der jüngsten Pandemie also zunächst nichts. Mit besten Grüßen Ihr Torsten Ewert

|