Aktien und Euro: Weiterhin Chancen für stärkere Kurserholungen

Aktien und Euro: Weiterhin Chancen für stärkere Kurserholungen

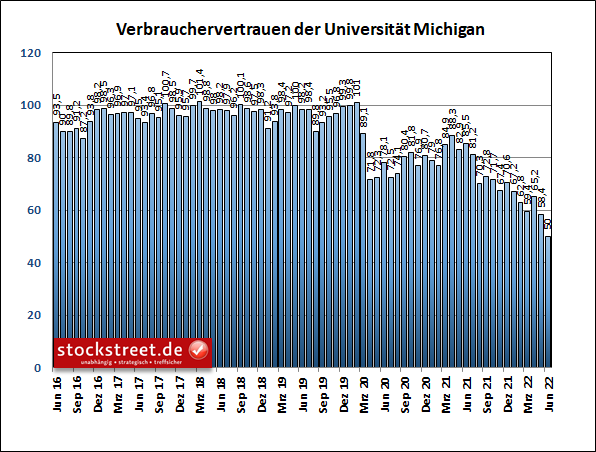

von Sven WeisenhausZu den Einkaufsmanagerdaten hatte ich am Donnerstag vergangener Woche geschrieben, dass man durchaus eine Rezession in den USA einkalkulieren sollte, auch wenn die Stimmungsbarometer seit Juli 2020 permanent oberhalb der Schwelle von 50 Punkten notieren, ab der Wachstum signalisiert wird. Und das gilt auch für die Einkaufsmanagerindizes vom Institute for Supply Management (ISM), die am Freitag veröffentlicht werden – und zwar aus folgendem Grund: Längere Lieferzeiten gelten bei diesen Frühindikatoren als positiver Faktor. Sie erhöhen daher den ISM-Index. Denn der Indikator beruht auf der Annahme, dass primär Schwankungen der Nachfrage die Lieferzeiten bestimmen. Eine hohe Nachfrage führt zu längeren Lieferzeiten. Aktuell ist es allerdings die Angebotsverknappung, die zu längeren Lieferzeiten führt und das Wachstum bremst. Die Einkaufsmanagerdaten sind daher derzeit mit Vorsicht zu genießen. Inflationsdruck am Höhepunkt Allerdings muss man nun nicht alle Informationen über den Haufen werfen, welche die Befragung der Einkaufsmanager geliefert hat. So schrieb ich am Donnerstag auch, dass laut den Daten der Anstieg der Einkaufspreise in der Industrie trotz anhaltend hohem Niveau so schwach ausfiel wie seit 16 Monaten nicht mehr. Der Inflationsdruck scheint also nachzulassen. Bestätigt wurde dies am Freitag durch den „Consumer Sentiment Index“ der University of Michigan. Dieser zeigte einerseits einen noch stärkeren Rückgang des Verbrauchervertrauens an als zunächst gemeldet (50,0 statt 50,2 Punkte, siehe dazu auch Börse-Intern vom 14. Juni).

Andererseits wurde aber auch einen leichter Rückgang der Inflationserwartungen gemeldet. Für die kommenden 12 Monate sehen die Konsumenten einen Wert von 5,4 %, nach zuvor 5,3 %.

Und die 5-jährigen Inflationserwartungen gaben sogar von 3,3 % auf 3,1 % nach.

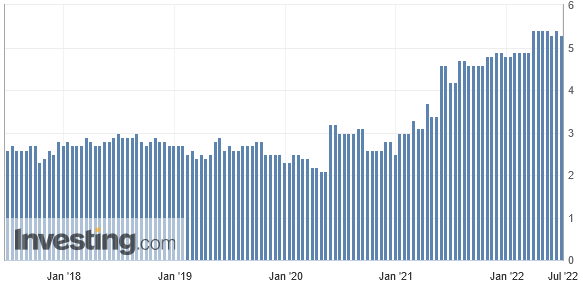

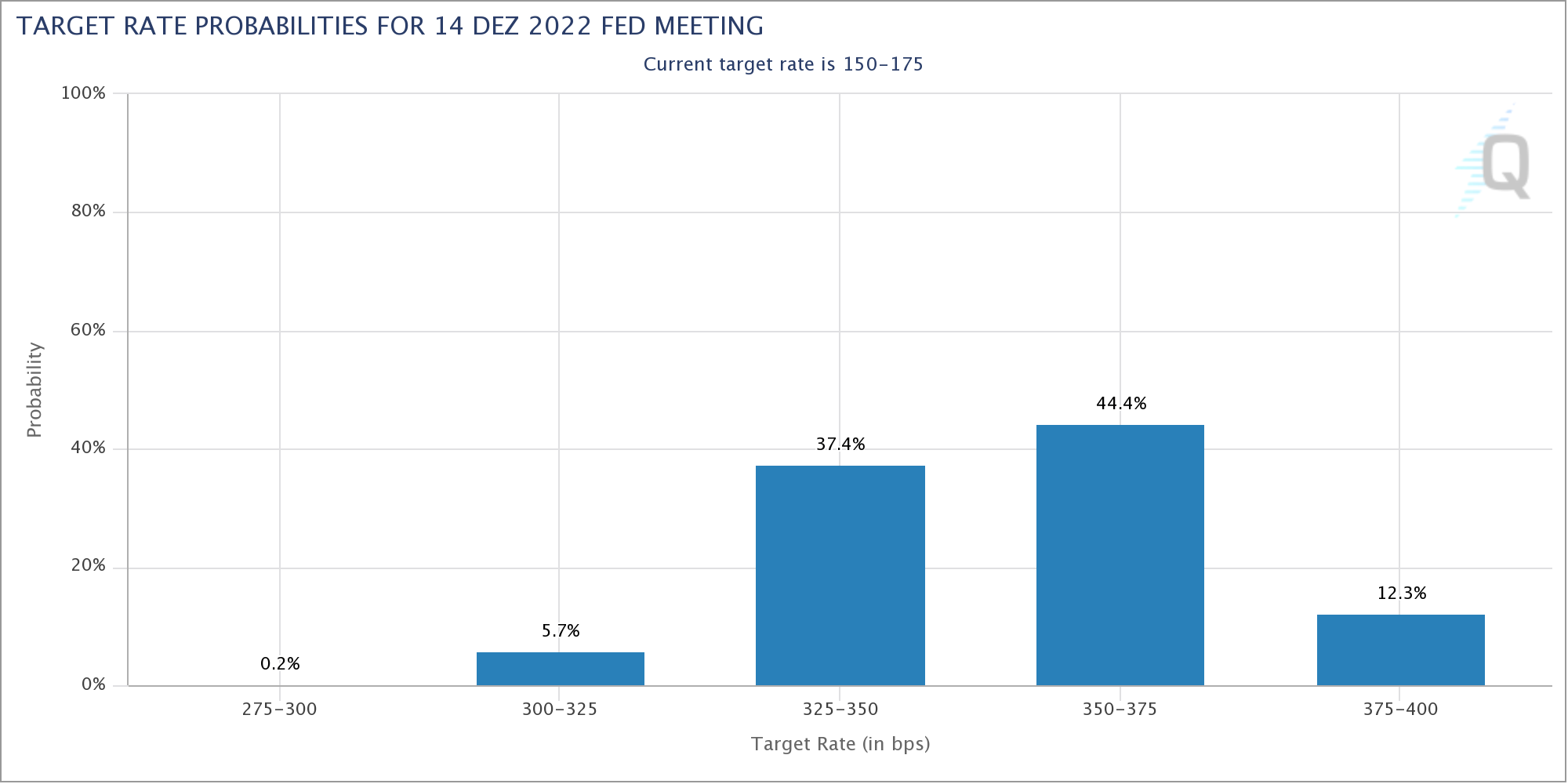

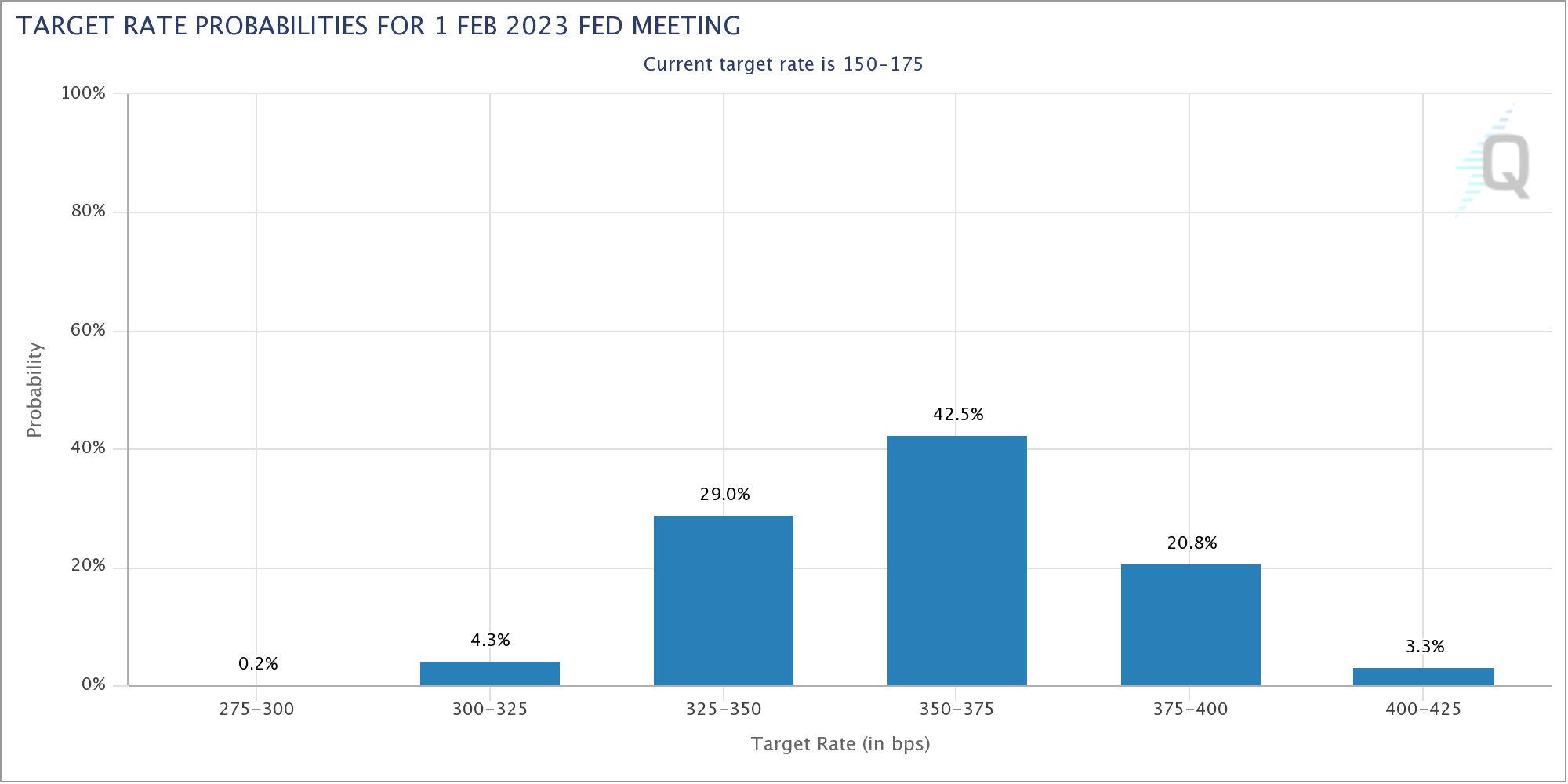

Sicherlich sind dies noch keine eindeutigen Trendwenden, dennoch reduzierte es die Erwartungen für aggressivere Fed-Zinserhöhungen. Die Fed-Funds-Futures preisten plötzlich sogar für Februar nächsten Jahres schon verstärkt eine Zinssenkung ein. Für die Dezembersitzung wird Stand heute noch mehrheitlich mit einem Leitzinsband von 3,50 % bis 3,75 % gerechnet.

(Quelle: cmegroup.com)

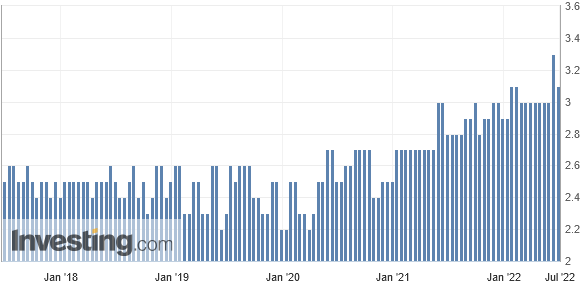

Und für die Sitzung im Februar 2023 liegt die Wahrscheinlichkeit für eine Zinssenkung auf 3,25 % bis 3,50 % inzwischen bei fast 30 %, nach nur 10 % vor einer Woche.

(Quelle: cmegroup.com)

Mehr Hinweise auf eine Rezession Dies wohl auch vor dem Hintergrund, dass die New York Fed für die US-Wirtschaft aktuell schon ein leicht schrumpfendes Bruttoinlandsprodukt (BIP) sowohl für 2022 (aktuell -0,6 % gegenüber +0,9 % im März) als auch für 2023 (aktuell -0,5 % gegenüber +1,2 %) prognostiziert.

(Quelle: New York Fed)

Dem diesen Prognosen zugrundeliegenden Modell zufolge beträgt die Wahrscheinlichkeit einer sanften Landung nur etwa 10 %. Umgekehrt liegt die Wahrscheinlichkeit einer harten Landung bei etwa 80 %. Ich erinnere in diesem Zusammenhang an die Zinsstrukturkurve, die diese mögliche Rezession zuvor bereits angezeigt hatte – zwei Mal (siehe auch Börse-Intern vom 14. Juni und 30. März). Aus der Vergangenheit lernen Übrigens finde ich es immer wieder interessant, in ältere Börse-Intern-Ausgaben zu schauen und noch einmal einige Dinge nachzulesen. Das ist auch ein Grund, warum ich immer wieder auf solche Ausgaben verlinke. Dafür erhalte ich durchaus auch Kritik. Einige sehen darin in einigen Fällen wohl eine Selbstbeweihräucherung. Aber ich denke dabei primär an Börsenneulinge, die wissen und verstehen möchten, welche Zusammenhänge an der Börse wichtig sind. Schließlich kann man aus heutiger Sicht sehr gut beurteilen, welche Themen und Aspekte, die vor einigen Wochen oder gar Monaten relevant waren, sich letztlich wie auf die Kurse ausgewirkt haben. Und wahrscheinlich liest nicht jeder alle Ausgaben oder hat vergangene Inhalte noch genau im Kopf. Daher bieten die Verlinkungen eine einfache Möglichkeit, (frühere) Aussagen oder Inhalte im entsprechenden Kontext zu lesen. Dadurch erhält die Börse-Intern einen kontinuierlichen Charakter, was in dieser Form anderswo kaum zu finden ist. Ein Beispiel: Wie in der oben genannten Börse-Intern vom 30. März zu lesen ist, hatte ich bereits Anfang März zu Schnäppchenkäufen bei heimischen Werten geraten. Und im Gegensatz zu den Aktienindizes in den USA markierte der DAX seitdem kein neues Korrekturtief. Stattdessen blieb er selbst im Rahmen der jüngsten Rücksetzer mehrere hundert Punkte oberhalb seines März-Tiefs.

Es war also absolut richtig, sich nicht in Panik versetzen zu lassen, sondern auf die fundamental günstige Bewertung zu setzen und vorsichtig die Chancen zu nutzen, die der Aktienmarkt durch die längst überfällige und erwartete Korrektur vom Jahresbeginn geboten hat. Weiterhin Chancen für stärkere Kurserholungen Und durch die jüngst gesunkenen Inflationserwartungen sowie die reduzierte Gefahr für noch aggressivere Fed-Zinserhöhungen konnten sich die bullishen Ausbrüche der Aktienindizes aus den kurzfristigen Bodenbildungs- und Trendwendeformationen fortsetzen (siehe „Bullishe Dreiecksmuster in den Aktienindizes“), wie der folgende Chart des Dow Jones exemplarisch zeigt. Damit bestehen weiterhin Chancen für eine stärkere Kurserholung.

Dies gilt ebenso für den EUR/USD. Denn wenn die US-Notenbank nicht noch aggressiver vorgeht, weitet sich der Renditevorteil der USA nicht mehr aus. Fundamental erhält der Dollar dadurch keine weiteren Vorteile, sondern durch eine mögliche Zinssenkung im Februar 2023 sogar Nachteile. Und damit wird ein Doppelboden (siehe auch Börse-Intern vom vergangenen Donnerstag) und in der Folge eine deutliche Gegenbewegung nach der langen Abwärtsbewegung des EUR/USD wahrscheinlicher.

Allerdings gibt es sowohl im EUR/USD als auch bei den Aktienindizes durchaus auch noch Anlass zur Skepsis. Denn es fehlt an Entschlossenheit der Bullen. Dem EUR/USD ist jüngst trotz diverser Anläufe nicht der Sprung erneute über eine wichtige Abwärtstrendlinie gelungen (dick rot). Und wie sich auch am Beispiel des obigen Dow Jones-Chart zeigt, kam es am Tag nach der Ausbruchsbewegung nur zu moderaten Kursgewinnen. Und der heutige impulsive Anstieg wurde sehr schnell vollständig abverkauft. Man muss die weitere Kursentwicklung daher sehr aufmerksam verfolgen. Zeigen die Kurse wieder Schwäche, dann können die Kurserholungen erneut nur kurz ausgefallen sein. Können die Notierungen hingegen bald wieder dynamisch ansteigen, und das auch nachhaltig und mit mehr Stärke, dann kann man weiter auf eine größere Kurserholung setzen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|