Aktienanlage in der Hosentasche

Aktienanlage in der Hosentasche

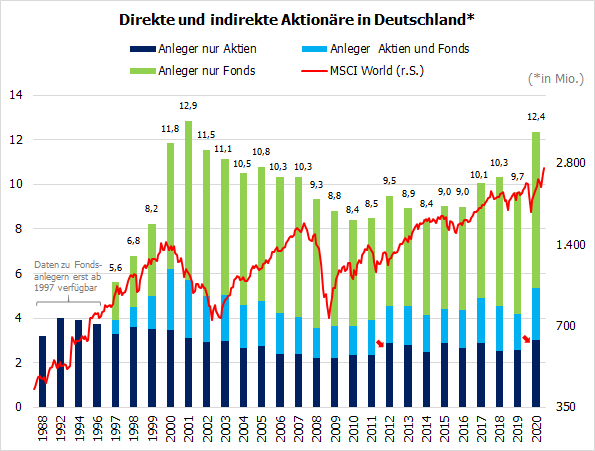

von Torsten EwertSehr verehrte Leserinnen und Leser, im traditionellen Ehegelübde heißt es bekanntlich: „in guten wie in schlechten Zeiten“. Und lebenserfahrene Mitmenschen wissen, dass vor allem schlechte Zeiten die kritischen Phasen sind. Das gilt nicht nur in der Liebe, sondern z.B. auch im Geschäftsleben. Oder bei Aktien. Die neue Liebe der Deutschen Und so ist es nur konsequent, dass das Deutsche Aktieninstitut (DAI) ein Fragezeichen hinter den Titel seiner jüngsten Veröffentlichung zu den Aktionärszahlen in Deutschland setzt. Dieser lautet: „Deutschland und die Aktie. Eine neue Liebesgeschichte?“ Der Grund für diesen verheißungsvollen Titel ist, dass im vergangenen Jahr die Zahl der direkten und indirekten Aktionäre in Deutschland auf den höchsten Stand seit 2001 gestiegen ist (siehe folgende Grafik).

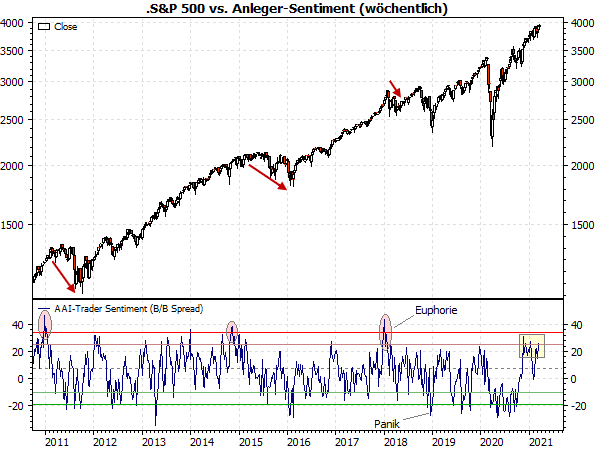

(Quellen: eigene Darstellung nach Daten des DAI und von VWD) Aber nicht nur das. Der Zuwachs bei den Aktien-Enthusiasten im vergangenen Jahr war der höchste seit 2000. Und obwohl die Direktanlage in Aktien in Deutschland nicht einen solchen Boom wie in den USA erlebte, stieg die Zahl der Anleger, die direkt in Aktien investieren, so stark wie seit dem Jahr 2012 nicht mehr (siehe rote Pfeile). Mehr Zeit, mehr Geld, mehr Spaß Der Jubel des DAI darüber ist verständlich, schließlich sieht sich die Organisation als Vertreterin der Aktionäre und möchte die Aktienkultur in breiten Bevölkerungsschichten etablieren. Und das DAI hat auch keine Illusionen über die Gründe für den Anstieg. Abgesagte Urlaube, geschlossene Restaurants und weniger Einkaufsgelegenheiten hätten den Menschen laut DAI mehr Zeit und Geld gegeben, sich mit den eigenen Finanzen zu beschäftigen. Und da der Deutschen traditionell liebste Anlagen - Sparbuch, Tages- und Festgeld - aufgrund der Nullzinsen keine Erträge mehr bringen, weichen sie auf Aktien aus, die sie lange gemieden haben. Und noch einen Grund konstatiert das DAI realistisch: neue, kostengünstige Broker, die mit spielerischen Apps auf dem Smartphone den Anlegern den Einstieg in den Aktien- und Fonds-Handel erleichtern. Das DAI schreibt dazu plakativ: „Die Aktienanlage hat die Hosentasche erreicht.“ Und da vor allem junge Leute smartphone-affin sind, ist es kein Wunder, dass von den 2,7 Millionen Neu-Aktionären mehr als 1 Million, also mehr als 37 %, jünger als 40 Jahre sind. War da nicht mal was? So erfreulich diese Entwicklung ist, sie hat aber auch eine andere Seite. Junge Leute, die ohne Erfahrung zu neuen Online-Brokern stürmen, um ihr Geld am Aktienmarkt anzulegen - war da nicht was? Richtig, in der Dotcom-Blase Ende der 1990er Jahre gab es einen solchen Boom schon einmal: Wie erwähnt, stieg die Zahl der Aktien-Anleger im Jahr 2000 rasant an. Das war genau das Jahr, in dem die damalige Blase an den Aktienmärkten ihr Hoch erreichte und platzte. In den folgenden Jahren sank die Zahl der Aktionäre in Deutschland wieder. Nicht einmal die Rallye von 2003 bis 2007 konnte die Enttäuschten bewegen, an den Aktienmarkt zurückzukehren. Die Finanzkrise vertrieb dann weitere Scharen von Anlegern aus den Börsen. Erst jetzt – nach 20 Jahren - kehren sie zurück; vermutlich eine neue Generation unbedarfter Anleger. Ein weiteres Warnsignal Und wie in der Übertreibung zur Jahrtausendwende sehen wir seit geraumer Zeit schon diverse andere Warnsignale: Die Aktienmärkte sind überbewertet, einzelne Branchen und Anlageklassen (z.B. Wasserstoff, Elektroautos, Bitcoin) befinden sich in einer fortgeschrittenen Übertreibung oder Blase und die Stimmung ist trotz der potenziell gefährlichen Zins- und Inflationsanstiege auf konstant hohem Niveau (siehe gelbes Rechteck im folgenden Chart) – und zwar so hoch wie seit Anfang 2018 nicht mehr (wenn wir von dem kurzen Rücksetzer während der kleinen Korrektur Ende Januar absehen).

(Quellen: MarketMaker mit Daten von VWD, AAII) Und es fehlt nicht mehr viel, dann steigt die Stimmung in den euphorischen Bereich. Und danach gab es in den vergangenen Jahren regelmäßig mehr oder weniger starke Rücksetzer (siehe rote Ellipsen, Pfeile). Eine neue alte Hoffnung Da passt es ins (kritische) Bild, dass genau in dieser Phase wieder viele neue und vermutlich unerfahrene Anleger an die Aktienmärkte strömen. André Kostolany nannte sie die „Zittrigen“. Sie könnten leichte Opfer großer und erfahrener Investoren werden, die bei ihnen ihre überteuerten Aktien abladen. Und wenn die Kurse dann nachgeben, geraten diese Neuaktionäre in Panik und werfen ihre Papiere ohne nachzudenken auf den Markt. (Das geht mitunter auch manchem alten Hasen so.) Und dann ist die neue Aktien-Liebe der Deutschen womöglich genauso schnell vorbei wie vor 20 Jahren. Manche Beobachter hoffen, dass es diesmal nicht dazu kommt, weil ein Großteil der neuen Anleger z.B. über die sogenannten Robo Advisors in Sparpläne und ETFs investiert haben. Sie – so die Vermutung – haben einen langfristigen Horizont und werden ihre Anlageziele nicht gleich über Bord werfen, wenn es an den Börsen stürmisch wird. Warum es dieses Mal auch nicht anders ist Ich bin da skeptisch, und zwar aus zwei Gründen: Erstens gab es schon 2001 eine sehr große Fraktion von Fonds-Anlegern und Sparern. (Ihre Zahl war sogar noch höher als aktuell.) Sie wurde aber in der folgenden Baisse ebenfalls zermürbt. Zweitens haben die heutigen Neu-Anleger durch ihr „Depot in der Hosentasche“ jederzeit ihre Anlagen im Blick – auch wenn die Kurse purzeln. Und ich bezweifle, dass sie die Nerven behalten, wenn ihr Depot 20, 30 oder gar 50 % ins Minus rutscht. Es gibt sicherlich ein paar Gründe, trotzdem bullish zu sein. (Ich hatte sie in den vergangenen Wochen hier dargelegt.) Und wenn es jetzt noch ein paar Monate oder auch ein, zwei Jahre mit den Aktienkursen weiter aufwärts geht – die nächste große Korrektur oder gar ein Crash kommen ganz bestimmt. Und erst dann wird sich zeigen, wie stark die neue Liebe der Deutschen zu Aktien ist. Sie wissen ja: in guten, aber vor allem in schlechten Zeiten muss sich eine Liebe beweisen. Mit besten Grüßen Ihr Torsten Ewert

|