Also doch: Deutschland in der Rezession!

Hoher Gewinn mit einem Short-Trade auf den DAX

Also doch: Deutschland in der Rezession!

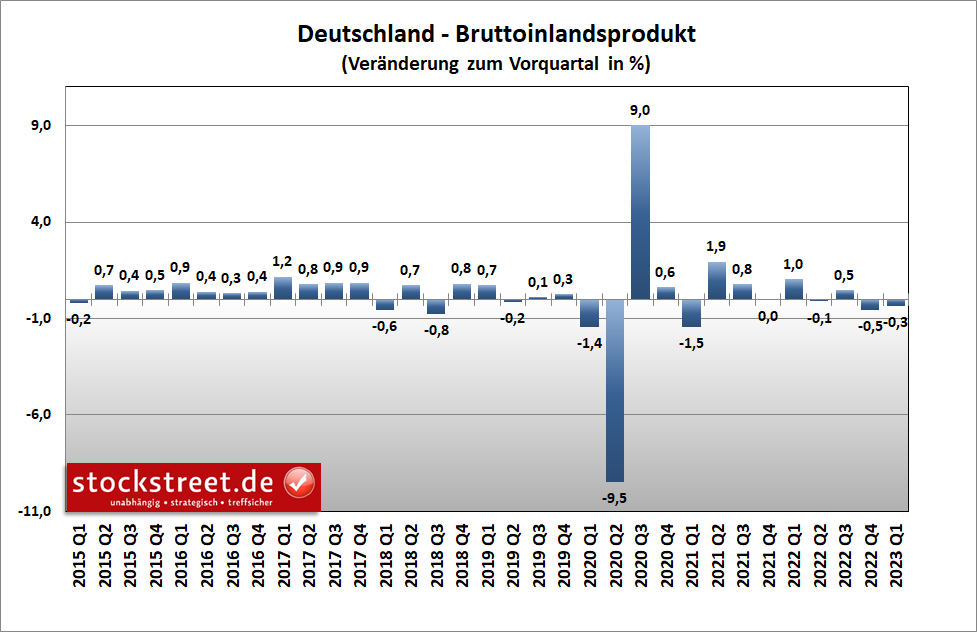

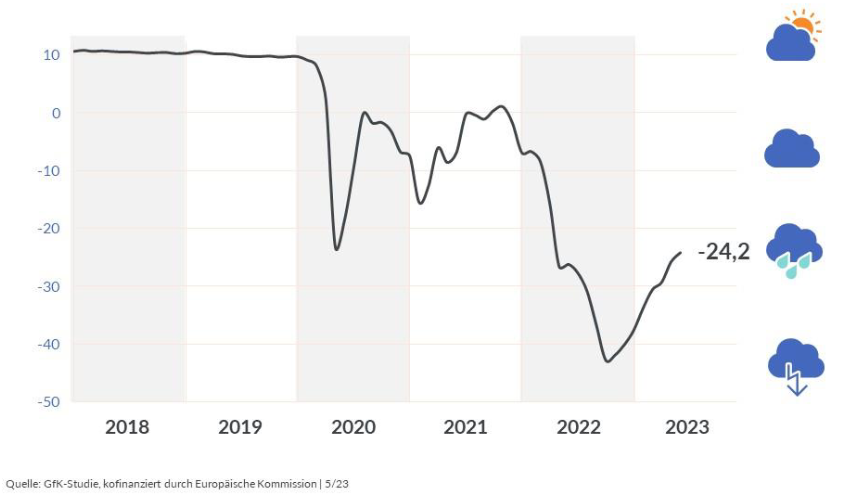

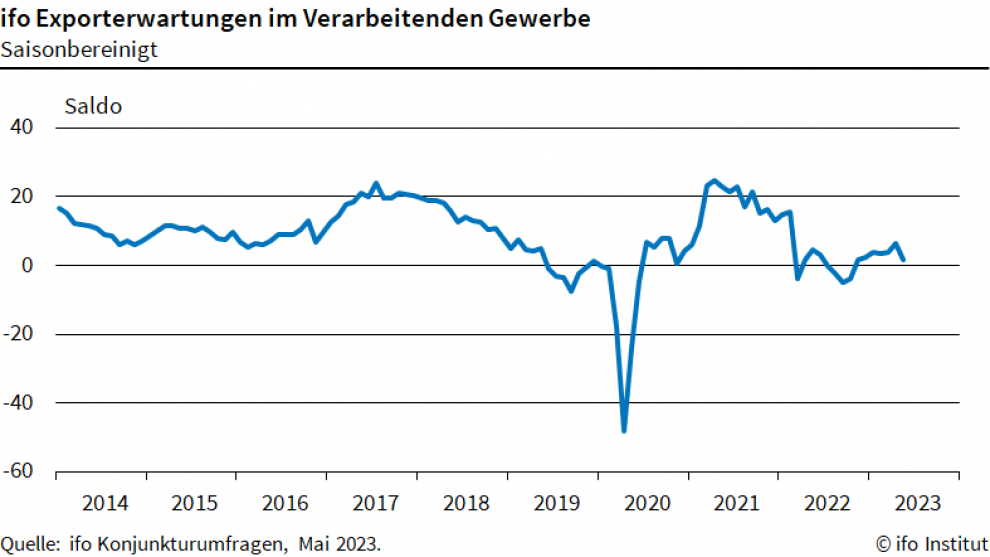

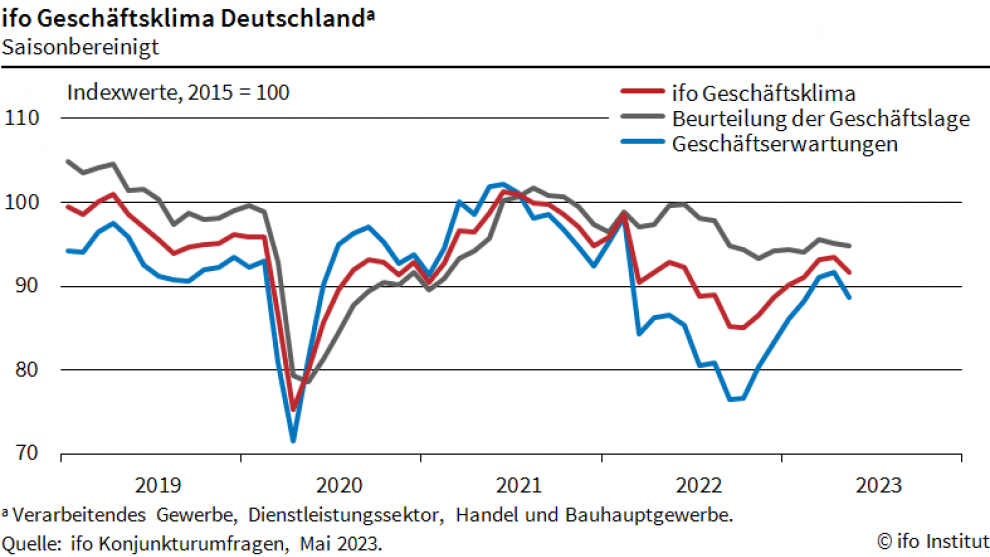

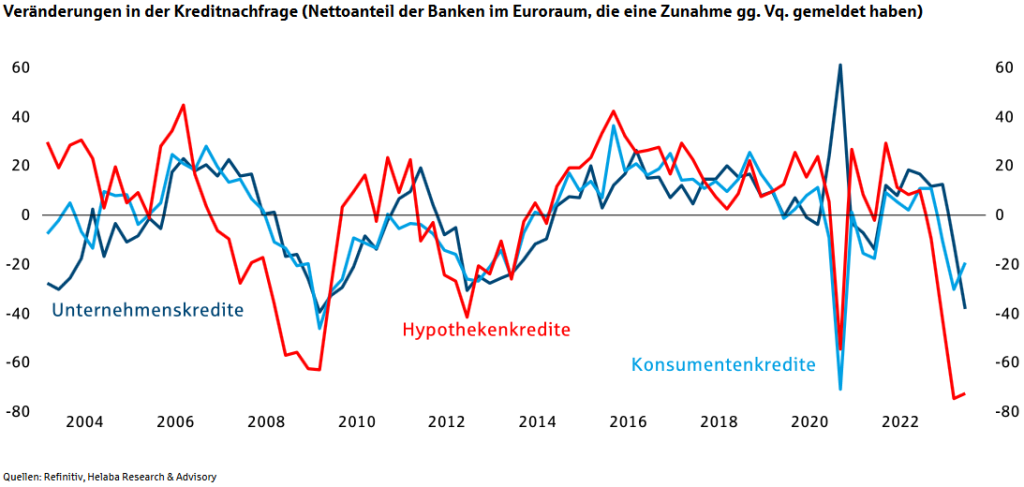

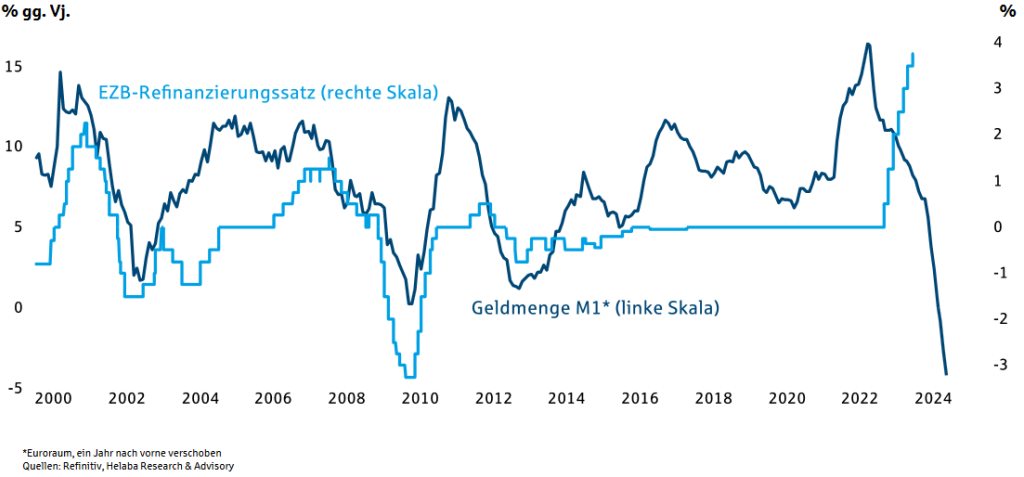

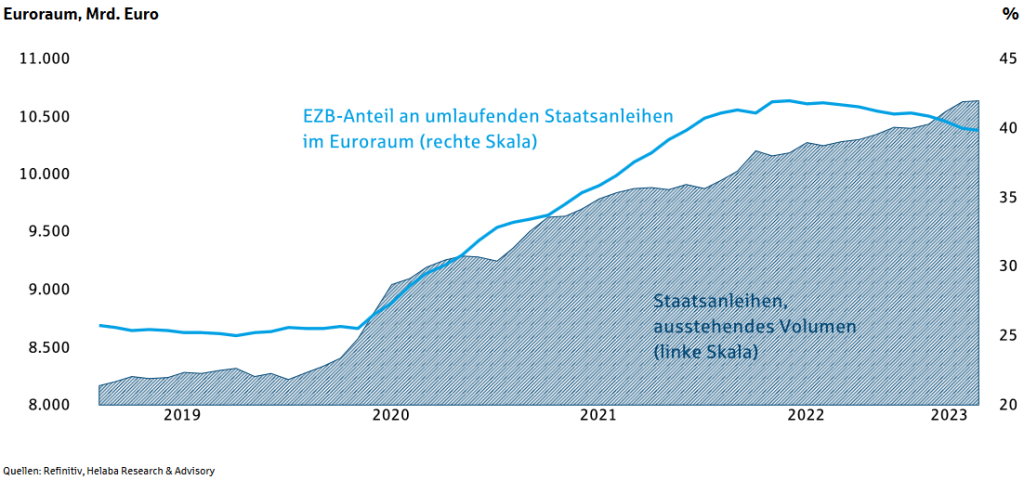

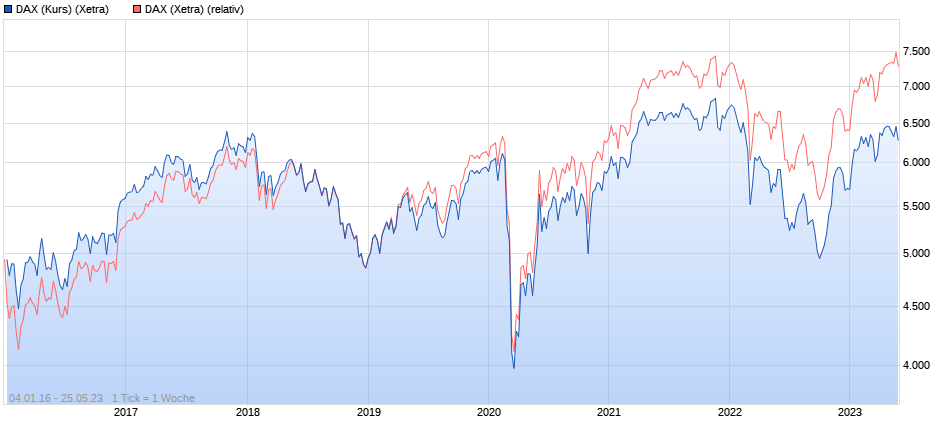

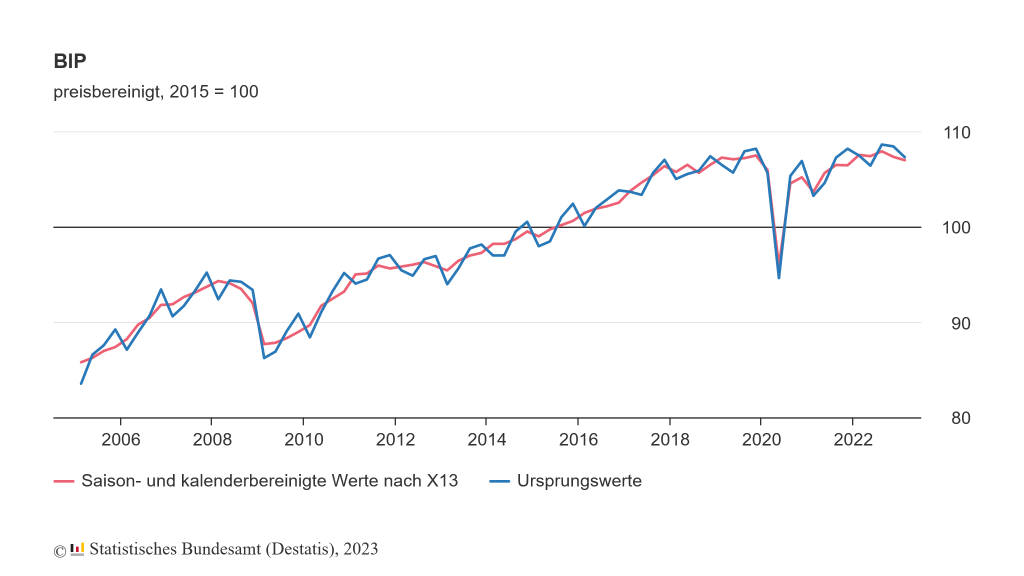

von Sven Weisenhaus Die deutsche Wirtschaft ist doch bereits in eine Rezession gerutscht. Das Statistische Bundesamt revidierte heute seine erste Schätzung zum Bruttoinlandsprodukt (BIP) deutlich nach unten. War die Behörde Ende April noch von einer Stagnation im 1. Quartal 2023 ausgegangen, soll das BIP nun um 0,3 % zum Vorquartal geschrumpft sein. Und da es bereits Ende 2022 ein Minus gab (-0,5 %) und man bei zwei negativen Quartalen in Folge von einer technischen Rezession spricht, haben wir nun den Salat.  Überrascht Sie das? Sollte es eigentlich nicht. Denn schon zur Veröffentlichung der ersten Schätzung hatte ich am 28. April geschrieben, „dass der Wert für das Schlussquartal 2022 von -0,4 auf -0,5 % nach unten revidiert wurde. Und das kann natürlich auch noch mit den Zahlen zum 1. Quartal 2023 passieren“ (siehe „Rutscht die Wirtschaft im zweiten Halbjahr in eine Rezession?“). Der Bärenmarkt war ein Vorbote der Rezession Man kann die aktuellen Daten nun nutzen, um zu erklären, warum der DAX im vergangenen Jahr in einen Bärenmarkt gegangen war. Als Frühindikator hat er die Rezession durch die Kursentwicklung wieder einmal vorweggenommen. Und man könnte nun argumentieren, dass er bereits frühzeitig wieder angestiegen ist, um auf eine anschließende wirtschaftliche Erholung zu setzen. Das neue Rekordhoch war vielleicht etwas zu viel Allerdings hat der Index bereits Ende September sein Tief markiert, also schon vor dem Zeitraum, in dem die Wirtschaft geschrumpft ist. Er war also etwas früh dran. Und mit seinem neuen Rekordhoch deutet der Index an, dass die deutsche Wirtschaft wieder wächst bzw. wachsen wird. Das ist aus meiner Sicht aber etwas zu viel Optimismus, wenn man sich die aktuellen Konjunkturdaten anschaut. Konsumstimmung steigt, bleibt aber getrübt So liegt die Konsumstimmung weiterhin unter dem niedrigen Niveau des Frühjahrs 2020 während des ersten Corona-Lockdowns. Das sagten heute zumindest die GfK-Konsumforscher zu ihrer aktuellen Umfrage unter rund 2.000 Verbrauchern. Und das, obwohl sich das Konsumklima in Deutschland angesichts spürbarer Lohnerhöhungen den achten Monat in Folge aufgehellt hat. Es erreichte den höchsten Stand seit April 2022.  Die Stimmung hat sich also zwar aufgehellt, der Konsum wird aber beim aktuellen Niveau des GfK-Konsumklimaindex wohl zunächst noch als Konjunkturmotor ausfallen. Und was das für die Wirtschaft bedeutet, zeigen die BIP-Daten von heute. Der private Konsum sank im 1. Quartal 2023 um 1,2 % und trug damit maßgeblich zum Schrumpfen der Wirtschaft bei. Ein Grund dafür dürften die Kaufkraftverluste der Verbraucher infolge der hohen Inflation sein. Auch die Aussichten bleiben getrübt Und die Inflation war es wohl auch, die den Staat dazu bewogen hat, weniger auszugeben (-4,9 %), um den Anstieg der Inflation nicht noch weiter anzuheizen. Positive Impulse kamen dagegen von den Investitionen der Unternehmen, die um 3,9 % wuchsen. Auch der Außenhandel stützte die Konjunktur. Aber: Wie das Münchner ifo-Institut heute zu seiner Unternehmensumfrage mitteilte, hat sich die Stimmung in der deutschen Exportindustrie im Mai merklich verschlechtert. Das Barometer für die Exporterwartungen fiel auf den niedrigsten Wert seit November 2022.  Und wie bereits gestern gemeldet wurde, fiel auch der ifo-Geschäftsklimaindex im Mai – zum ersten Mal seit 6 Monaten. Dabei wurde nicht nur die aktuelle Lage pessimistischer eingeschätzt, sondern auch die Geschäftserwartungen haben sich wieder eingetrübt.  Der erstmalige Rückgang bei den ifo-Daten seit 6 Monaten ist sicherlich noch kein Trend. Wenn aber der Konsum weiterhin schwächelt (wenn auch nicht mehr so stark wie in den Monaten zuvor), der Staat angesichts schrumpfender Steuereinnahmen sparen muss, um die Schuldenbremse einzuhalten, und sich nun auch noch der Außenhandel verschlechtert – woher soll die wirtschaftliche Erholung dann kommen, die der DAX bereits eingepreist hat? Rezessionsgefahren bleiben hoch Hat es der Aktienmarkt vielleicht wieder einmal übertrieben? Was ist, wenn die Rezession anhält, sich vielleicht sogar noch einmal verschärft? Dem IMK-Institut zufolge ist das Rezessionsrisiko für die deutsche Wirtschaft jüngst wieder spürbar gestiegen. Für den Zeitraum von Mai bis Ende Juli sei die Wahrscheinlichkeit dafür auf 37,6 % nach oben geschnellt, teilte das gewerkschaftsnahe Institut für Makroökonomie und Konjunkturforschung (IMK) heute mit. Zum Vergleich: Im April lag sie bei 26 %. Der nach einem Ampelsystem arbeitende Indikator schaltete erstmals seit Januar von „gelb-grün“ auf „gelb-rot“. Immerhin: Die Konjunkturampel blieb damit unter der Schwelle für eine akute Rezessionsgefahr und signalisiert somit bislang noch eine Fortsetzung des verhaltenen Wachstumskurses der deutschen Wirtschaft. Die Geldpolitik wird zunehmend restriktiv Die Tendenz ist allerdings negativ. Und mit Blick auf die Geldpolitik dürfte der Ausblick ebenfalls negativ sein. Anlässlich der Feier zum 25-jährigen Bestehen der Europäischen Zentralbank (EZB) sagte EZB-Chefin Christine Lagarde erst gestern noch einmal, dass die Währungshüter im Kampf gegen die Inflation entschlossen vorgehen und die Zinsen weiter hochschrauben wollen. Die Notenbank werde die Leitzinsen auf ein ausreichend restriktives Niveau anheben und dort so lange wie notwendig belassen. Auf der nächsten Zinssitzung am 15. Juni kommt also höchstwahrscheinlich eine weitere Erhöhung um 0,25 Prozentpunkte. Und diese wird die Wirtschaft zukünftig zusätzlich abbremsen. Dabei sind Bremsspuren schon jetzt deutlich erkennbar. Wie die folgende Grafik zeigt, hat die Kreditnachfrage bereits deutlich nachgelassen. Das ist natürlich ein Ergebnis der gestiegenen Zinsen, welche die Kreditkosten erhöhen.  Und die Geldmenge im Euroraum schrumpft sogar im Rekordtempo.  Auch das ist ein Ergebnis der Geldpolitik, da die EZB sukzessive ihre Anleihebestände abbaut und damit die EZB-Bilanz verkürzt.  Die Notenbank entzieht der Wirtschaft und dem Markt damit Liquidität. Und diese kann dann auch am Aktienmarkt nicht mehr angelegt werden. Dementsprechend steigt die Belastung auch für den Aktienmarkt. DAX: Performance- vs. Kursindex Dennoch signalisiert der DAX eine zukünftige Expansion der Wirtschaft, während die Konjunkturdaten und Stimmungsindikatoren höchstens auf einen sehr verhaltenen Wachstumskurs deuten. Allerdings gilt es hierbei zu berücksichtigen, dass der DAX als Performance-Index (rot im folgenden Chart) Dividendenzahlungen beinhaltet. Nimmt man diese heraus und betrachtet man den Kursindex (blau), dann befindet dieser sich noch unterhalb seines Hochs, welches er Ende 2021 vor dem Bärenmarkt markiert hatte.

(erstellt mit: ariva.de) Und so passt der Kursverlauf des DAX-Kursindex sehr gut sehr gut zur Entwicklung des BIP. Denn aktuell notiert der Kursindex kaum höher als 2017. Und das gilt auch für das deutsche Bruttoinlandsprodukt.  Wenn ich mir vor diesem Hintergrund nun die weiteren Wachstumsperspektiven und die Saisonalität anschaue, bleibe ich bei meiner Einschätzung, wonach das Kurspotential am Aktienmarkt nahezu erschöpft ist. Und aus charttechnischer Sicht sollte man sich meiner Meinung nach weiterhin (spätestens ab der zweiten Jahreshälfte) auf größere Rücksetzer einstellen, die aber bereits jetzt längst überfällig sind und womöglich schon begonnen haben.

Hoher Gewinn mit einem Short-Trade auf den DAX

von Sven Weisenhaus Den aktuellen Rücksetzer im DAX habe ich im Börsenbrief „Target-Trend-CFD“ schon gewinnbringend nutzen können. Wie ich gestern hier im kostenlosen Newsletter berichtete, war ich am Freitag bei 16.305 Punkten einen Short-Trade auf den DAX eingegangen. Diesen habe ich heute bei 15.770 Punkten beendet. Das bedeutet je CFD-Kontrakt einen Gewinn von 535 €. Bezogen auf das eingesetzte Kapital je Kontrakt von rund 790 € entspricht das einer Rendite von fast 68 % – binnen nur 6 Tagen. Warum erzähle ich Ihnen das so genau? Am 20. April hatten wir um Feedback zum kostenlosen Newsletter „Börse-Intern“ gebeten. Dabei interessierte uns auch, was Sie von einem (kostenpflichtigen) Börsendienst (also mit konkreten Empfehlungen) erwarten würden. Und einige Leser schrieben uns, die Abo-Gebühren der Stockstreet-Börsenbriefe seien ihnen zu hoch. Nun, der Börsenbrief „Target-Trend-CFD“ kostet im 12-Monats-Abo 98,75 € pro Monat. Alleine mit dem beschrieben DAX-Trade könnten Sie also bereits die Gebühren für mehr als 5 Monate bezahlen. Und in den vergangenen 2 Jahren haben wir mit "nur" insgesamt 26 DAX-Trades fast 4.500 € Gewinn erwirtschaftet.  Das ist bereits fast doppelt so viel wie die Abo-Gebühren. Und das bei dem minimalen Kapitaleinsatz von nur 1 Kontrakt je Trade. Wer ein größeres Konto hat, konnte also entsprechend höhere Gewinne erwirtschaften. Hinzu kommt, dass wir nicht nur den DAX handeln. Trades auf den Dow Jones brachten im selben Zeitraum Gewinne in Höhe von rund 6.000 € zusätzlich.  Und insgesamt konnten die Leser in den vergangenen 24 Monaten ziemlich genau 17.000 € erwirtschaften – mit dem Mindestkapitaleinsatz, bei größerem Eigenkapital also entsprechend mehr.  Schauen Sie also nicht nur auf die Abo-Gebühren, sondern vor allem darauf, welche Erträge Sie damit erzielen könnten. Sie würden doch sicherlich auch nicht auf das Platzieren eines Trades verzichten, nur weil Ihr Broker dafür eine Transaktionsgebühr verlangt. Melden Sie sich also JETZT HIER zum Target-Trend-CFD an!

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|