Durch KI generiertes Börsenlexikon stößt auf mediales Echo

Auch der USD/JPY hält sich exakt an den skizzierten Verlauf

Durch KI generiertes Börsenlexikon stößt auf mediales Echo

von Stockstreet-Team Unser durch die Künstliche Intelligenz ChatGPT generiertes Börsenlexikon stößt auf mediales Echo. So hat unlängst auch Focus über dieses Experiment berichtet: https://www.focus.de/finanzen/zu-viele-fehler-das-erste-offiziell-von-einer-kuenstlichen-intelligenz-erzeugte-deutsche-boersenlexikon_id_187789042.html Uns interessiert aber noch, wie eigentlich Sie, liebe Leser, die Definitionen der KI empfinden – also ob sie die Formulierungen als ausreichend oder gelungen empfinden, wie gut Sie sich informiert fühlen – aber auch, ob Sie noch weitere Vorschläge haben. Schreiben Sie uns gerne unter info@stockstreet.de Ihre Meinung zu diesem Börsenlexikon, das Sie hier finden: https://www.stockstreet.de/boersen-tools/boersenlexikon Wir würden uns freuen!

Auch der USD/JPY hält sich exakt an den skizzierten Verlauf

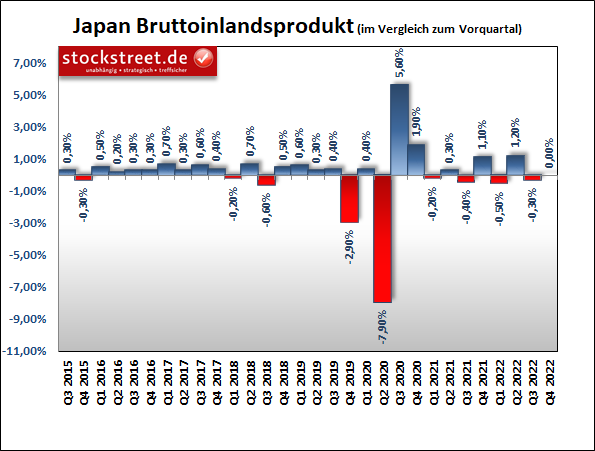

von Sven Weisenhaus Nicht nur die Aktienindizes in den USA halten sich derzeit an den von mir skizzierten Kursverlauf (siehe gestrige Börse-Intern). Auch der USD/JPY hätte kaum präziser den Linien folgen können, die ich am 18. Januar in den folgenden Chart eingezeichnet habe (siehe „USD/JPY: Was wurde aus einem möglichen Long-Trade?“).  Ein Grund für das Erstarken des US-Dollar ist die Erwartung steigender (Leit-)Zinsen in den USA. Und da die japanische Zentralbank derweil an ihrer ultra-laxen Geldpolitik festhält, neigte der Yen zugleich zur Schwäche. Japan entgeht nur knapp einer Rezession Die japanische Währung leidet zudem unter einer schwachen Entwicklung der heimischen Konjunktur. Denn Japan ist nur knapp einer Rezession entgangen. Das Bruttoinlandsprodukt (BIP) legte laut heute veröffentlichten Daten im Schlussquartal 2022 nur um magere 0,1 % zum Vorquartal zu, in dem die Wirtschaft um 1,1 % geschrumpft war.  Damit konnten zwei aufeinanderfolgende negative Quartale haarscharf verhindert werden, die als Rezession gegolten hätten. Inflation belastet den Konsum Scheinbar leiden inzwischen auch die Japaner unter einer höheren Inflation, weshalb sie ihren Konsum einschränken. Denn wie die BIP-Daten zeigen, legte der private Konsum am Jahresende nur noch um 0,3 % zu. Die Kerninflation übersteigt in Japan schon seit 8 Monaten in Folge das von der Bank of Japan (BoJ) gesetzte Ziel von 2 %. Denn auch in Japan haben die Unternehmen ihre Preise erhöht, um die höheren Rohstoffkosten an die Haushalte weiterzugeben (siehe dazu auch „Unternehmen lösen Energie als Haupttreiber der Inflation ab“). Wann leitet die BoJ die geldpolitische Wende ein? Daher verwundert es, dass die BoJ immer noch keine Trendwende bei der Geldpolitik einleitet. Und diese ist auch nicht in Aussicht. Morgen wird der aktuelle Chef Haruhiko Kuroda nach zehn Jahren an der Spitze der Notenbank seine letzte Zinssitzung leiten, bevor er Anfang April das Amt seinem Nachfolger Kazuo Ueda übergibt. Es wird erwartet, dass die Übergabe relativ geräuschlos erfolgt, also keine Veränderungen an der Geldpolitik vorgenommen werden. Experten erwarten allerdings, dass die BoJ unter neuer Führung Änderungen an ihrer Steuerung der Zinskurven (Yield Curve Control) vornehmen oder sie womöglich komplett aufgeben wird. Doch bislang zeichnet sich selbst das nicht ab. Denn Ueda zeigte sich zwar offen für eine umfassende Überprüfung der geldpolitischen Leitplanken, wie sie von BoJ-Vorstandsmitglied Naoki Tamura vorgeschlagen wurde, dabei gelte es aber „viel Zeit“ darauf zu verwenden, verschiedene Aspekte der lockeren Geldpolitik zu untersuchen. Damit ließ der designierte Chef durchblicken, dass eine Überarbeitung der von der Zentralbank betriebenen Zinskurvensteuerung nicht unmittelbar nach seiner Amtsübernahme erfolgen werde. Warum sollte der USD/JPY wieder den Rückwärtsgang einlegen? Stellt sich mir also die Frage, ob sich der USD/JPY auch an den weiteren von mir skizzierten Kursverlauf halten wird.  Aus fundamentalen Gesichtspunkten gibt es aktuell keinen Anlass dafür. Denn warum sollte der US-Dollar plötzlich Schwäche und der Yen Stärke zeigen, wenn doch in Sachen Geldpolitik die Weichen klar gestellt sind? Die Antwort auf diese Frage könnte wie folgt lauten: Die japanische Wirtschaft wird durch die anhaltend lockere Geldpolitik gestützt und könnte daher zukünftig stärker wachsen. Das wird selbst dann noch der Fall sein, wenn die BoJ im Verlaufe des Jahres eine Trendwende einleitet. Denn bis die Geldpolitik nicht mehr ultra-expansiv ist, sondern restriktiv, wird es längere Zeit dauern. Beste Beispiele dafür sind die EZB und die Fed. Anders sieht es in den USA aus, wo das Hoch beim Leitzins inzwischen bei fast 5,7 % erwartet wird (terminal rate expectations). Derartig hohe Zinsen werden die US-Wirtschaft definitiv bremsen. Und das sollen sie aus Sicht der US-Notenbank auch, wobei die Währungshüter sogar eine mögliche Rezession in Kauf nehmen würden, um ihr Inflationsziel zu erreichen. Und eine solche wird durch die inverse Zinsstrukturkurve auch schon seit geraumer Zeit bereits angezeigt. Wenn also das Hoch beim US-Leitzins absehbar ist und die japanische Zentralbank eine geldpolitische Wende andeutet, zugleich in der US-Wirtschaft neue Bremsspuren sichtbar werden, während die japanische Konjunktur an Schwung gewinnt, dann ist das ein Szenario für einen wieder fallenden USD/JPY. Gewinne mit einem Long-Trade Noch ist die aktuelle Kursrichtung aber aufwärts gerichtet. Und erfreulicherweise hatte ich bislang nur dazu geraten, eine spekulative Long-Position auf das Währungspaar einzugehen, sowohl hier im kostenlosen Newsletter als auch im Börsenbrief „Target-Trend-Spezial“. Und jetzt könnte man die damit erzielten Gewinne mitnehmen, wenn man davon ausgeht, dass die Kurserholung mit dem Erreichen des Mindestziels von 38,2 % der vorherigen Abwärtswelle erreicht ist.  Oder man nimmt vorerst nur Teilgewinne mit und platziert einen Stop-Loss, wenn man angesichts der fundamentalen Entwicklungen davon ausgeht, dass sich die Erholung noch etwas fortsetzen kann.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im Börsenbrief „Target-Trend-Spezial“ werden wir die weitere Kursentwicklung des USD/JPY regelmäßig besprechen. Und wenn sich neue Tradingchancen ergeben, zum Beispiel mit einem Short-Trade auf die skizzierte Abwärtsbewegung, werden Sie es dort erfahren.

Melden Sie sich also JETZT HIER an und profitieren Sie von den konkreten Hinweisen zum Trading!

|