Befindet sich die Wirtschaft bereits auf dem Weg in eine Rezession?

Befindet sich die Wirtschaft bereits auf dem Weg in eine Rezession?

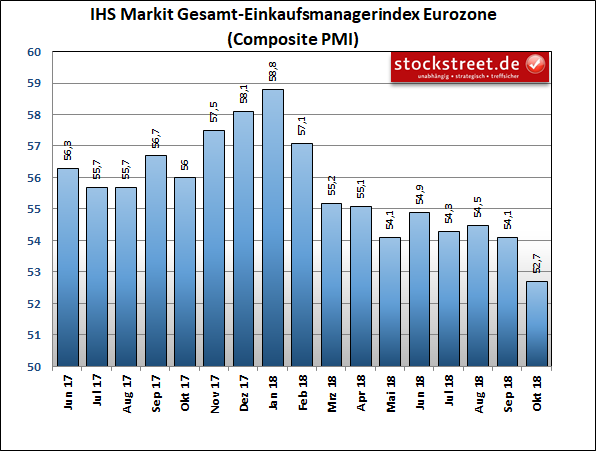

von Sven WeisenhausZu den allgemeinen Kursverlusten der vergangenen Tage und den diversen Gewinnwarnungen, durch die viele Aktien jüngst herbe Kursverluste hinnehmen mussten, kommen mittlerweile schwächere Wirtschaftsdaten, welche die Skepsis erhöhen. Das gilt ganz aktuell auch für die Einkaufsmanagerdaten von IHS Markit, die heute früh veröffentlicht wurden. Die Stimmung trübt sich deutlich ein Demnach hat sich die Stimmung der Unternehmen im Euroraum deutlich verschlechtert. Der vorläufige Wert für den Gesamteinkaufsmanagerindex (Composite) ist im Oktober auf nur noch 52,7 Punkte zurückgegangen. Das ist der niedrigste Stand seit September 2016.

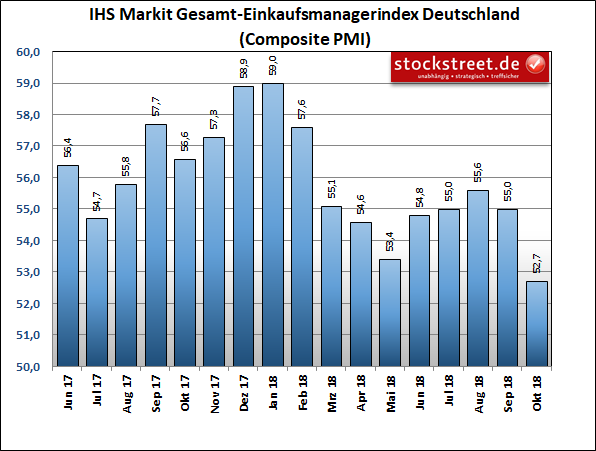

In den vergangenen vier Monaten hatte sich dieser Frühindikator mehr oder weniger stabilisiert, nachdem er von Februar bis Mai stark zurückgekommen war. Doch mit dem aktuellen Einbruch deutet sich nun sehr klar eine weitergehende Verlangsamung des Wachstumstempos in der Eurozone an. Deutschland droht das schwächste Wachstum seit dreieinhalb Jahren Und diese europaweite Entwicklung geht offensichtlich auch nicht an dem bisherigen Eurozonen-Musterschüler Deutschland vorbei. Denn für die Gesamtwirtschaft hierzulande ist der Einkaufsmanagerindex ebenfalls auf 52,7 Punkte zurückgegangen, von 55,0 im Vormonat. Er deutet damit für die deutsche Wirtschaft das schwächste Wachstum seit knapp dreieinhalb Jahren an.

Und es könnte noch schlimmer kommen. Denn inzwischen hat die Schwäche auch den Servicesektor erreicht, der sich bislang deutlich stärker zeigte als die Industrie. Zudem sehen die Einkaufsmanager insbesondere die Geschäftsaussichten negativer. Für die Eurozone liegen die Detaildaten, die dazu von IHS Markit erhoben werden, annähernd auf einem 4-Jahres-Tief. Daher ist zu erwarten, dass sich die Stimmung in den kommenden Monaten noch weiter eintrübt. Hat die EZB den Ausstieg aus der lockeren Geldpolitik verpasst? Vor diesem Hintergrund stellt sich nun die Frage, ob die Europäische Zentralbank (EZB) den rechtzeitigen Ausstieg aus der lockeren Geldpolitik verpasst hat. Denn sollte sich diese Wachstumsschwäche fortsetzen und sogar in eine Kontraktion umschlagen, hat die EZB kaum Möglichkeiten, stimulierend in den Markt einzugreifen. Da die Zinsen nahe Null liegen, kann sie höchstens wieder stärker als Anleihekäufer am Markt auftreten. Doch dies wird die Zinsen für Anleihen kaum weiter drücken können. Und wenn die Unternehmen ihre Investitionen zurückfahren und deshalb weniger Kredite nachfragen, wird das Geld, dass die EZB durch die Anleihenkäufe verteilt, letztlich nur wieder bei den Banken oder bei der EZB selbst geparkt. In die Wirtschaft wird es dann kaum mehr fließen. Und damit könnte eine Rezession folgen, die aufgrund der hohen Staatsverschuldung und den geringen Interventionsmöglichkeiten der EZB gefährlich werden könnte. Vor diesem Hintergrund scheint das Szenario von großen Top-Formationen an den Aktienmärkten inzwischen durchaus sehr realistisch. Noch wird zukünftiges Wachstum signalisiert Allerdings notieren die Einkaufsmanagerindizes aktuell noch deutlich oberhalb der Schwelle von 50 Punkten, ab der bei diesen Frühindikatoren zukünftiges Wachstum vorausgesagt wird. IHS Markit sieht derzeit anhand der Einkaufsmanagerdaten für die Eurozone ein BIP-Wachstum von 0,3 % im 4. Quartal 2018. Von einer Rezession wären wir damit noch weit entfernt. Daher gibt es noch keinen Grund, sich panisch von sämtlichen Aktien zu verabschieden. Und dass die Unternehmen angesichts der aktuellen Probleme, insbesondere des von den USA initiierten Handelsstreits, weniger optimistisch in die Zukunft blicken und insbesondere der Export schwächelt, ist nur allzu verständlich. Ob diese Probleme das Wirtschaftswachstum aber wirklich nachhaltig stark beeinflussen, bleibt abzuwarten. Es kann stattdessen auch sein, dass wir aktuell nur eine Delle in der Stimmung bzw. der Wirtschaftsentwicklung sehen. Zeigen die Aktienmärkte bereits eine nahende Rezession an? Wir müssen also in den kommenden Wochen und Monaten sehr genau analysieren, wie sich die Wirtschaftsdaten weiterentwickeln. Die Anzeichen für ein Ende des aktuellen Konjunkturzyklus nehmen jedenfalls zu. Und auch die deutliche Zunahme an Gewinnwarnungen sowie die schon längere Zeit fallenden Kurse an den europäischen Aktienmärkten könnten ein frühzeitiges Anzeichen für eine nahende Rezession sein. Schon oft hat der Aktienmarkt eine solche mit einer Vorlaufzeit von 3 bis 6 Monaten angezeigt.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|