BoJ erhöht die Zinsen – und der Yen schwächelt dennoch

BoJ erhöht die Zinsen – und der Yen schwächelt dennoch

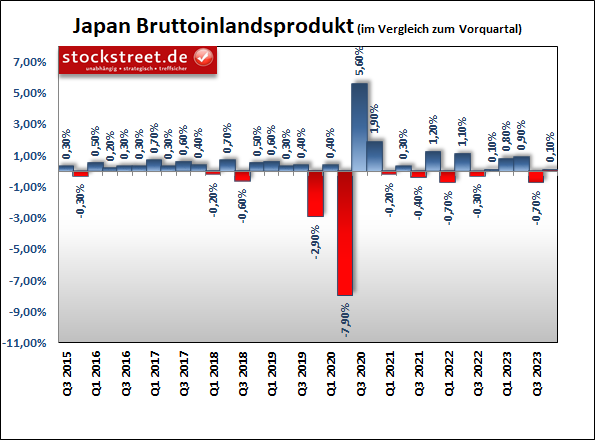

von Sven Weisenhaus Die japanische Notenbank (BoJ) hat als letzte Zentralbank der Welt das Ende einer Ära beschlossen – die Ära der Negativzinsen. Am Ende ihrer geldpolitischen Sitzung gab die BoJ heute die mit Spannung erwartete Entscheidung bekannt, erstmals seit 17 Jahren ihren Leitzins anzuheben und damit die seit 8 Jahren geltende Politik aufzugeben, eine Gebühr von 0,1 % auf Überschussreserven zu erheben, die Finanzinstitute bei der Zentralbank parken. Stattdessen will die BoJ ihre Geldpolitik nun wieder auf den unbesicherten Tagesgeldzins fokussieren, der in einer Spanne von 0 % bis 0,1 % gehalten werden soll, indem die Zentralbank unter anderem 0,1 % Zinsen auf Einlagen zahlt. Außerdem wird die Kontrolle der Renditekurve (YCC) aufgegeben, mit der die langfristigen Zinssätze seit 2016 bei 0 % gedeckelt wurden. Zudem wird der Kauf von börsengehandelten Fonds und Immobilieninvestmentfonds endgültig eingestellt. Japanische Staatsanleihen sollen aber weiterhin im gleichen Tempo wie bisher erworben werden. Kräftige Lohnerhöhungen machten den Weg frei Da die Inflation bereits seit mehr als einem Jahr über dem 2 %-Ziel der Zentralbank lag, hatte die BoJ als quasi letzte Voraussetzung für diese historische Entscheidung ein kräftiges Lohnwachstum genannt. Zumal die japanische Wirtschaft im 4. Quartal 2023 nicht wie zunächst gemeldet geschrumpft, sondern gewachsen ist. Das Bruttoinlandsprodukt (BIP) stieg um 0,1 % und lag damit über der ursprünglichen Schätzung eines Rückgangs um 0,1 %.  Am vergangenen Freitag wurde gemeldet, dass Japans größter Gewerkschaftsverband eine satte durchschnittliche Lohnerhöhung von 5,3 % für das kommende Geschäftsjahr durchsetzen konnte. Dies ist die größte Lohnerhöhung seit Anfang der 90er Jahre und deutlich höher als die 3,8 % des Vorjahres. Und vor diesem Hintergrund vollzog die BoJ nun die historische Abkehr von ihrer jahrelangen ultralockeren Geldpolitik. Keine Straffung, sondern nur eine Normalisierung Die BoJ machte allerdings zugleich deutlich, dass dies noch nicht der Beginn eines Zinserhöhungszyklus sei. Stattdessen erklärte die Notenbank, dass sie „vorerst damit rechnet, die akkommodierenden finanziellen Bedingungen beizubehalten“. Denn es sei noch nicht sicher, dass das Inflationsziel von 2 % auf Dauer erreicht wird. Im Hinblick auf zukünftige Entscheidungen der BoJ gilt es daher nun zu beobachten, ob das starke Lohnwachstum der Großunternehmen auf kleinere Unternehmen übergreift und das Lohnwachstum zu einem höheren Konsum und steigenden Verbraucherpreisen führt. Erst wenn das der Fall ist, sind weitere Zinsanhebungen zu erwarten – aus heutiger Sicht aber wohl frühestens in der zweiten Hälfte des laufenden Jahres. Yen-Schwäche, aber vor allem auch Dollar-Stärke Den Anlegern am Devisenmarkt ist das offenbar zu wenig. Obwohl die aktuellen Beschlüsse der japanischen Zentralbank perspektivisch zu einem stärkeren Yen führen sollten, weil die Zinsen langfristig weiter steigen dürften, hat dieser heute deutliche Schwäche gezeigt. Der USD/JPY ist zum Beispiel mit einer langen Tageskerze bis an das Hoch vom 13. Februar gestiegen, womit nun wieder mehr als 150 Yen für einen Dollar auf den Tisch gelegt werden müssen.  Die zwischenzeitliche Schwäche des Währungspaares, die aufkam, als die japanischen Währungshüter die Märkte auf die aktuellen Beschlüsse vorbereiteten, wurde damit vollständig wettgemacht. Doch dafür ist nicht zwingend eine Yen-Schwäche, sondern vor allem eine US-Dollar-Stärke verantwortlich. Denn der Dollar hat zeitgleich auch gegenüber dem Euro zugelegt, so dass der EUR/USD gefallen ist.  Und ein Grund dafür sind die schwindenden Erwartungen an eine baldige Zinssenkung der US-Notenbank, da die jüngsten Preisdaten aus den USA höher ausfielen als erwartet (siehe unter anderem auch „Bund-Future: US-Preisdaten bieten Chance zur Gewinnmitnahme“). Steigende Ölpreise behindern den Kampf gegen die zu hohe Inflation Außerdem haben die Ölpreise stark zugelegt, was die Inflationssorgen neu anheizt und baldige Zinssenkungen ebenfalls weniger wahrscheinlich macht.  Wie dieser Chart zeigt, hat zum Beispiel die US-Sorte West Texas Intermediate (WTI) seit dem Ende des (5-glierigen) Abwärtstrends von Mitte Dezember schon wieder um mehr als 22% (!) zugelegt. OPEC+ hat die Förderkürzungen verlängert Am 8. Dezember hatte ich bei der letzten Analyse des Ölpreises geschrieben, dass nicht nur aus Sicht der Elliott-Wellen und der klassischen Charttechnik ein Ende des Preisverfalls zu erwarten ist, sondern auch aus fundamentaler Sicht, „weil die Länder der OPEC+ ein Interesse an höheren Ölpreisen haben und daher das Angebot weiter reduzieren könnten“, wie es damals hieß (siehe „Wenn der Ölpreis wieder steigt, endet die Aktienmarkt-Party“). Passend dazu haben die Mitglieder des Ölkartells Opec+ am 3. März verkündet, dass sie ihre freiwilligen Förderkürzungen bis ins 2. Quartal 2024 verlängern werden. Zuvor hatte die OPEC+ im November eine freiwillige Reduzierung der Öl-Förderung von insgesamt etwa 2,2 Millionen bpd für das 1. Quartal 2024 beschlossen. Ukrainische Angriffe auf russische Öl-Infrastruktur Hinzu kommt, dass die Ukraine in den vergangenen Tagen und Wochen verstärkt russische Öl-Infrastruktur angegriffen hat. Berechnungen der Nachrichtenagentur Reuters zufolge wurden die russischen Öl-Kapazitäten durch den Beschuss ukrainischer Drohnen im 1. Quartal 2024 um 7 % reduziert. Andere Schätzungen gehen davon aus, dass sogar 10 % bis 15 % des russischen Raffineriepotenzials getroffen worden sein könnten. Torbjorn Tornquist, Leiter eines internationalen Handelsunternehmens für Rohstoffe berichtet, dass die ukrainischen Drohnenangriffe die russische Wirtschaft rund 600.000 Barrel raffiniertes Öl täglich gekostet haben. JPMorgan Chase & Co vermutet, dass die Kapazitäten der russischen Raffinerien durch die Attacken und die daraus folgenden Ausfälle pro Tag sogar um 900.000 Barrel schrumpfen könnten. Entsprechende Meldungen haben den Ölpreis alleine in den vergangenen 5 Handelstagen um 7,4 % bzw. in 7 Handelstagen um fast 8,6 % anspringen lassen. Rudert die Fed angesichts anhaltender Inflationsrisiken zurück? Bei der letzten USD/JPY-Analyse vom 7. März hatte ich bereits die Frage gestellt, ob die Fed angesichts des hohen Wachstums bezüglich baldiger Leitzinssenkungen zurückrudert (siehe „Der EZB wurde die Show gestohlen“). Nun kann man auch die Frage stellen, ob die Fed morgen wegen anhaltender Inflationsrisiken durch die gestiegenen Ölpreise zurückrudert. Es gab bereits die Wortmeldung eines Fed-Mitglieds, wonach die Notenbank die Zinsschraube in diesem Jahr womöglich nur maximal zweimal, eventuell sogar nur einmal lockern wird, statt der bislang anvisierten drei Mal. Und am 6. Februar brachte ich eine Zinsanhebung statt Zinssenkungen ins Spiel, über die einen Monat später auch das Fed-Mitglied Michelle Bowman sprach. Die Zinsdifferenz wird sich daher wohl nicht so schnell zugunsten des japanischen Yen entwickeln, weshalb sich die Rahmenbedingungen für Short-Trades auf den USD/JPY inzwischen deutlich verschlechtert haben. Vielmehr sieht es charttechnisch nun so aus, also würde sich die Aufwärtsbewegung fortsetzen. Das wird aber auch stark davon abhängen, wie sich die US-Notenbank morgen äußert. Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|