Wie Du in chinesische

Aktien investieren kannst! Liebe Leserin, Lieber Leser,

die Region Ost-Asien kommt besser durch die Pandemie als der Rest der Welt. Das gilt nicht nur für China, sondern auch für andere, eng mit der chinesischen Wirtschaft verflochtenen Länder wie z.B. Korea, Taiwan, Japan und Singapur. Über die Gründe dafür möchte ich hier gar nicht lange philosophieren, es ist eine Tatsache.

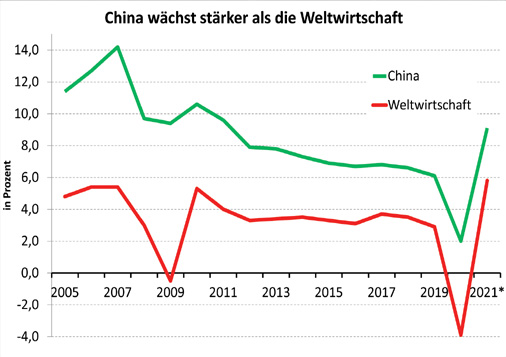

Das verschafft China und der ganzen Region auch für die Zeit nach Corona einen Vorsprung, denn es gibt weit weniger Folgeschäden, die das wirtschaftliche Wachstum in Zukunft bremsen können. Die Konjunktur hat sich rasch erholt, das zeigen viele Wirtschaftsdaten, nicht nur die offiziellen. Die Voraussetzungen, dass China und die Region Ost-Asien insgesamt maßgeblich zu einer Erholung der Weltwirtschaft beitragen, sind folglich gut. Die Experten der DekaBank gehen davon aus, dass das BIP-Wachstum in China 2020 zwar mit +2,0% so niedrig ausfällt wie seit Jahrzehnten nicht, 2021 dürfte das Wachstum aber in einer Gegenreaktion auf 9,1% nach oben schnellen:

Das wird aber eine Ausnahme bleiben, langfristig sinkt die Wachstumsrate Chinas voraussichtlich auf etwa 5%. Die Dynamik bliebe damit aber dennoch deutlich höher als die der Weltwirtschaft insgesamt. Die Chancen, dass das gelingt, sind nicht schlecht, denn Peking setzt jetzt mehr auf die Inlandsnachfrage.

Politische Konflikte sind die größte Gefahr Allerdings möchte ich nicht unterschlagen, dass China auch große strukturelle Probleme hat wie z.B. eine Überschuldung vieler Unternehmen. Ebenfalls ein großes Risiko ist eine mögliche Eskalation des politischen Konflikts mit den USA. Gründe dafür gäbe es viele, noch gefährlicher als der Streit wegen Hongkong dürfte in Zukunft die „Taiwan-Frage“ werden. Peking lässt keinen Zweifel daran, dass es die Insel dem "Reich der Mitte" einverleiben will, und die Regierung hat erst jüngst auch militärische Mittel nicht ausgeschlossen. Diese Konflikte werden unter dem neuen US-Präsidenten nicht verschwinden, aber der Streit wird wohl weniger „disruptiv“ geführt. Der Wechsel im Weißen Haus hat daher den Aktien-Märkten in Ost-Asien ebenso Auftrieb gegeben, wie die Aufwertung des Chinesischen Yuan in den letzten Wochen, denn davon profitieren ausländische Käufer chinesischer Aktien zusätzlich. Der Wechselkurs des US-Dollars zum Chinesischen Yuan (USD/CNY) ist auf den tiefsten Stand seit Mitte 2018 gefallen:

Chinesische Aktien gehören in ein langfristiges Depot Doch diesen Problemen steht auf absehbare Zeit ein Wachstumspotential gegenüber, von denen die USA und besonders Europa nur träumen können. Dieses Wachstumspotenzial ist durch das Schmieden der weltgrößten Freihandelszone RCEP mit 15 Staaten noch gewachsen. Neben China sind Japan, Südkorea und Australien Teil des Abkommens, aber auch aufstrebende Länder wie Vietnam und Thailand. RCEP umfasst rund 2,2 Mrd. Menschen und 30 Prozent der globalen Wirtschaftsleistung. RCEP ist somit deutlich größer als etwa NAFTA (USA, Kanada, Mexiko) oder die EU. Damit nicht genug. Volkswirte befürchten, dass die Dominanz Chinas in der Region weiter steigen wird. Der Markt ist daher für Anleger einer der attraktivsten überhaupt. Wegen der wachsenden globalen Bedeutung der chinesischen Wirtschaft sollte deren Anteil an einem gut aufgestellten und breit gestreuten Aktien-Depot ebenfalls zunehmen. Auf einzelne chinesische Aktien zu setzen, erfordert aber nicht nur viel Know-how, auch die Risikokontrolle durch eine gute Streuung sollte nicht vernachlässigt werden. Eine Streuung wird aber auch durch ein Investment in börsennotierte Index-Fonds (ETFs) ermöglicht. China-Aktien sind unterrepräsentiert Doch hier ergibt sich ein neues Problem, denn chinesische Aktien sind in vielen globalen Aktien-Indizes, auf die sich die ETFs ja beziehen, unterrepräsentiert. Denn die Gewichtung der einzelnen Börsen in den Indizes bezieht sich auf die Marktkapitalisierung, nicht auf die Bedeutung des jeweiligen Landes für die Weltwirtschaft. Besonders krass ist dieses Missverhältnis bei China. Der Anteil des Landes am Welt-BIP ist weit höher als z.B. der der Europäischen Union, aber im alle Aktien-Märkte umfassenden MSCI All Country World Index (MSCI ACWI) beträgt der Anteil chinesischer Aktien gerade einmal 5,62%; das ist nicht einmal ein Zehntel des Anteils von US-Aktien. Das liegt nicht zuletzt daran, dass China seinen Aktien-Markt erst langsam für ausländische Anleger öffnet und internationale Kapitalmarktstandards übernimmt. Mit den Fortschritten in dieser Hinsicht erhöhen die Index-Anbieter auch den Anteil chinesischer Aktien in den Indizes. Der Wirrwarr bei chinesischen Aktien Chinesische Aktien werden nicht nur an den „Festlandbörsen“ in Shanghai und Shenzhen gehandelt, sondern auch in Hongkong, Singapur oder als ADRs in den USA. Die so genannten „A-Aktien“ aus Shanghai oder Shenzhen machen zwar zwei Drittel der Marktkapitalisierung chinesischer Aktien aus, waren aber bis vor kurzem ausschließlich für inländische Anleger handelbar. Das ändert sich langsam und in diesem Zuge finden sie auch zunehmend Eingang in die internationalen Aktien-Indizes. Experten zufolge dürfte es dadurch zu einer Verdoppelung des Anteils chinesischer Aktien im MSCI All Country World Index kommen. Es gibt verschiedene Indizes bzw. ETFs, die die einzelnen Aktiengattungen widerspiegeln. Im Hang-Seng China Enterprises Index sind z.B. die an der Börse in Hongkong notierten Aktien mit Sitz in Festland-China zusammengefasst. Darüber hinaus gibt es ETFs, die sich nur auf chinesische A-Aktien, die in Shanghai und Shenzhen notiert sind, beziehen. Der breit gefächerte MSCI China Index Im MSCI China Index sind dagegen alle Aktiengattungen vertreten, nämlich A- und B-Aktien, in Hongkong gelistete Aktien und an ausländischen Börsen notierte Aktien (z.B. ADRs). Die größten Aktien im MSCI China Index sind Tencent und Alibaba. Auf die beiden Titel entfallen allein 31,9% der Gewichtung. Mit 704 Aktien umfasst der Index aber stattliche 85% des chinesischen Aktien-Universums. Allerdings gehen die A-Aktien aktuell nur mit einem bestimmten Anteil ihrer Marktkapitalisierung in den Index ein. Das begünstigt das hohe Gewicht der beiden Internet-Aktien. Dieser Anteil wird aber durch MSCI nach und nach erhöht, so dass die "Klumpenbildung" durch die beiden Schwergewichte im Index allmählich abnehmen dürfte. MSCI China Index: Die 10 Schwergewichte | Rang | Aktie | Branche | Gewicht im Index | | 1 | Alibaba | Internet/IT | 17,2% | | 2 | Tencent | Internet/IT | 14,7% | | 3 | Meituan | Internet/IT | 4,7% | | 4 | Ping An Insurance | Versicherungen | 2,6% | | 5 | JD.com | Internet/IT | 2,5% | | 6 | China Construction Bank | Banken | 2,5% | | 7 | NIO | E-Mobilität | 1,8% | | 8 | Pinduoduo | Internet/IT | 1,3% | | 9 | Baidu | Internet | 1,3% | | 10 | China Mobile | Mobilfunk | 1,3% | | | | Insgesamt: | 49,9% |

MSCI Emerging Markets: Viel "China" im Index Eine weitere Möglichkeit in den chinesischen Aktien-Markt zu investieren ist auch der Schwellenländer-Aktien-Index MSCI Emerging Markets. Wer in einen ETF auf diesen Index investiert, der bekommt "viel China" geboten, insgesamt beträgt der Anteil chinesischer Aktien an diesem Index 43%. 6 der 10 größten Werte im Index sind derzeit chinesische Unternehmen, nämlich die Internet-Unternehmen Tencent, Alibaba, Meituan Dianping und JD.com sowie die Finanzwerte China Construction Bank und Ping An Insurance. MSCI Emerging Markets Index: Die 10 Schwergewichte | Rang | Aktie (Land) | Branche | Gewicht im Index | | 1 | Alibaba (CHN) | Internet / IT | 8,8% | | 2 | Tencent (CHN) | Internet / IT | 6,7% | | 3 | Taiwan Semiconductor (TWN) | Halbleiter | 5,7% | | 4 | Samsung (KOR) | | 3,7% | | 5 | Meituan (CHN) | Internet/IT | 2,0% | | 6 | Naspers (ZAF) | Medien/Beteiligungen | 1,3% | | 7 | Reliance industries (IND) | Öl / Textilien | 1,2% | | 8 | Ping An Insurance (CHN) | Versicherung | 1,1% | | 9 | JD.com (CHN) | Internet/IT | 1,1% | | 10 | China Constr. Bank (CHN) | Banken | 1,0% | | | | Insgesamt: | 32,6% |

Die Konzentration auf Internet-Aktien und Finanzwerte spiegelt die Struktur der chinesischen Wirtschaft allerdings nicht gut wider. Das wird sich aber durch die im Gang befindliche Integration weiterer chinesischer Aktien in den Index allmählich ändern, denn dadurch werden Branchen wie z.B. Konsum und Automobil an Gewicht gewinnen.

Mein Fazit

Chinas Bedeutung für die Weltkonjunktur ist groß, sein Anteil am Welt-BIP beträgt 17,4%. Das wirtschaftliche Gewicht Chinas dürfte auch durch die neue Freihandelszone RCEP noch zunehmen. In den globalen Aktien-Indizes wie z.B. dem MSCI ACWI (All Countries World Index) besitzen China-Aktien aber nur einen Anteil von 5,6%. Für ein langfristiges, zukunftsfähiges Aktien-Depot ist das aus unserer Sicht zu wenig. Der direkte Kauf von Einzel-Aktien ist aus meiner Sicht die beste Möglichkeit zu investieren, aber dann solltest Du gut informiert sein und Dein Investment in ein ausgewogenes und diversifiziertes Aktien-Depot einbetten, wie wir das bei den „Rendite-Spezialisten“ machen. Chinesische Aktien können trotz allem da nur einen Teil ausmachen. Der Kauf eines ETF auf einen Aktien-Index ermöglicht dagegen per se eine Streuung. Aber welchen Index nehmen? Der MSCI China Index spiegelt den chinesischen Aktien-Markt gut wider. Ein großer Nachteil ist aber die starke Klumpenbildung mit der hohen Gewichtung zweier Aktien, nämlich Tencent und Alibaba. Aus meiner Sicht ist der MSCI Emerging Markets Index wegen der größeren Streuung ebenfalls gut geeignet, um von dem höheren Wachstumspotenzial Chinas und der Schwellenländer insgesamt zu profitieren.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|