China senkt die Zinsen – und die Fed?

China senkt die Zinsen – und die Fed?

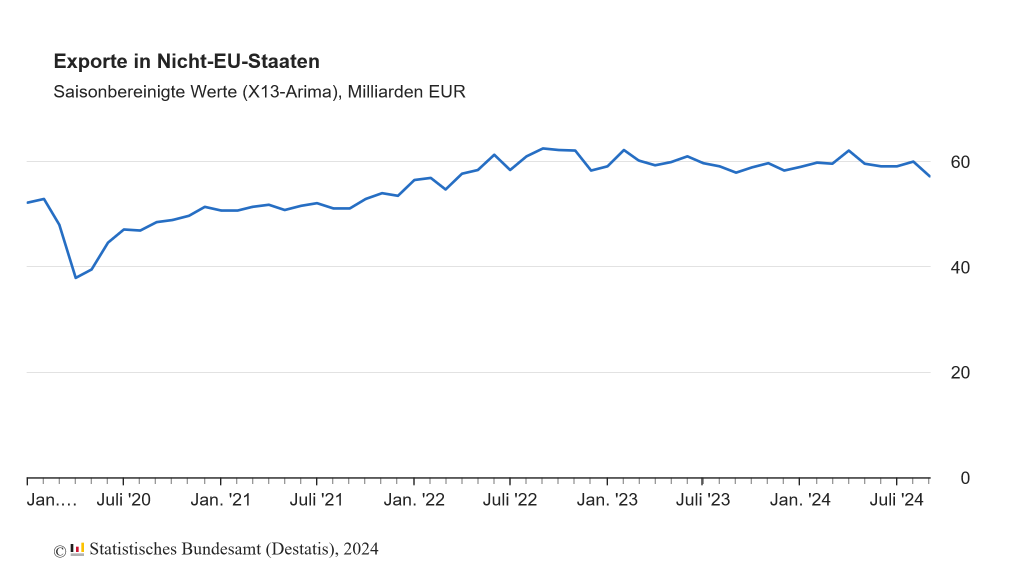

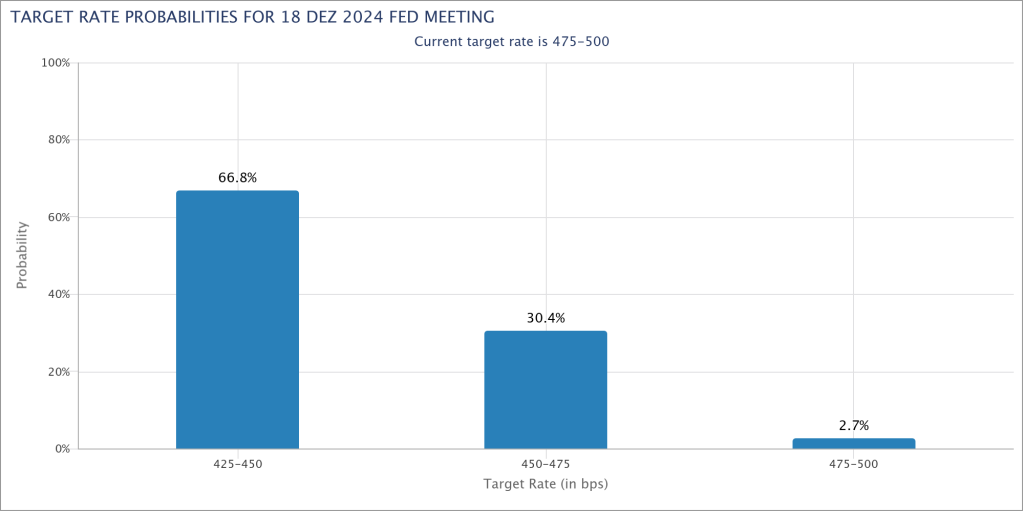

von Sven Weisenhaus Die deutschen Exporte in Länder außerhalb der Europäischen Union sind im September wieder deutlich gesunken. Die Unternehmen lieferten Waren im Wert von 57,2 Milliarden Euro in sogenannte Drittstaaten. Das sind (kalender- und saisonbereinigt) 4,7 % weniger als im Vormonat August. Im Vergleich zum Vorjahr beträgt das Minus 1,3 %.  Hauptgrund dafür ist (wieder einmal) die schwächelnde Wirtschaft in China. Denn dorthin gingen Waren im Wert von nur noch 6,9 Milliarden Euro, was 9,6 % weniger ist als im Vorjahresmonat. Dagegen blieben die USA ein starker Handelspartner für die deutschen Exporteure. Dorthin wurden 1,1 % mehr Waren im Wert von 13,4 Milliarden Euro exportiert. Dies bestätigt das bisherige Bild: Die US-Wirtschaft präsentiert sich anhaltend stark, obwohl viele Marktteilnehmer Gegenteiliges erwartet hatten, während China mit einer Konsumflaute zu kämpfen hat. Chinas Notenbank senkt erneut die Leitzinsen Vor diesem Hintergrund ist es eine positive Nachricht, dass die Zentralbank der zweitgrößten Volkswirtschaft der Welt am Montag erneute Leitzinssenkungen beschlossen hat. Der einjährige Leitzins (LPR) wurde um 0,25 Prozentpunkte auf 3,10 % und der fünfjährige ebenfalls um 0,25 Prozentpunkte auf 3,60 % reduziert. Das dürfte dazu beigetragen haben, dass sich der chinesische Aktienmarkt nach den jüngsten Kursverlusten zumindest stabilisiert hat, wie der folgende Chart des Hang Seng beispielhaft zeigt.  Geholfen hatten in der vergangenen Woche allerdings auch schon die zwei Finanzierungsprogramme der chinesischen Zentralbank (PBoC) zur Ankurbelung des Kapitalmarkts. Diese wirken sich unmittelbar positiv auf den Aktienmarkt aus. Und sie hatten dem Hang Seng daher am Freitag zu einem Kurssprung von mehr als 4,7 % verholfen (siehe „Für wieviel Schwung sorgen die Programme der PBoC?“). Das damit erreichte Tageshoch wurde seitdem nicht überschritten, trotz der aktuellen Leitzinssenkungen. Und dafür habe ich folgende Erklärung: Der Markt wartet auf Maßnahmen der Regierung Die aktuellen Zinssenkungen, die Teil eines umfangreichen Konjunkturpakets sind (siehe „Überraschendes neues Maßnahmenpaket der PBoC“ und „Weitere Maßnahmen Chinas – Wie erklärt sich die Schwäche der Ölpreise?“) und auf Zinssenkungen im vergangenen Monat folgen, wirken indirekt und deutlich zeitverzögert. Um dem Aktienmarkt kurzfristig stärker auf die Beine zu helfen, braucht es daher auch die Umsetzung der von der Regierung in Peking angekündigten Maßnahmen. Ich glaube weiterhin, dass Chinas Führung ihren Worten bald Taten folgen lassen wird. Und das dürfte den chinesischen Aktienmarkt dann tendenziell wieder nach oben treiben. Fed: Zinssenkungsfantasie schwindet Während die PBoC ihre Leitzinsen erneut gesenkt hat, scheinen die Anleger inzwischen zunehmend Zweifel zu haben, dass dies auch für die Fed gelten wird. Im kurzfristigen Bereich sieht die Börse weiterhin eine hohe Wahrscheinlichkeit für Zinsschritte nach unten – eine Senkung um 25 Basispunkte auf der FOMC-Sitzung am 7. November ist nach wie vor mit 90 % eingepreist, wie auch schon vor zwei Wochen (siehe „EUR/USD und Bund-Future: Zinssenkungsfantasien mit kräftigem Dämpfer“). Aber schon die Wahrscheinlichkeit für Dezember hat von 78 % auf aktuell nur noch 66,8 % abgenommen.

(Quelle: CME Group) Dass die Fed im Dezember die Füße stillhält, hat derzeit eine Wahrscheinlichkeit von mehr als 30 %. Vor zwei Wochen waren es nur etwas mehr als 10 %. Die Rendite der vom Markt vielbeachteten 10-jährigen US-Staatsanleihen ist daher aus einem möglichen Abwärtstrendkanal ausgebrochen (dunkelrot im folgenden Chart) und auf über 4,2 % geklettert.  Während sich damit die Zinssenkungsfantasien einiger Anleger in Luft auflösen, bestätigt sich meine Erwartung, wonach die Renditen moderat abwärts laufen (hellroter Trendkanal) und die Kurse am Anleihemarkt in eine (nur) „moderate Aufwärtstendenz“ gehen werden (siehe dazu unter anderem „EUR/USD und Bund-Future: Zinssenkungsfantasien mit kräftigem Dämpfer“). Jedenfalls hat der Renditeanstieg zur Folge, dass der US-Dollar gegenüber anderen Währungen aufwertet. Die Abwärtsbewegung des EUR/USD setzt sich daher fort (siehe „EZB drückt die Zinsen und den Euro“), ebenso wie die Kurserholung des USD/JPY (siehe „So hängen Ölpreis, US-Rendite und USD/JPY zusammen). Und die Aktienkurse scheinen wie gewöhnlich unter den steigenden Anleiherenditen zu leiden. Die US-Präsidentschaftswahl rückt näher Als Grund für diese Entwicklungen gilt der nahende Wahltermin in den USA. Eine zweite Amtszeit von Donald Trump als US-Präsident scheint derzeit möglich. Und sollte er die Wahl tatsächlich gewinnen, würde dies wahrscheinlich mit neuen Zöllen einhergehen, so die Sorge der Anleger. Zölle verteuern Waren. Das heizt die Inflation an. Und daher könnte die US-Notenbank (Fed) an weiteren Zinssenkungen nach der Wahl gehindert werden. Ob es so kommt, ist freilich offen. Man sollte aber damit rechnen, dass die Volatilität an den Börsen nun zum Wahltermin tendenziell zunimmt. Und vor allem kurz nach der Wahl, wenn das Ergebnis feststeht, ist mit größeren Kursbewegungen zu rechnen. Denn Anleger werden sich dann auf den Sieger und seine voraussichtliche Politik einstellen und entsprechende Investments eingehen bzw. umschichten. Darauf sollten Sie sich nun langsam einstellen und Ihr Risiko entsprechend managen. Womöglich macht es Sinn, einige Schäfchen ins Trockene zu bringen, also Gewinnmitnahmen zu tätigen. Nach der Wahl kann man die Positionen dann zurückkaufen, womöglich sogar zu günstigeren Kursen, wenn der Aktienmarkt stärker vom aktuellen Renditeanstieg belastet wird.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Auch bei den Stockstreet-Börsenbriefen hat es jüngst (wieder) Gewinnmitnahmen gegeben. Aus dem Depot des „Optionsscheine Expert Trader“ wurde ein Teil der Long-Position auf Newmont mit einem Gewinn von 37 % verkauft.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich JETZT HIER an!

|