Corona ist zurück in den Köpfen der Anleger

Corona ist zurück in den Köpfen der Anleger

von Sven WeisenhausMit Blick auf die aktuellen Kursentwicklungen kommt man sehr schnell zu dem Schluss, dass sich die Anleger aktuell vermehrt Sorgen um die Corona-Lage machen, insbesondere in Europa. Russland hat einen neuen Höchststand bei den Corona-Todesfällen gemeldet, Ungarn einen neuen Rekord bei den Neuinfektionen. Auch Deutschland verzeichnet in der vierten Welle neue Rekorde und verschärft daher seine Maßnahmen deutlich. Derweil gilt in Tschechien ab Montag 2G für Gaststätten und Hotels und in Österreich ab Montag sogar ein flächendeckender Lockdown. Es dürfte wohl unzweifelhaft sein, dass sich diese Entwicklungen mindestens auf den Dienstleistungssektor negativ auswirken wird. Und so zeigt sich heute eine deutliche Risk-Off-Neigung. Anleger nehmen bei Aktien Gewinne mit und investieren das Geld in sicheren Häfen, wie Anleihen oder den US-Dollar. EUR/USD bläst mögliche Kurserholung ab So hat der EUR/USD heute eine mögliche Kurserholung abgeblasen. Zuvor hatte sich der Wechselkurs mit einer Hammerkerze (siehe grüner Pfeil im folgenden Chart) und einer bullishen Folgekerze in eine gute Ausgangslage für eine Kurserholung manövriert.

(erstellt mit guidants.com)

Doch angesichts der heutigen Beschlüsse über deutlich schärfere Maßnahmen zur Eindämmung der Neuinfektionen in mehreren Ländern Europas wendeten sich die Anleger am Devisenmarkt schnell wieder dem Dollar als sicheren Hafen zu. Immerhin wurde die 61,80er Marke auch im heutigen zweiten Anlauf bislang nur intraday unterschritten und es entstand wieder eine Kerze mit langer Lunte. Damit besteht erneut eine Chance auf eine Gegenbewegung. Bund-Future: Zinswende erneut verschoben Jedenfalls waren neben dem Dollar auch Anleihen als sicherer Hafen gefragt. Der Bund-Future hat dadurch heute seine Konsolidierung beendet (gelbe Ellipse im folgenden Chart), mit der die Rückeroberung der Seitwärtsrange (gelbes Rechteck) getestet und letztlich bestätigt wurde. Dabei wurde das 38,20 % Fibonacci-Retracement der vorherigen Abwärtsbewegung übersprungen, die mit einer Abwärtslücke des Kontraktwechsels verlängert wurde (rotes Rechteck), womit die Kurserholung klar fortgesetzt wird und nun das 50%-Retracement ansteuert wird (graue horizontale Linien).

(erstellt mit guidants.com)

Ohne die Abwärtslücke hat der Bund-Future sogar schon mehr als 61,80 % der Abwärtsbewegung aufgeholt (siehe folgender Chart), womit man diese schon als beendet betrachten kann und der Bund-Future somit wieder seine Seitwärtsbewegung der vergangenen Monate klar fortsetzt.

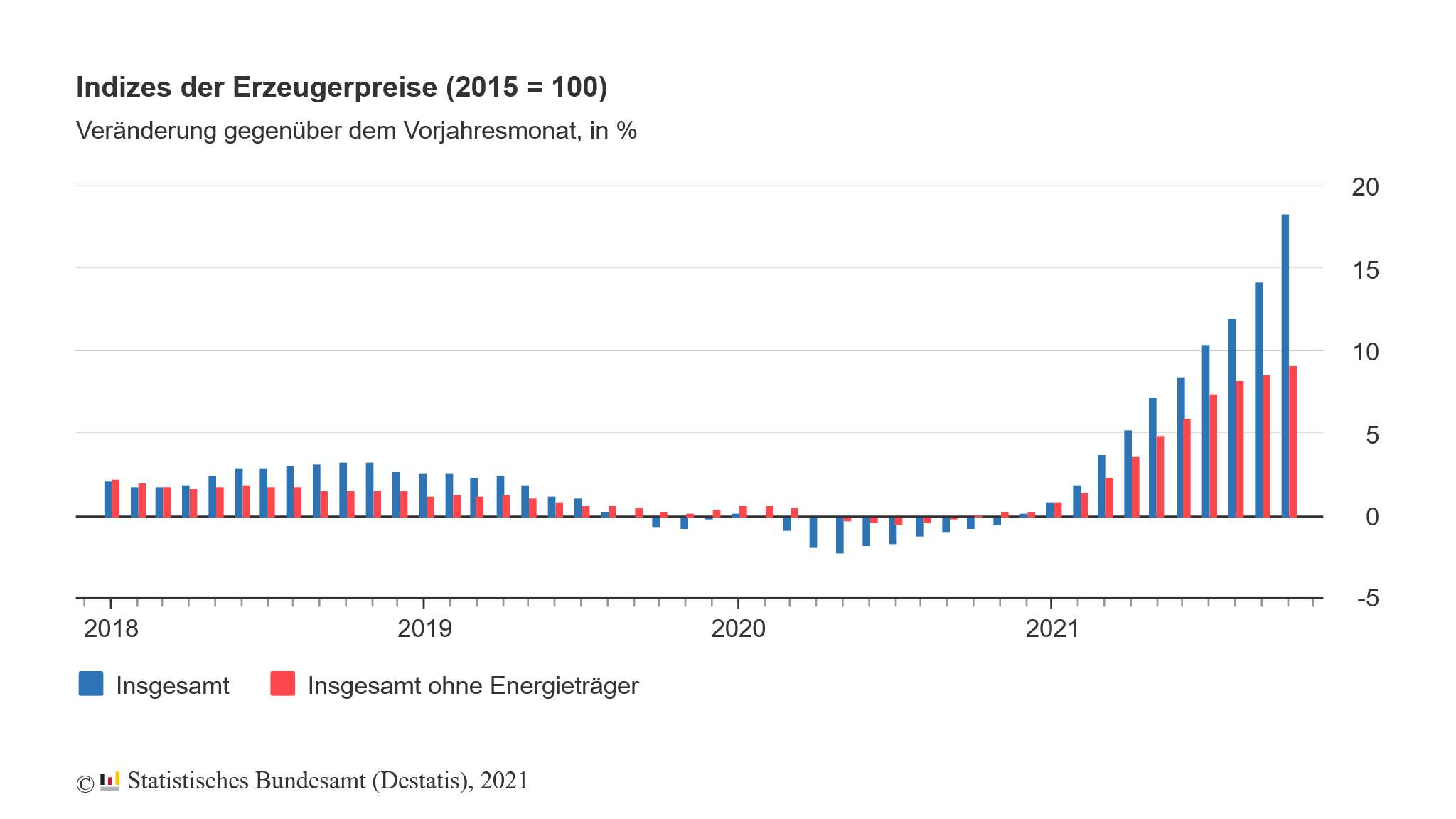

Eine Zinswende ist damit erneut verschoben. Das ist angesichts der aktuellen Entwicklungen rund um die Corona-Pandemie auch nicht verwunderlich. Sicherlich sieht die Europäische Zentralbank (EZB) darin wieder einen guten Grund, trotz teilweise explodierender Preise die konjunkturstützenden Maßnahmen wie geplant fortzusetzen. Explodierende Erzeugerpreise Apropos explodierende Preise: Die Erzeugerpreise gewerblicher Produkte in Deutschland waren im Oktober um 18,4 % höher als im Vorjahresmonat.

Dies ist der höchste Anstieg seit November 1951 (+20,6 %). Alleine gegenüber dem Vormonat stiegen die Preise um 3,8 %. Und da sich dies regelmäßig zeitversetzt auf die Verbraucherpreise auswirkt, ist ein Ende der hohen Inflation noch nicht in Sicht. Das Szenario einer Stagflation wird wahrscheinlicher Damit gerät die EZB zunehmend in ein Dilemma, weil sie eigentlich den Kampf gegen eine länger als erwartet anhaltende Inflation aufnehmen müsste, nun aber womöglich wieder genötigt wird, die Konjunktur zu stützen (was aber eigentlich gar nicht ihre Aufgabe ist, weil ihr Mandat eigentlich nur auf Preisstabilität abzielt). Das Szenario einer Stagflation nimmt derweil immer mehr Form an. Und daher bin ich mir sicher, dass die Aktienmärkte ohne die massive Liquiditätsflut der Notenbanken eigentlich schon wieder deutlich tiefer stehen würden. Aber wer weiß, vielleicht setzt sich diese Erkenntnis ja auch langsam bei anderen Marktteilnehmern durch. DAX testet wichtige Aufwärtstrendlinien Der DAX hat heute jedenfalls schon Einbußen hinnehmen müssen. Er setzte dabei im Tief exakt auf die untere Linie des kurzfristigen Aufwärtstrendkanals auf (grün im folgenden Chart) und konnte diese verteidigen, mit freundlicher Unterstützung der übergeordneten Aufwärtstrendlinie (dick grün).

(erstellt mit guidants.com)

Mit diesem Rücksetzer hat der Index aber immerhin die Gewinne der vergangenen 10 Tage bzw. 8 Handelstage abgegeben. Im Target-Trend-Spezial hatten wir in den jüngsten Analysen genau davor gewarnt. Zitat: „Allerdings ist der DAX im kurzfristigen Bereich mehrerer Tage immer noch überkauft. Und dazu muss man weiterhin die extrem niedrige Volatilität in den Intraday-Bewegungen beachten. Wenn es in einer solchen Phase zu einer Gegenbewegung kommt und dabei die Volatilität zunimmt, können schnell die Gewinne mehrerer Tage verloren gehen.“ Kurzfristig überkaufte Lage schreite nach einer Gegenbewegung Aber auch in der Börse-Intern hatte ich auf diese mögliche und gar wahrscheinliche Gegenbewegung hingewiesen. Am Dienstag hieß es dazu: „Und auch im DAX könnte man auf eine Gegenbewegung setzen. Denn die aktuelle Aufwärtsbewegung läuft aktuell in eine Übertreibung hinein. Der DAX ist kurzfristig klar überkauft, was langsam nach einer Gegenbewegung schreit. Und so sollte man damit rechnen, dass der aktuelle Ausbruch in das Rechteck oberhalb von 16.140 Punkten wohl in einem Fehlsignal endet und die Kurse bald noch einmal in das Rechteck unterhalb von 16.140 Punkten fallen.“ Mit im heutigen Tagestief von 16.092,63 Punkten war dies bereits der Fall.

Sollte der DAX nun nachhaltig unter die Rechteckgrenze bei 16.140 Punkten fallen und dort einen Tagesschlusskurs markieren, müsste man mit weiteren Kursverlusten rechnen – aus Sicht der Target-Trend-Methode bis zur Mittellinie bei 15.785 Punkten. Korrekturkursziel Dieses Kursziel würde auch sehr gut zu der Analyse vom 5. November passen. Darin hieß es, dass es zu einer normalen Korrektur im kurzfristigen Bereich kommen könnte, wenn sich der Ausbruch auf ein neues Rekordhoch als Fehlsignal entpuppt. „Und wenn diese 38,20 % der aktuellen Kursgewinne ausmacht, landet der DAX bei 15.601,22 Punkten und damit wieder in seiner Seitwärtsspanne“, hieß es dazu weiter. Legt man die Fibonacci-Marken an das aktuelle Rekordhoch, dann liegt das 38,20er Retracement inzwischen bei 15.728,08 Punkten (siehe dicke graue Linien im folgenden Chart).

(erstellt mit guidants.com)

Das ist ziemlich nah an der Mittellinie bei 15.785 Punkten. Aber bevor dieses Kursziel erreichbar wird, müssen sich die Corona-Sorgen in den Köpfen der Anleger zunächst festsetzen und ausbreiten. Zuletzt wurden solche Sorgen stets sehr schnell abgelegt. Zweifel an größeren Kursverlusten Kurios ist, dass ich derzeit bei fallenden Kursen immer wieder denke, dass es bald sowieso wieder aufwärts geht. An einen Tag mit Kursverlusten von 2 % und mehr erinnere ich mich schon gar nicht mehr. Wahrscheinlich geht es auch vielen anderen Anlegern so, die sich inzwischen von den stetig steigenden Kursen haben einlullen lassen. Das ist meist genau der richtige Zeitpunkt, um sehr vorsichtig zu werden und Gewinne abzusichern oder mitzunehmen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bei den Stockstreet-Börsenbriefen hat es jüngst auch wieder eine Gewinnmitnahme gegeben. Aus dem Aktien-Perlen-Depot wurde eine Teilposition auf Einhell mit einem Gewinn von 39 % verkauft.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich jetzt hier an! Profitieren Sie von bereits laufenden oder zukünftigen Trades.

|