Jetzt auf defensive Geschäftsmodelle setzen? Liebe Leserin, Lieber Leser,

schon in der letzten Woche bin ich an dieser Stelle darauf eingegangen, wie sich Aktien-Anleger meiner Ansicht nach grundsätzlich in einer Krise verhalten sollten. Wer den Report nicht gelesen hat, kann sich die Ausgabe hier nochmals durchlesen.

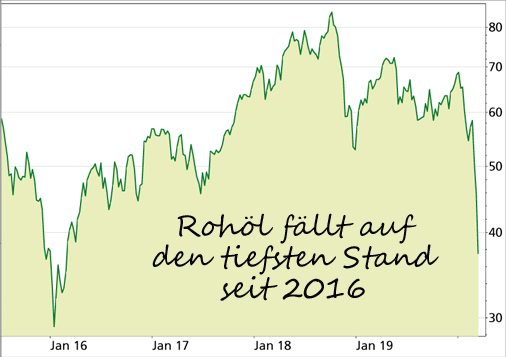

Seitdem ist nochmals einiges geschehen. Der Corona-Virus hat sich in vielen Ländern weiter ausgebreitet und legt vielerorts das öffentliche Leben und die Wirtschaft lahm. Verschärft wird der Absturz der Weltwirtschaft noch durch den Einbruch beim Öl-Preis, der am Montag um 30% abstürzte. Ursache dafür ist ein Preiskrieg zwischen den beiden wichtigen Exportländern Saudi-Arabien und Russland. Wie immer beim Öl steckt dahinter natürlich mehr, nämlich ein Machtkampf um die politische Vorherrschaft im Nahen Osten. Der Öl-Preis bleibt auf tiefem Niveau Da wird keiner nachgeben wollen, eine schnelle Erholung des Öl-Preises ist daher nicht in Sicht. Zumal gleichzeitig ein Rückgang der Öl-Nachfrage wegen des Einbruchs der Weltkonjunktur auf den Preis drückt. Die Rohstoff-Experten der britischen Barclays Bank rechnen für 2020 mit einem Preis von 43 US-Dollar je Fass (Barrel) der Nordseesorte Brent. Goldman Sachs ist skeptischer und erwartet im 2. und 3. Quartal einen Preis von etwa 30 US-Dollar, bevor es wieder zu einer Erholung auf 40 US-Dollar kommen kann.

Für einige Unternehmen, z.B. aus der Transportbranche und aus anderen energieintensiven Sektoren, ist das gut. Auch die Portemonnaies der Verbraucher werden über geringere Benzin-Preise entlastet.

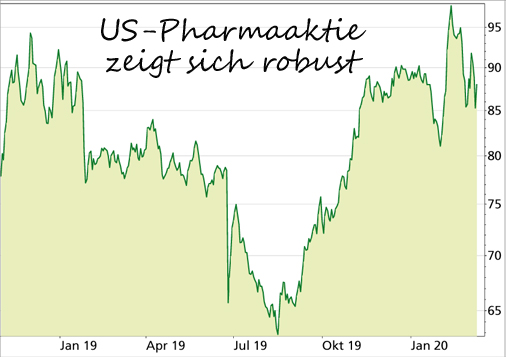

Die Gefahr einer Rezession nimmt zu Insgesamt verschärft der starke Ölpreis-Rückgang aber die Gefahr einer globalen Rezession, denn viele Bohrstellen können zu diesen Bedingungen nicht mehr kostendeckend betrieben werden. Pleiten und Investitionskürzungen im Öl-Sektor sind zu erwarten. Gerade in den USA gibt es viele kleine Öl-Unternehmen, die bei anhaltend tiefem Öl-Preis vor dem Aus stehen könnten. Es besteht die Gefahr, dass der abrupte Einbruch der Weltkonjunktur durch Kreditausfälle zu einer Krise des Finanzsystems wird. Die Akteure an den Märkten schauen daher gebannt darauf, was die Notenbanken und Regierungen gegen die wirtschaftlichen Auswirkungen des Corona-Virus unternehmen. Inzwischen geht es aber nicht mehr nur darum, Härten für einzelne Unternehmen abzufedern und Pleiten zu verhindern, sondern an den Märkten das Vertrauen wiederherzustellen. Eine anhaltende Panik am Finanzmarkt würde das Konsumentenvertrauen und das Geschäftsklima noch stärker nach unten ziehen. Es gab in vielen Ländern, vor allem den USA, bereits einige Maßnahmen und es ist mit mehr zu rechnen. Das kann zu einer Gegenreaktion an den Börsen führen. Am Donnerstag tritt die Europäische Zentralbank zu einer regulären Sitzung zusammen, man darf gespannt sein, was beschlossen wird. Aktien kaufen und wenn ja, welche? In solchen Situationen ist immer die Verlockung groß, gerade die Aktien zu kaufen, die besonders stark gefallen sind. In der Hoffnung, dass sich diese auch wieder besonders kräftig erholen. Das ist aber keineswegs sicher, denn viele Unternehmen werden durch die Corona-Krise dauerhaft belastet. Darauf habe ich bereits in der letzten Woche hingewiesen. Die bessere Strategie ist es aus meiner Sicht, nach Aktien von Unternehmen Ausschau zu halten, die relativ wenig von einem Einbruch der Weltkonjunktur betroffen sind. Zu solchen als defensiv bezeichneten Branchen gehören u.a. Energieversorgung, Telekommunikation, Nahrungsmittel-Industrie und der Bereich Pharma/Medizin. Die Produkte dieser Branchen werden auch in konjunkturell schwierigen Zeiten unvermindert nachgefragt. Ich will euch heute zwei Aktien vorstellen, auf die das meiner Ansicht nach zutrifft: Abbvie: Günstig bewertete Medizin-Aktie Die Aktie des US-Pharma-Konzerns Abbvie konnte sich in den Turbulenzen der letzten Wochen recht gut behaupten. Das liegt wohl auch daran, dass die Aktie in den letzten beiden Jahren zu den Underperformern zählte und sich erst in den letzten Monaten erholen konnte. Während der US-Aktien-Index S&P 500 auf Sicht der letzten 24 Monate immer noch mit 2,5% im Plus liegt, hat Abbvie in diesem Zeitraum 21% an Wert verloren. Es gab also in den letzten Tagen wenig Anlass für Anleger bei der Aktie Gewinne mitzunehmen. Blockbuster Humira muss kompensiert werden Die Schwäche der Aktie in den letzten beiden Jahren hatte aber ihre Gründe: Das Unternehmen muss den Einbruch bei seinem Blockbuster Humira verkraften. Das Medikament, das u.a. gegen entzündliche Darmerkrankungen eingesetzt wird, macht knapp 60% des Umsatzes aus. Hier fällt der Patentschutz weg und die Umsätze brechen ein, allein im 4. Quartal um 25%. Doch der Konzern konnte das durch Wachstum in anderen Bereichen kompensieren, Umsatz und Gewinn legten insgesamt stärker als erwartet zu. Auch die Prognose für 2020 wurde angehoben. Seit dem Börsengang 2013 hat Abbvie die Dividende stetig gesteigert und die Chancen stehen gut, dass dies auch in den nächsten Jahren der Fall ist.

| Kennzahlen: Abbvie | | WKN / ISIN: | A1J84E / US00287Y1091 | | Marktkapitalisierung: | 126,038 Mrd. USD | | KGV2020e / KGV2021e: | 9,4 / 8,6 | | Dividendenrendite 2020e: | 5,6% |

Mit 5,6% ist die Dividendenrendite eine der höchsten im US-Phama-Sektor. Zudem ist Abbvie mit einem Kurs-Gewinn-Verhältnis auf Basis des erwarteten Gewinns für 2020 (KGV2020e) von 9,4 attraktiv bewertet.

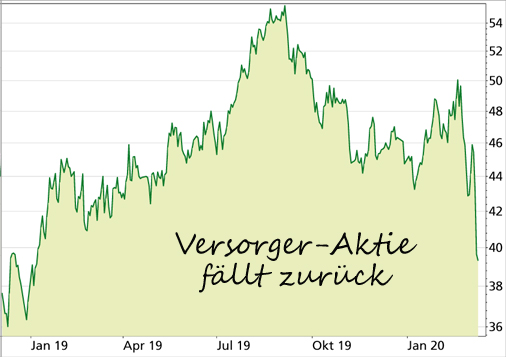

Die Risiken will ich aber nicht verschweigen: Der Grund für die relativ günstige Bewertung ist ein Risikoabschlag für die Aktie wegen der großen Abhängigkeit von Humira. Das scheint sich zwar zu ändern, aber hier liegt eine Gefahr für die Kursentwicklung der Aktie. Verbund: Strom aus Erneuerbarer Energie Der österreichische Energieversorger Verbund weist in der Branche eine Besonderheit auf: 90% des verkauften Stroms werden mit Wasserkraft erzeugt, der Rest aus Wärmekraft. Beide Energiequellen gelten als nachhaltig, bzw. umweltfreundlich. Das macht die Aktie in der heutigen Zeit besonders attraktiv. Hervorgegangen ist der Konzern aus einem Staatsunternehmen und auch heute sind 51% der Anteile noch im Staatsbesitz. Verbund deckt mehr als 40% des österreichischen Stromverbrauchs. In den letzten beiden Jahren wurde der Gewinn kräftig gesteigert: Die endgültigen Zahlen für 2019 liegen zwar noch nicht vor, aber bei der Präsentation der Ergebnisse für das 3. Quartal wurde die Prognose für das Gesamtjahr erneut angehoben. Der Konzerngewinn wird dank gestiegener Strom-Preise und günstiger Kostenstruktur um etwa 30% steigen.

| Kennzahlen: Verbund | | WKN / ISIN: | 877738 / AT0000746409 | | Marktkapitalisierung: | 13,779 Mrd. EUR | | KGV2020e / KGV2021e: | 20,0 / 18,7 | | Dividendenrendite 2020e: | 2,3% |

Solche Steigerungsraten sind zwar nicht immer möglich, aber die Tendenz zeigt nach oben. Die Bewertung liegt aufgrund der günstigen Kostenstruktur und der hohen Gewinnmarge zwar über der anderer Energie-Aktien, hat sich aber dank des Kursrückgangs um 20% verringert. Das KGV 2020e ist mit 20,0 nicht zu hoch.

Die Risiken für die Aktie bestehen vor allem in einem sinkenden Strom-Preis, denn das schlägt sich unmittelbar im Gewinn nieder.

Mein Fazit Die beiden Unternehmen sind Beispiele für defensive und krisenresistente Geschäftsmodelle. Das heißt aber nicht, dass die Aktien in einem schwachen Gesamtmarkt nicht noch weiter fallen können. Wie in der letzten Woche an dieser Stelle erwähnt, solltest Du Deine Anlageentscheidungen grundsätzlich an Deiner eigenen langfristigen Strategie bei der Aktien-Anlage ausrichten. Eine gute Streuung über Branchen und Länder hinweg ist besonders wichtig.

Mein Podcast-Tipp: Corona-Crash: Warum fällt Gold? Ich habe meinen kompletten Podcast-Plan über den Haufen geworfen, da mich eine drängende Frage in den letzten Tagen mehrfach erreicht hat. Wir besprechen heute tagesaktuell, warum Gold fällt, wenn auch Aktien fallen. Genau das Gegenteil sollte der Fall sein, denn Gold gilt doch als sicherer Hafen. Warum also fallen auch die Kurse der Edelmetalle?

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|