Da haben sich die Märkte also doch geirrt!

Da haben sich die Märkte also doch geirrt!

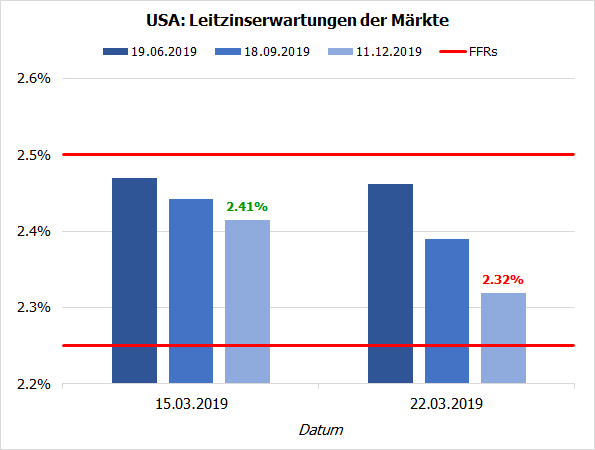

von Torsten EwertSehr verehrte Leserinnen und Leser, in der Vorwoche titelte ich an dieser Stelle „Wenn sich die Märkte da mal nicht irren!“ Gemeint war, dass die Markterwartungen einer sehr starken Zurückhaltung der Fed übertrieben sein könnten. Das waren sie auch, aber ganz anders als gedacht. Der Effekt ist allerdings derselbe. Warum ist die Fed so vorsichtig geworden? Zur Erinnerung: Vor der Fed-Sitzung in der Vorwoche hatten die Märkte längst sämtliche weiteren Zinsschritte der Fed für 2019 ausgepreist, die noch im Dezember als gesetzt galten. Grund dafür war die „geduldige“ Haltung, welche die Fed im Januar an den Tag gelegt hat. Daher gingen die Börsianer nicht mehr von einer Zinserhöhung für 2019 aus, sondern hatten für den Dezember 2019 tendenziell sogar schon wieder die erste Zinssenkung auf dem Schirm! Das erschien mir dann doch übertrieben. Die Fed aber überraschte uns alle. Nicht nur, dass sie mittels der protokollierten Erwartungen der einzelnen FOMC-Mitglieder tatsächlich weitere Zinserhöhungen ausschloss, sie stoppte auch die laufende Reduzierung ihrer Bilanz. Und das alles mit „Begründungen“, die diesen Namen nicht verdienten. Denn die reduzierten Wachstums-, Inflations- und Arbeitsmarkterwartungen, welche die Fed in ihren Projektionen präsentierte (siehe Börse-Intern vom 21.03.2019) rechtfertigten nach allgemeiner Ansicht von Ökonomen auch nicht annähernd eine derartige Kehrtwende um 180 Grad, wie sie die Fed seit Dezember hinlegte. Für Verschwörungstheoretiker ist das natürlich ein gefundenes Fressen („Was ist da tatsächlich im Busch?“), aber auch die Märkte zeigten sich verunsichert. Das war nicht nur an den Kursreaktionen unmittelbar nach der Fed-Entscheidung zu sehen, sondern auch in den folgenden Tagen: Am Donnerstag markierten S&P 500 und NASDAQ 100 noch neue Jahreshochs, während sich der Dow Jones und der Nebenwerteindex Russell 2000 schon auf den Rückzug machten. Am Freitag folgten dann auch die beiden anderen US-Indizes – mit fast schon panikartigen Verkäufen. Jetzt ist schon die erste Zinssenkung eingepreist! Und auch die Leitzinserwartungen der Märkte sprechen Bände. Hier die aktualisierten Werte gemäß der Fed Fund Futures im Vergleich zum Stand vor der Fed-Sitzung:

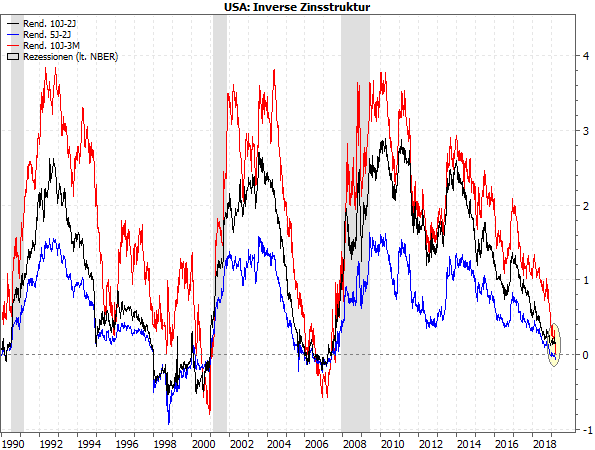

(Quelle: CME Group) Sie sehen, dass sich der schon vorhandenen Trend zur sinkenden Leitzinsen zum Jahresende nicht nur verstärkt hat, sondern dass nun sogar schon eine Zinssenkung im Dezember de facto eingepreist wurde: Der gewichtete Zinserwartungswert für Dezember steht jetzt bei 2,32 % und damit näher am nächstniedrigeren Niveau der Federal Fund Rate (FFR) von 2,25 % als am aktuellen Niveau von 2,5 %. Eine Woche zuvor lag der Wert noch bei 2,41 %, was zumindest noch gleichbleibende Leitzinsen bis zum Jahresende andeutete. Was ist der Grund für den erneuten Stimmungsumschwung (und die Panikverkäufe vom Freitag)? Es ist ein Indikator, der in jüngster Zeit erstaunlicherweise starke Aufmerksamkeit erhielt: die Zinsstruktur. Dahinter verbirgt sich die Erfahrungstatsache, dass Anleihekäufer für längere Laufzeiten höhere Zinsen erhalten möchten. Das ist ja auch logisch: Wer sein Geld längerfristig verborgt, geht ein höheres Risiko ein, dass der Schuldner ausfällt oder etwas anderes Unvorhergesehenes geschieht, als jemand, der sein Geld nur kurzfristig verleiht. Für dieses höhere Risiko verlangt daher der Anleger eine höhere Rendite, also höhere Zinsen. Die normale und die inverse Zinsstruktur Dieser normalen Zinsstruktur steht die inverse Zinsstruktur gegenüber, bei der folglich die kurzfristigen Zinsen höher als die langfristigen sind. Das ist aufgrund des geschilderten Zusammenhangs von Risiko und Rendite eigentlich unlogisch und kommt daher nur in Ausnahmefällen vor. Eine solche Ausnahme ist eine bevorstehende Rezession. In diesem Fall sind zwei Entwicklungen zu erwarten: Erstens sinken die Gewinne der Unternehmen und damit deren Aktienkurse. Also werden Anleger Aktien tendenziell verkaufen. Zweitens sind Zinssenkungen der Notenbanken zwecks Rezessionsbekämpfung zu erwarten. Da diese in der Regel längere Zeit Bestand haben, bis sie wieder aufgehoben werden, erhalten Anleihekäufer entsprechend lange nur niedrigere Renditen. Ihr Bestreben ist es daher, nach Möglichkeit noch vor diesen Zinssenkungen möglichst langlaufende Anleihen mit höheren Renditen zu kaufen, um diese Durststrecke zu überbrücken. Dazu schichten sie tendenziell von kurzlaufenden Anleihen in langlaufende um. Dies erhöht die Nachfrage nach langlaufenden Anleihen, treibt deren Kurse und senkt ihre Renditen. Bei „Kurzläufern“ ist es (durch die Verkäufe) umgekehrt. Das ist eine mögliche Erklärung dafür, wie eine inverse Zinsstruktur entsteht. Was eine inverse Zinsstruktur für Aktien bedeutet Ob aber tatsächlich eine inverse Zinsstruktur vorliegt, hängt davon ab, „wen“ man fragt. Denn bekanntlich gibt es nicht nur einen langfristigen und einen kurzfristigen Zins, sondern diverse Renditen für ganz unterschiedliche Laufzeiten. Die häufig angeführte Differenz von 10-jährigen und 2-jährigen Renditen (auf Staatsanleihen) ist z.B. in den USA noch positiv (siehe schwarze Kurve im folgenden Chart).

(Quelle: MarketMaker) Dagegen gab es im Anfang Dezember bereits den Durchbruch der Differenz von 5-jährigen und 2-jährigen Staatsanleihen unter die Nulllinie. Dies erregte eine gewisse mediale Aufmerksamkeit, aber 5 Jahre sind bei Anleihen noch keine lange Laufzeit. Anders ist es mit dem jüngsten Rückgang der Differenz von 10-jährigen und 3-monatigen Zinsen (rote Kurve), zu dem es in der Vorwoche kam (siehe gelbe Ellipse). Dass die Rezessionsängste bei einer inversen Zinsstruktur berechtigt sind, zeigt der historische Chartvergleich: Vor jeder Rezession seit den 1970er Jahren fielen die entsprechenden Zinsdifferenzen unter die Nulllinie. (Im Chart ist aus Gründen der Übersichtlichkeit nur der Zeitraum seit 1990 gezeigt.) Allerdings schrieb ich schon Anfang Dezember an die Leser meines Geldanlage-Briefs dazu: „Für die Aktienmärkte ist das wenig hilfreich. Zuletzt fiel z.B. diese Differenz Ende 2005 nachhaltig unter die Nulllinie. Und bekanntlich dauerte es danach noch rund zwei Jahre, bis die Kurse ihr Hoch erreichten. In früheren Fällen war es ähnlich. Ein Verkaufssignal für Aktien ist das also nicht, nur ein Hinweis auf eine Konjunkturschwäche.“ Warum wird diesmal so ein Spektakel gemacht? Aber genau darauf weisen wir hier schon seit Längerem hin und auch die Ökonomen rudern mit ihren Wachstumsprognosen schon eine ganze Weile zurück. Zuletzt tat das auch die Fed. Die inverse Zinsstruktur bestätigt also eigentlich nur das, was längst ein „alter Hut“ ist! Dabei sollten doch die Finanzmärkte der Wirtschaftsentwicklung und den Ökonomenprognosen vorauslaufen! Hinzu kommt: Die meisten Ökonomen oder gar die Fed sind noch nie damit auffällig geworden, Rezessionen rechtzeitig vorauszusehen. Dass also die Fed und einige Ökonomen derart vorsichtig werden, kann fast schon als Kontraindikator gewertet werden. Auch dass die Zinsstruktur eine derartige Aufmerksamkeit erfährt, ist ungewöhnlich. Früher war es so, dass das erstmalige Auftreten einer inversen Zinsstruktur sowohl bei Börsianern als auch Ökonomen nur ein leichtes Schulterzucker provoziert hat. Und zu Recht, denn gewöhnlich geschah das sehr frühzeitig in einem intakten Boom, als eine Rezession nahezu unvorstellbar erschien (siehe den obigen Chart). Und zumindest mit Blick auf die USA sind die Wirtschaftsdaten trotz der jüngsten, sehr (!) moderaten Schwächen immer noch sehr gut (siehe z.B. Börse-Intern vom 21.03.2019). Das mediale Spektakel um die Zinsstruktur erscheint also übertrieben. Wenn alle das Gleiche erwarten… Vorerst sollte jedenfalls die inverse Zinsstruktur in den USA wenig Auswirkungen haben. Warum die Anleger dennoch so panisch reagieren und sogar schon eine Zinssenkung einpreisen, hat nach meiner Ansicht viel mit (massen-)psychologischen Phänomenen und den immer noch üblichen Personalprozessen bei Großbanken und institutionellen Anlegern zu tun. Aber das ist schon wieder ein ganz neues Thema. Auch die immer mehr um sich greifende „Algorithmengläubigkeit“ vieler Großanleger (siehe Börse-Intern vom 05.11.2018) dürfte ein Rolle spielen. Mancher Kollege mutmaßt daher (womöglich gar nicht mal zu Unrecht), dass einfach irgendwelche automatischen Systeme den jüngsten Ausverkauf ausgelöst haben – nach dem Motto, eine inverse Zinsstruktur ist ein Verkaufssignal. Das würde allerdings die vermeintliche Künstliche „Intelligenz“ ziemlich dumm aussehen lassen… Doch es ist eine Erfahrung, die man vermutlich immer noch keinem Algorithmus beibringen kann: Wenn alle an der Börse das Gleiche erwarten, wird genau das nicht passieren. Und vermutlich wird es auch dieses Mal so sein: Miss Börse wird mit uns erneut den Weg des größten Schmerzes gehen. Welcher das sein wird, bleibt vorerst offen, aber ich wage schon jetzt die Behauptung, dass er nichts mit der Zinsstruktur zu tun haben wird. Mit besten Grüßen Ihr Torsten Ewert

|