Darum ist der DAX der beste Frühindikator

Darum ist der DAX der beste Frühindikator

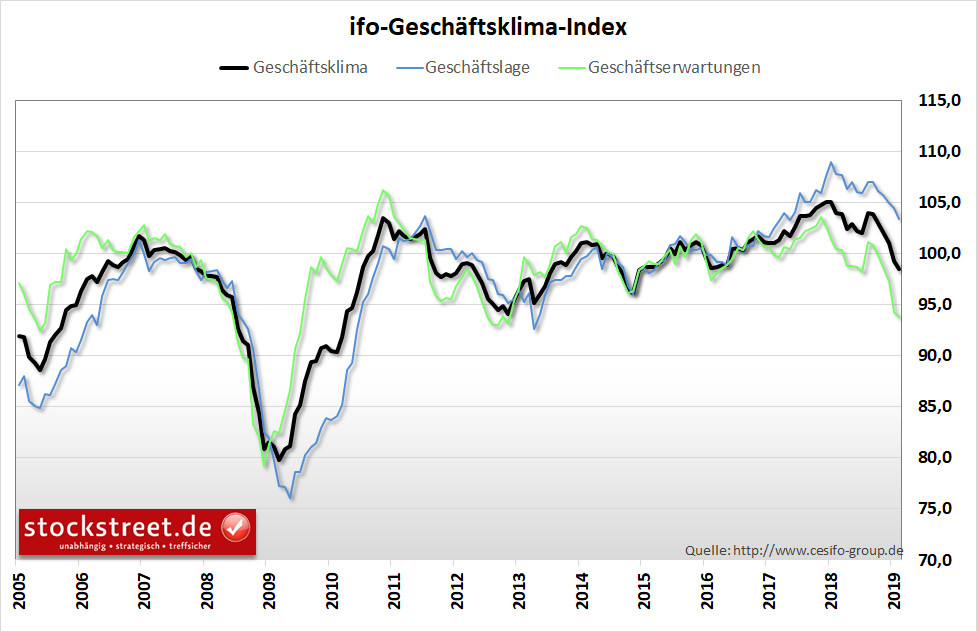

von Sven WeisenhausDer ifo-Geschäftsklimaindex hat heute die gestrige skeptische Analyse der aktuellen Konjunkturlage bestätigt. Denn während sich der Einkaufsmanagerindizes für die gesamte Wirtschaft (Service und Industrie) in Deutschland nach vorläufigen Informationen im Februar leicht erholen konnte, gab der ifo-Index erneut nach. Im Februar notiert er bei 98,5 Punkten, nach 99,3 im Vormonat (siehe schwarze Linie in der folgenden Grafik). Es ist der sechste Rückgang in Folge und der niedrigste Wert seit Dezember 2014. Dabei haben die Unternehmen sowohl ihre aktuelle Lage (blau) als auch die Geschäftsaussichten (grün) negativer bewertet.

Passend dazu hatte ich gestern geschrieben, dass wir das Tief der Wachstumsdelle wahrscheinlich noch nicht gesehen haben. Und diesen Eindruck haben nun auch die rund 7.000 vom ifo-Institut befragten Unternehmenslenker mit ihren pessimistischen Zukunftseinschätzungen bestätigt. Die ifo-Konjunkturuhr deutet sogar zum zweiten Mal in Folge auf Abschwung, allerdings noch nicht auf Rezession. Wobei sich die Industrie längst in einer solchen befindet, die Dienstleister dies aber derzeit noch kompensieren.

Und so könnte die deutsche Wirtschaft nach aktuell vorliegenden Zahlen im 1. Quartal 2019 durchaus ein kleines BIP-Plus erzielen, doch bleibt das Wachstum stark gedämpft. DAX: Kurserholung hat ihr Mindestziel noch immer nicht erreicht Kein Wunder also, dass der DAX bei seiner aktuellen Kurserholung eine relative Schwäche zeigt. Zwar konnte der Index heute bis auf 11.500 Punkte zulegen, doch hat er dabei nach wie vor noch nicht einmal das Mindestziel einer Kurserholung erreicht, also im konkreten Fall das 38,20%-Fibonacci-Retracement der gesamten Korrektur.

Grund dafür ist aktuell ein Kreuzwiderstand aus einer wichtigen Abwärtslinie (dick rot im folgenden Chart) und einer Konsolidierungslinie (rot gestrichelt).

Knapp darüber liegt als zusätzliche Hürde auch noch die Mittellinie bei 11.525 Punkten. Daher dürften es die Bullen aktuell sehr schwer haben, den DAX weiter voranzutreiben. Vor allem bei dem Schneckentempo, welches die Aufwärtstendenz seit dem letzten dynamischen Anstieg vom 15. Februar an den Tag legt. Schwung holen für den weiteren Anstieg? Wahrscheinlich werden die Bullen mittels eines kurzen Rücksetzers erst noch einmal Kraft tanken müssen, um das Widerstandsbündel zu überwinden. Wenn dies aber gelingt (am besten möglichst dynamisch), kann es danach sehr schnell bis zur Rechteckgrenze bei 11.880 Punkten bzw. bis zum 50%-Retracement bei 11.938,05 Zählern gehen. Die 11.170er Rechteckgrenze sollte aber, wenn es zum „Schwung holen“ kommt, nicht unterschritten werden. Denn dann könnte die Gegenbewegung auch schon unterhalb des 38,20%-Retracement ein Ende gefunden haben. Der DAX ist der beste Frühindikator Und daraus könnte man dann auch wieder eine Prognose für die weitere wirtschaftliche Entwicklung ableiten. Denn der DAX ist bislang eindeutig der beste Frühindikator für die deutsche Wirtschaft. Er hat bereits Anfang 2018 und damit noch vor den Stimmungsindikatoren nach unten gedreht. Und die zwischenzeitliche Stimmungsaufhellung vom Sommer hat er bereits mit dem Beginn einer Gegenbewegung ab April angezeigt. Anschließend ging es schon ab Mitte Juni mit den Aktienkursen wieder eindeutig abwärts, während sich dieser Trend in den Einkaufsmanagerdaten und den Umfrageergebnissen vom ifo-Institut erst ab September bzw. sogar erst ab Oktober klar abzeichnete. Das Gleiche gilt übrigens auch für weitere vorlaufende Indikatoren wie die Auftragseingänge im verarbeitenden Gewerbe. Hier aber vor allem, weil diese erst mit einer gewissen Zeitverzögerung veröffentlicht werden. Wenn der DAX nun also weiter zulegen kann, dann spricht dies dafür, dass wir in den Stimmungsindikatoren bald ebenfalls eine Aufhellung sehen werden. Dreht der Aktienmarkt aber bald wieder nach unten, werden wir das Tief der Wachstumsdelle wohl tatsächlich noch nicht gesehen haben. Und der aktuelle Widerstandsbereich im DAX könnte für diese Entscheidung ein guter Ausgangspunkt sein.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|