Darum könnte es bald vorbei sein mit den aktuellen Kursgewinnen

Darum könnte es bald vorbei sein mit den aktuellen Kursgewinnen

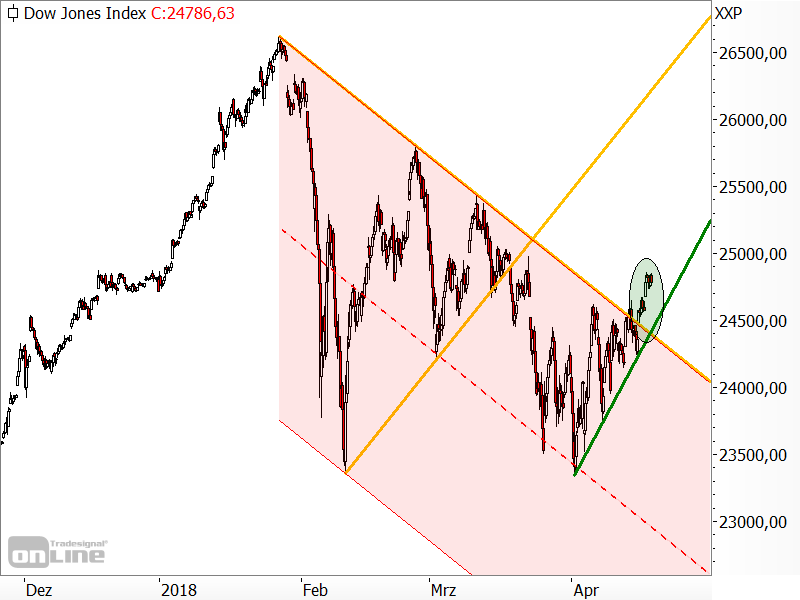

von Sven WeisenhausNicht nur der DAX hat mit seiner Rückkehr in die ehemalige Broadening-Formation bullishe Signale geliefert (siehe gestrige Börse-Intern). Auch in den US-Indizes sind entsprechende Signale zu finden. Der Dow Jones hat im Rahmen eines kurzfristigen Aufwärtstrends (siehe grüne Linie im folgenden Chart) seine übergeordnete Abwärtstrendlinie gebrochen (grüne Ellipse).

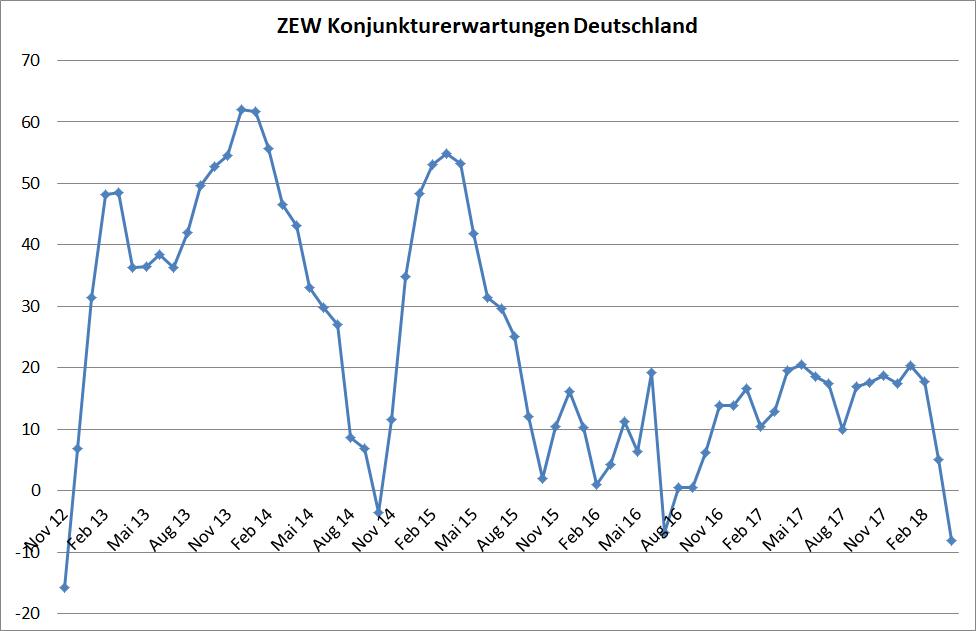

Damit scheint sich auch hier die erwartete „Seitwärtsbewegung auf hohem Niveau“ durchzusetzen. Und in deren Rahmen können die Bullen nun die kurzfristigen Ausbruchssignale nutzen, um noch das Aufwärtspotential im saisonal starken April auszuschöpfen. Steigende Kurse innerhalb von Seitwärtskonsolidierungen Insgesamt spricht damit derzeit vieles für kurzfristig weiter steigende Kurse. Allerdings muss man vorsichtig bleiben. Denn die aktuellen Kursanstiege werden von einer geringen Dynamik und unterdurchschnittlichen Handelsumsätzen begleitet. Meist ist dies ein Anzeichen dafür, dass der Anstieg auf tönernen Füßen steht. Zudem kann der (Börsen-)Wind in (den) Seitwärtstendenzen (der US-Indizes) jederzeit wieder drehen. Innerhalb von Seitwärtsbewegungen sind Trendbewegungen generell meist unkalkulierbar. Sie können plötzlich auslaufen und sich ohne erkennbaren Grund umkehren. Zumal sich weder im Dow Jones, noch im S&P 500 oder im Nasdaq100 bislang klare Formationen erkennen lassen - also zum Beispiel eine eindeutige Seitwärtsrange. Und der DAX steckt heute wie erwartet zunächst in dem Widerstandsbereich zwischen der unteren Linie der Broadening-Formation und der 200-Tage-Linie fest. Auch hier kann es also wieder zu einer kurzfristigen Trendwende und damit zu einer Fortsetzung der mehrwöchigen Seitwärtstendenz zwischen grob 12.600 und 11.800 Punkten kommen. Seitwärts durch steigende UND fallende Kurse Vorsichtig muss man auch sein, weil aktuell zwar der April seinem Namen als starker Börsenmonat alle Ehre macht, die Saisonalität jedoch für die Folgemonate wieder fallende Kurse erwarten lässt. Und diese Befürchtung hat auch einen fundamentalen Hintergrund. Denn einerseits sind die US-Aktien weiterhin relativ hoch bewertet. Allein deshalb schon sollten die Kurse im Rahmen einer Fortsetzung der Seitwärtskonsolidierung wieder fallen. Andererseits zeigen sich gerade für die deutsche Wirtschaft - und damit für den DAX - klare Anzeichen für eine deutliche Abschwächung der Wachstumsdynamik. Hat die deutsche Wirtschaft den Hochpunkt schon überschritten? So sind zum Beispiel die ZEW-Konjunkturerwartungen für Deutschland im April 2018 abermals deutlich zurückgegangen. Der Indikator fiel auf minus 8,2 Punkte, wie das Zentrum für Europäische Wirtschaftsforschung (ZEW) gestern zu seiner Umfrage unter Börsen- und Finanzexperten mitteilte. Das sind 13,3 Punkte weniger als im März und 26,0 Punkte weniger als im Februar. Damit wurde erstmals seit Juli 2016 wieder der negative Bereich und zudem der tiefste Stand seit November 2012 erreicht. Experten hatten dagegen nur mit einem Rückgang auf minus 1,0 Punkte gerechnet.

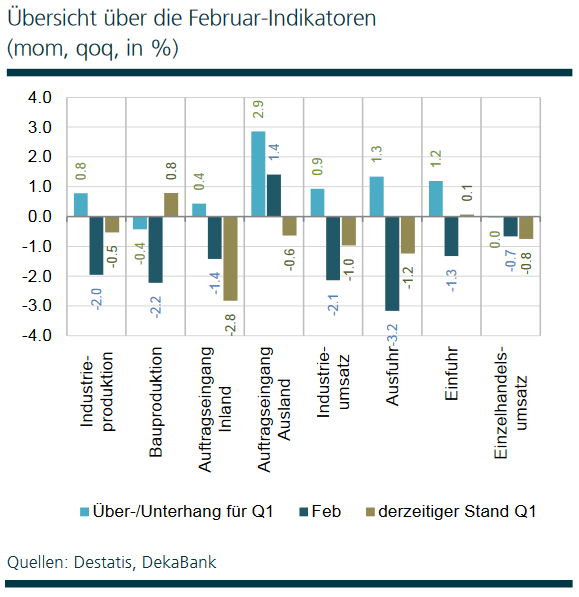

Der ZEW-Index spiegelt zwar die Stimmung von Finanzexperten wider und kann daher kurzfristig auch als Kontraindikator betrachtet werden - was ja auch zu den aktuell steigenden Aktienkursen passt. Doch letztlich reiht sich der Indikator in eine Reihe von Daten ein, die anzeigen, dass das Stimmungshoch inzwischen überschritten ist und sich eine Abnahme der konjunkturellen Dynamik abzeichnet. Zumal auch der Index zur Beurteilung der Konjunkturlage nachgab - und zwar von 90,7 auf 87,9 Punkte. Sicherlich hat auch die globale Weltlage (Handelsstreitigkeiten, Russland und Syrien) die Börsen- und Finanzexperten pessimistischer in die Zukunft schauen lassen. Doch insbesondere die deutlichen Rückgänge bei der Produktion, den Auftragseingängen, den Exporten und den Industrie- und Einzelhandelsumsätzen in Deutschland im ersten Quartal 2018 dürften sich negativ auf die erwartete zukünftige Konjunkturentwicklung ausgewirkt haben.

Und hierbei handelt es sich um harte Fakten. Sie sind also ein echter Beleg dafür, dass die deutsche Wirtschaft bereits ins Stocken geraten ist. Auf kurze Sicht ist zwar noch mit einer soliden BIP-Entwicklung zu rechnen, doch schon in der 2. Jahreshälfte 2018 droht auch mit Blick auf die anderen zuletzt insgesamt rückläufigen Sentimentindikatoren (ifo, Einkaufsmanagerindizes - siehe auch „Konjunkturdaten: Die euphorische Stimmung schwindet“) ein klarer Momentumsverlust. Der aktuelle Wirtschaftszyklus ist schon sehr reif Das Hoch in der wirtschaftlichen Wachstumsdynamik könnte spätestens ab der zweiten Jahreshälfte hinter uns liegen. Und die Wirtschaft könnte sogar schneller als von vielen erwartet ins Stocken geraten. Zwar ist ein konjunktureller Einbruch aktuell noch nicht zu befürchten, aber bedenken Sie, wie lange der aktuelle Aufschwung schon anhält und wie lange wir schon keine Rezession mehr erlebt haben. Blicke ich vor diesem Hintergrund auf die Aktienindizes, dann könnte sich in den US-Indizes eine große Topformation bilden. Und auch die Elliott-Wellen-Analyse zum DAX passt dazu (siehe u.a. gestrige Börse-Intern). Demnach kommt es zwar noch einmal zu klar steigenden Kursen, doch mit dem dann neuen Hoch endet eine übergeordnete Welle 5, auf die dann eine große Korrektur folgen sollte. Fazit Das sind allerdings aktuell noch sehr frühzeitige Überlegungen. Es besteht definitiv noch kein Grund zur Panik. Nutzen Sie vielmehr noch die aktuellen Aufwärtstendenzen und folgen Sie diesen gerne mit einigen Long-Positionen. Doch stellen Sie sich auf bald wieder fallende Kurse ein, spätestens bei Erreichen der bisherigen Allzeithochs. Denn dieses Niveau wäre eine gute obere Begrenzung für die erwarteten Seitwärtskonsolidierungen in den US-Indizes. Ziehen Sie also die Stopps kontinuierlich nach und nehmen Sie gegebenenfalls an den Hochs auch einfach mal Gewinne mit. Wie das funktioniert, zeigen wir Ihnen in unseren Börsendiensten - zum Beispiel im „Target-Trend-CFD“. Hier haben wir gerade Long-Trades auf den Nasdaq100 laufen, die wir bereits mit Stopps so abgesichert haben, dass wir auf jeden Fall einen Gewinn erzielen. Die Stopps liegen aber auch so weit entfernt, dass es ruhig zu Rücksetzern kommen kann. Steigen die Kurse dann weiter, lassen wir die Gewinne laufen, bis der Take-Profit im Bereich des Allzeithochs ausgelöst wird und wir die Gewinne realisieren.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|