Darum sind DAX und Euro STOXX 50 derzeit keine Trades wert

Darum sind DAX und Euro STOXX 50 derzeit keine Trades wert

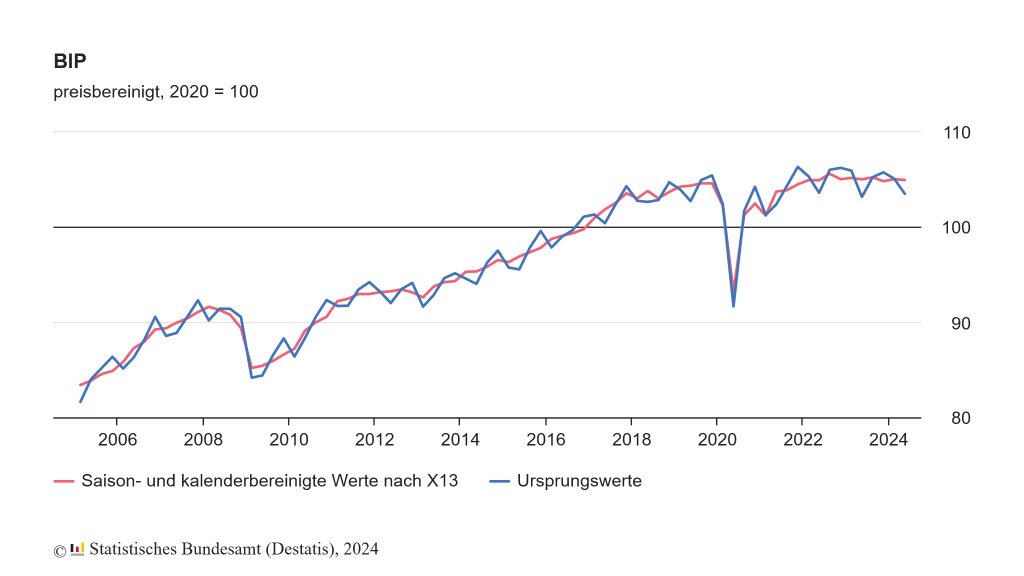

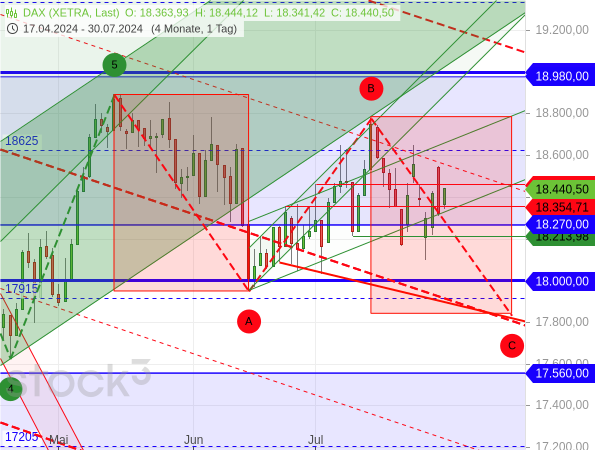

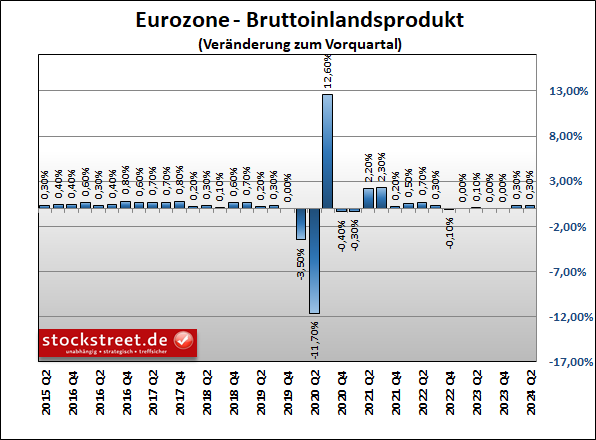

von Sven Weisenhaus Die deutsche Wirtschaft hat mit einem Rückgang des Bruttoinlandsprodukts (BIP) im 2. Quartal 2024 negativ überrascht. Sowohl zum Vorquartal als auch auf Jahresbasis sank die Wirtschaftsleistung um -0,1 %.  Eigentlich hatten Frühindikatoren wie das ifo-Geschäftsklima oder die Einkaufsmanagerdaten bis zum Sommer noch auf eine Frühjahrsbelebung der Konjunktur hingedeutet. Daher waren Ökonomen im Durchschnitt auch von einem Wachstum von immerhin +0,1 % ausgegangen. Doch diese seichte Frühjahrsbelebung ist laut den vorläufigen Daten des Statistischen Bundesamtes nun ausgeblieben. Stattdessen ist das Gegenteil der Fall. Die Vorzeichen für das Sommerquartal sind auch negativ Und weil die Frühindikatoren zuletzt wieder schwächer ausgefallen sind, muss man auch für das 3. Quartal 2024 mit einem Schrumpfen der Wirtschaftsleistung rechnen. Dies gilt insbesondere dann, wenn sich die bislang noch wenigen Anzeichen für eine Abschwächung der Wachstumsdynamik in den USA mehren, weil sich die hohen Zinsen vielleicht doch noch bremsend auswirken, und zugleich die Probleme der chinesischen Wirtschaft anhalten. Chinas Regierung will die Wirtschaft ankurbeln Erst heute wurde gemeldet, dass die chinesische Führung ihre Unterstützung für die Wirtschaft verstärken will, weil sie mit der aktuellen Wachstumsdynamik unzufrieden ist. So soll der Konsum angekurbelt werden, da die Inlandsnachfrage unzureichend sei und der Übergang von alten zu neuen Wachstumstreibern schmerze. Erst kürzlich hatte die chinesische Zentralbank bereits überraschend Leitzinssenkungen vorgenommen und Chinas Regierung ein ganzes Maßnahmenbündel beschlossen (siehe „Harris ersetzt Biden – Aktien profitieren, außer in China“). Es folgte am vergangenen Donnerstag eine weitere Aktion zum Ankurbeln der Kreditvergabe: Die Notenbank spülte außerplanmäßig 1-jahrige Kreditlinien im Volumen von 200 Milliarden Yuan (rund 23,5 Milliarden Euro) ins Finanzsystem. Viele Anleger werten diese Maßnahme allerdings als Zeichen dafür, dass die Schwäche der Verbrauchernachfrage stärker sei als bislang befürchtet. So erklärt sich die Schwäche am deutschen Aktienmarkt Sollte es also vor diesem Hintergrund auch im 3. Quartal 2024 zu einem Minus beim deutschen BIP kommen, läge zumindest eine technische Rezession vor, die bislang nur durch das leichte Wachstum vom Jahresbeginn verhindert werden konnte. Im 1. Quartal 2024 hatte das BIP um immerhin +0,2% zum Vorquartal zugelegt. Und so erklärt sich die Schwäche an unserem heimischen Aktienmarkt. Seit Wochen bieten sich keine Trades auf den DAX an Einzelne Leser haben sich jüngst irritiert gezeigt, dass ich beim Chartanalyse-Dienst „Target-Trend-Spezial“ in den vergangenen Tagen und sogar Wochen kaum Änderungen an den zu beachtenden Chartmarken des DAX vorgenommen und keine neuen Trades auf den deutschen Leitindex vorgeschlagen habe. Der Grund dafür liegt schlicht darin, dass sich der deutsche Leitindex seit Mitte Mai und damit schon seit 2,5 Monaten in einer Konsolidierung befindet, in der es viele plötzliche Richtungswechsel und zahlreiche Fehlsignale gegeben hat. Das gilt vor allem für das Kursgeschehen seit dem Tief der möglichen Welle A von Mitte Juni.  Und seit dem Hoch vom 12. Juli (Welle B) warte ich bereits darauf, dass der DAX eine klare Welle C ausbildet. Doch stattdessen kommt es weiterhin nur zu plötzlichen Richtungswechseln ohne klaren Trend. In einem solchen Markt bieten sich einfach keine Trades an. Und ich finde, es ist auch eine Dienstleistung eines Analysten, genau dies den Kunden mitzuteilen. Andere Experten raten stattdessen zu Trades, nur um die Erwartung der Kunden zu erfüllen – und treiben diese damit ins Verderben. Stockstreet ist da anders – in der Hoffnung, dass Kunden dies auch verstehen und zu schätzen wissen. Andere Märkte bieten bessere Chancen Zumal sich der „Target-Trend-Spezial“ ja nicht nur mit dem DAX beschäftigt, sondern auch mit den Aktienindizes der USA, Währungspaaren wie dem EUR/USD oder dem USD/JPY sowie dem Anleihemarkt (Bund-Future) und dem Goldpreis. Und zu diesen Basiswerten hat es in den vergangenen Tagen und Wochen einige Hinweise zu möglichen Trades gegeben, die durchaus erfolgreich waren. So hatte ich zum Beispiel zu Long-Positionen auf den Goldpreis geraten. Diese liegen bereits im Gewinn. Und daher schlug ich am vergangenen Donnerstag zu den Trades eine Stopp-Strategie vor, mit der diese nicht mehr in den Verlust laufen können bzw. die sogar schon einen Gewinn verspricht. Ähnlich sieht es beim Bund-Future aus. Auch hier hatte ich zu Long-Positionen geraten, die ordentlich im Gewinn notieren, weil die Anleihekurse jüngst ein neues Hoch markieren konnten und sich damit meinem Kursziel nähern (siehe dazu auch „Bund-Future: Noch seitwärts oder schon moderat aufwärts?“)  Wenn dagegen beim DAX keine relevanten Chartmarken über- oder unterschritten werden, dann bleibt meine diesbezügliche Chartanalyse eben unverändert. Und wenn weder bereits vorgeschlagene Long- noch Short-Trades auf den DAX aufgehen, weil der Index nur völlig wirr auf der Stelle tritt bzw. sich in einer begrenzten Handelsspanne bewegt, dann lohnt es sich aus meiner Sicht auch nicht, neue Trades vorzuschlagen, nur um des Aktionismus willen. Euro STOXX 50: Seitwärtskonsolidierung mit Fehlsignalen Das gilt übrigens auch für den Euro STOXX 50, der ebenfalls seit Mitte Mai in einer (Seitwärts- bzw. flachen Abwärts-)Konsolidierung steckt, in deren Rahmen es zu diversen Fehlsignalen gekommen ist. Am 14. Juni hatte ich diese mit folgendem Chart erstmals als mögliche WXY-Korrektur dargestellt.  Doch inzwischen stellt sich diese eher als ABCDE-Formation dar, wie bei der kleineren Konsolidierung zum Jahreswechsel.  Dabei haben sich die Kurse nicht an den anfänglichen Abwärtstrendkanal gehalten, sondern durch die tieferen Tiefs, die sich als Fehlsignale in Form von Bärenfallen entpuppt haben, einen etwas steileren Trendkanal gebildet. Auch ein solches Kursverhalten erschwert natürlich ein erfolgreiches Trading, so dass ich auch zum Euro STOXX 50 im „Target-Trend-Spezial“ zuletzt keine neuen Trades vorgestellt habe. Dort heißt es seit dem 7. Juni „nur“ regelmäßig, dass man bei einem Anstieg auf ein neues Trendhoch eine Long-Position wagen könne (um auf steigende Kurse im Rahmen der Welle 5 zu setzen). Eurozone wächst, aber erneut nur gemächlich Dass es zu einem solchen Trendhoch noch nicht gekommen ist, hängt wohl auch damit zusammen, dass nicht nur die deutsche Wirtschaft, sondern auch die gesamte Eurozone nicht richtig in Fahrt kommt. Die Euro-Wirtschaft ist im 2. Quartal 2024 zwar immerhin um +0,3 % gewachsen (Erwartung: +0,2 %), das ist aber gegenüber dem 1. Quartal (ebenfalls +0,3 %) ein unverändert maues Wachstumstempo.  Fazit Womöglich muss man also angesichts der Wachstumsschwäche, die sich perspektivisch wohl auch im 3. Quartal 2024 fortsetzt, sowohl beim DAX als auch beim Euro STOXX 50 noch länger auf neue Tradingchancen warten. Aber grundsätzlich gilt, dass derartige Konsolidierungen, wie wir sie bei beiden Indizes derzeit sehen, als trendbestätigend gelten. Und daher ist letztlich mit weiter steigenden Kursen zu rechnen. Darauf kann man theoretisch jetzt schon setzen, vor allem am unteren Ende der Handelsspannen. Doch bestätigt wird die Trendfortsetzung eben erst mit einem entsprechenden Ausbruch nach oben. Und solange besteht die Gefahr, dass der Ausbruch nach unten erfolgt und es sich nicht um trendbestätigende Konsolidierungen, sondern um Topbildungen handelt. Auch könnte man versuchen, die Handelsspannen mit kurzfristigen Trades zu nutzen. Doch die plötzlichen Richtungswechsel und die Fehlsignale sind ein zu hohes Risiko. Daher lasse ich die Finger vom DAX und Euro STOXX 50 und nutze stattdessen die Chancen, die andere Basiswerte derweil bieten, bis sich ein Ende der Konsolidierungen abzeichnet.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|