Darum wäre die Kursrally ohne die „Magnificent 7“ undenkbar

Darum wäre die Kursrally ohne die „Magnificent 7“ undenkbar

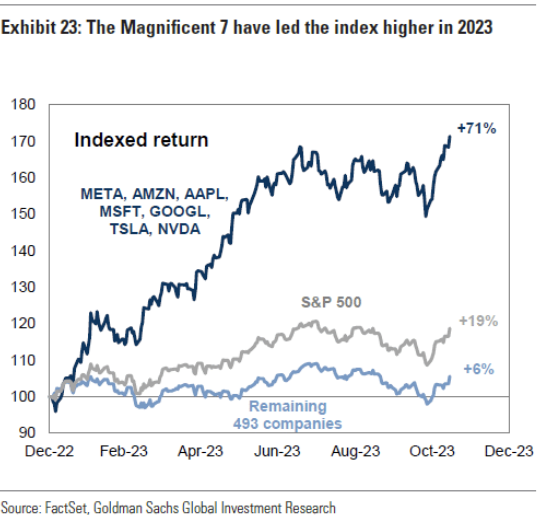

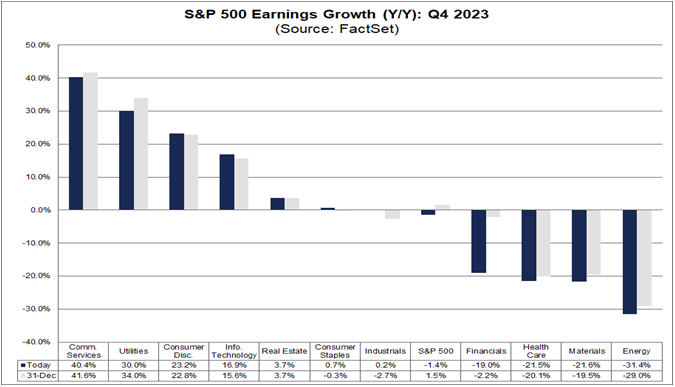

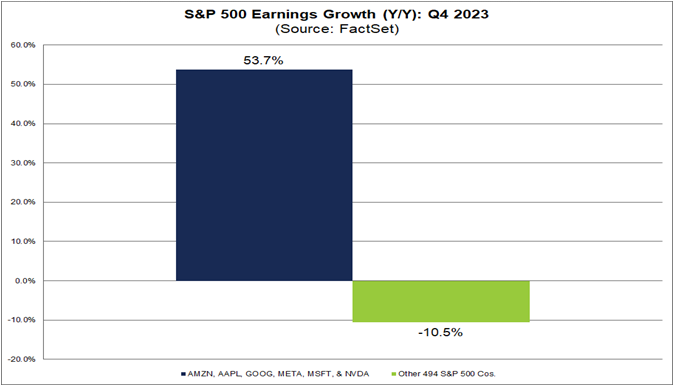

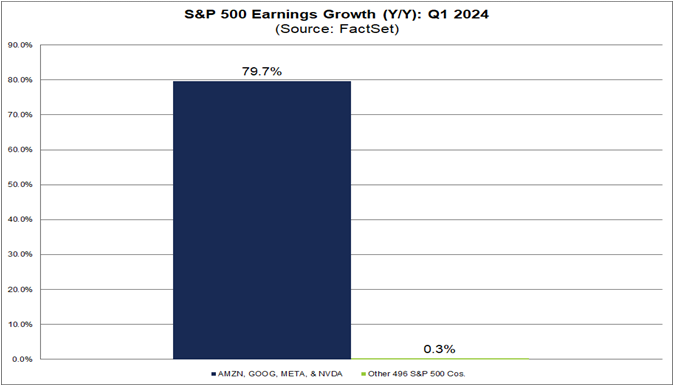

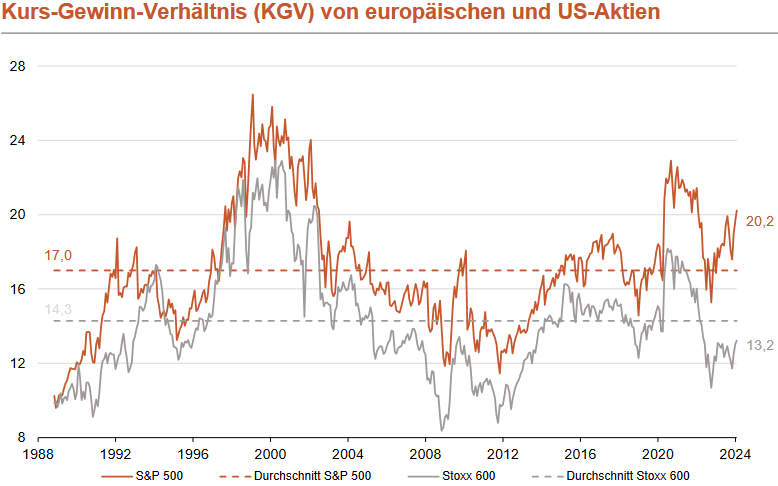

von Sven Weisenhaus In einer Analyse der HSBC ist heute zu lesen, dass gerade in den USA häufig die fehlende Marktbreite beim Kursanstieg der Aktienindizes kritisiert wird, was letztlich in der Entstehung des Begriffs der „Glorreichen 7“ (englisch: Magnificent 7) gipfelte. Denn die 7 großen BigTechs aus den USA – Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla – haben den Großteil zur Kursrally beigetragen. In der Wochenausgabe des Börsenbriefs „Börse-Intern Premium“ vom 23. November war dazu folgende Grafik zu sehen:  Doch die Experten der HSBC verweisen in ihrer aktuellen Analyse darauf, dass 83 % aller Aktien aus dem Nasdaq 100 derzeit über eine relative Stärke von über 1 verfügen. Und 69 % aller Indexmitglieder weisen weniger als 10 % Abstand zu ihren jeweiligen Jahreshochs auf, welche regelmäßig gleichbedeutend mit den entsprechenden Allzeithochs sind. „Knapp die Hälfte (49 %) verfügen sogar über einen geringeren Abstand als 5 % zum Jahreshoch“, so die Analyse weiter. Und daher lautet das Fazit der technischen Analyse: „In der Summe sind das sehr solide Zahlen, sodass die Marktbreite insgesamt besser als ihr Ruf ist.“ Sind die Kurse aus fundamentaler Sicht gerechtfertigt? Stellt sich nur die Frage, ob die Kursanstiege auch aus fundamentaler Sicht gerechtfertigt sind. Denn laut einer Analyse von FactSet sind die Gewinne der Unternehmen aus dem S&P 500 im 4. Quartal 2023 voraussichtlich um durchschnittlich -1,4 % gesunken.  Und dieses Ergebnis würde noch wesentlich schlechter ausfallen, wenn es die „Magnificent 7“ nicht gäbe. Denn 6 der 7 BigTech-Unternehmen werden voraussichtlich die 6 größten positiven Beiträge zur Gewinnentwicklung des S&P 500 beigetragen: Alphabet, Amazon.com, Apple, Meta, Microsoft und NVIDIA. Insgesamt wird erwartet, dass diese Unternehmen ein Gewinnwachstum von 53,7 % im Vergleich zum Vorjahr erzielt haben. Und ohne dieses Gewinnwachstum haben die verbleibenden 494 Unternehmen des S&P 500 laut FactSet-Schätzungen einen Gewinnrückgang von -10,5 % erlitten.  Diese Entwicklung wird sich in ähnlicher Weise auch im 1. Quartal 2024 beobachten lassen. Für den gesamten S&P 500 sagt FactSet ein Gewinnwachstum von 4,6 % voraus. Alphabet, Amazon, Meta und NVIDIA sollen um durchschnittlich 79,7 % wachsen. Ohne deren Beitrag würde das Gewinnwachstum der „restlichen“ 496 Unternehmen des S&P 500 bei nur 0,3 % zum Vorjahr liegen.  Der größte Teil des Kursanstiegs des US-amerikanischen Aktienmarktes scheint also trotz einer zunehmenden Marktbreite beim Nasdaq 100 von nur etwa einer Handvoll Unternehmen angetrieben und abhängig zu sein. Denn ohne deren Gewinne läge kein oder nur ein geringes Gewinnwachstum vor. Und in diesem Fall wäre eine Kursrally, wie wir sie im vergangenen Jahr gesehen haben und wie sie sich im laufenden Jahr bislang fortsetzt, wohl kaum denkbar. Geringes Gewinnwachstum, hohes Kurs-Gewinn-Verhältnis Wobei man sich die Frage stellen muss, ob die Kursrally auch mit den „Magnificent 7“ in diesem Ausmaß gerechtfertigt ist. Denn ein Gewinnrückgang um -1,4 % im 4. Quartal 2023 und ein Gewinnanstieg um +0,3 % im 1. Quartal 2024 stehen einem Kurs-Gewinn-Verhältnis (KGV) des S&P 500 von inzwischen mehr als 20 gegenüber, wie die folgende Grafik der Berenberg Bank zeigt.

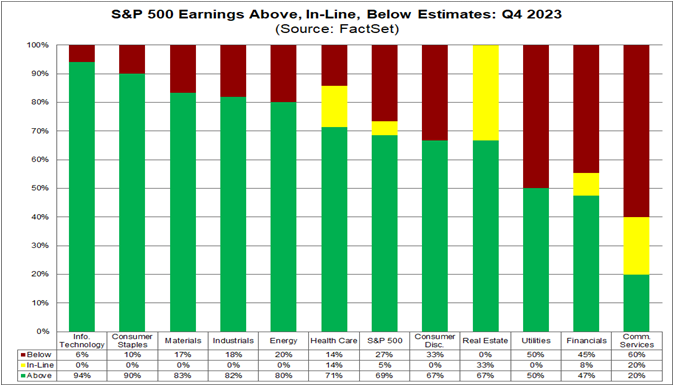

(Quelle: Berenberg Bank) Zwar sollen die Gewinne aller S&P 500-Unternehmen laut der Berenberg Bank im Gesamtjahr 2024 immerhin um ca. 11 % zum Vorjahr wachsen, doch auch damit erscheint ein fast doppelt so hohes KGV deutlich zu teuer. Berichtssaison läuft enttäuschend Dass sich die Aktienmärkte dennoch immer noch aufwärts entwickeln, verwundert auch, weil die laufende Berichtssaison eher enttäuschend verläuft. FactSet hat die Zahlen von den immerhin schon 25 % der Unternehmen aus dem S&P 500 ausgewertet, die bis zum vergangenen Freitag ihre Geschäftsberichte vorgelegt haben. Und bei „nur“ 69 % davon lag der Gewinn je Aktie über den Schätzungen, was sowohl unter dem 5-Jahres-Durchschnitt von 77 % als auch unter dem 10-Jahres-Durchschnitt von 74 % liegt.  Angesichts der überraschend starken Daten zum Bruttoinlandsprodukt der USA, die wir sowohl zum 3. Quartal als auch zum Schlussquartal 2023 erhalten haben, ist dies schon eine Enttäuschung. Offenbar haben die Unternehmen doch größere Probleme mit der Inflation. Sie scheinen höhere Einkaufspreise und steigende Lohnosten nicht in dem Maße an die Verbraucher weitergeben zu können, wie es Analysten im Vorfeld erwartet hatten. Fazit Ich bleibe daher bei meiner Einschätzung, dass wir es sowohl aus charttechnischer als auch aus fundamentaler Sicht mit einer massiven Übertreibung an den Aktienmärkten in den USA zu tun haben. Und man sollte sich nicht wundern, wenn eine längst überfällige Korrektur die Kurse um 20 % nach unten drückt. Dann läge das KGV des S&P 500 in etwa auf seinem langjährigen Durchschnitt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|