Das Beste und das Schlimmste, was passieren kann

Das Beste und das Schlimmste, was passieren kann

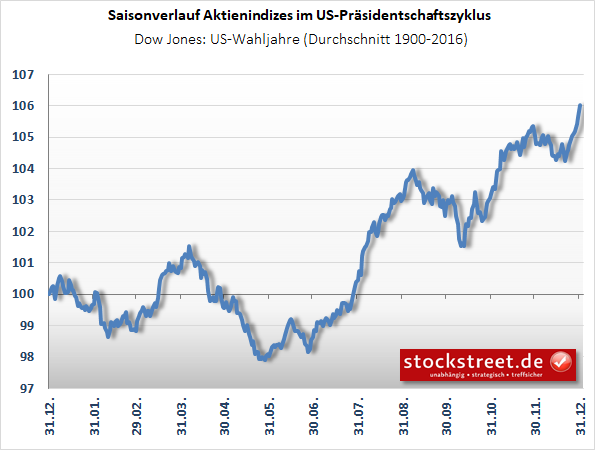

von Torsten EwertSehr verehrte Leserinnen und Leser, die Frage, die ich mit der heutigen Überschrift aufwerfe, lässt sich aus Sicht der Börsianer scheinbar einfach beantworten: Das Beste, was passieren kann, ist eine (weitere) starke Rally, das Schlimmste natürlich ein Crash. Aber sollten wir uns wirklich freuen, wenn die Kurse nun weiter steigen? Wie es zu einer Übertreibung kommt Sven Weisenhaus hatte in jüngster Zeit mehrfach auf die Diskrepanzen zwischen fundamentaler Lage und Kursentwicklung hingewiesen und daher zu Recht davor gewarnt, dass eine Fortsetzung der steilen und stetigen Rally eine Übertreibung sein könnte. Das gilt umso mehr, da insbesondere die US-Indizes schon jetzt massiv überkauft sind. Nun sind stets mehrere, häufig kaum nachvollziehbare Gründe denkbar, warum es zu einer Übertreibung an den Märkten kommt. Aktuell gibt es aber zumindest eine theoretische Möglichkeit, warum die Börsen womöglich weiter haussieren– das Impeachment-Verfahren gegen US-Präsident Trump. Einige Analysten sehen das Verfahren als mögliche Belastung für die Aktienkurse, aber diese Ansicht ist kaum nachvollziehbar: Das Verfahren ist ein rein politisches und selbst im Fall einer Amtsenthebung würde einfach Vizepräsident Pence nachrücken und höchstwahrscheinlich die bisherige Politik der US-Regierung fortsetzen. Aufgrund der Mehrheitsverhältnisse im US-Kongress ist jedoch eine Amtsenthebung Trumps sehr unwahrscheinlich. Der Ausgang des Verfahrens dürfte also in jedem Fall für die Märkte bedeutungslos sein. Die nächsten Ziele der Bullen Anders könnte es während des Verfahrens sein, sofern Präsident Trump dadurch veranlasst wäre, andere Ziele bzw. Aktivitäten zurückzustellen. Würde z.B. sein Druck im Handelsstreit nachlassen, könnte dies für die Wirtschaft und damit für die Börsen zumindest eine zeitweise Erleichterung bedeuten, welche die Kurse weiter steigen lässt. Zwar halte ich persönlich dieses Szenario für recht unwahrscheinlich, aber es sind, wie gesagt, viele andere Gründe denkbar, warum die Börsen haussieren könnten. So steht der Dow Jones nur noch gut 2 % vor seiner 30.000er Marke, also der nächsten „großen“ Tausender-Grenze – ein Ziel, das die Bullen sicherlich noch ansteuern wollen. Im NASDAQ 100 sind es noch 9 % bis zur 10.000-Punkte-Marke – auch das ist noch ein erreichbares Ziel, dessen Erreichen die Übertreibung, die man im NASDAQ 100 schon erkennen kann, aber wohl nur verstärken würde. Was hoch steigt, kann tief fallen Natürlich dürften viele Anleger weiter steigende Kurse begrüßen – Übertreibung hin oder her. Vor allem diejenigen, die aufgrund der eindrucksvollen Rally seit Oktober erst kürzlich eingestiegen sind, hoffen auf deren Fortsetzung. Aber ist es wirklich wünschenswert, dass die Hausse jetzt noch längere Zeit weitergeht – wäre also eine Übertreibung wirklich das Beste, was passieren kann? Oder ist es nicht vielmehr so, dass der spätere Kater umso heftiger ausfällt, je länger und wilder die Party läuft? Auch darauf hatte Sven Weisenhaus schon hingewiesen: Eine Übertreibung erhöht also vor allem die „Fallhöhe“, aus der die Märkte später abstürzen können. Im schlimmsten Fall ist es sogar möglich, dass die Anleger in einer Übertreibung zu der Ansicht kommen, dass fundamentale Prinzipien aus irgendwelchen Gründen außer Kraft gesetzt seien. Wenn Börsenprinzipien außer Kraft gesetzt werden Wenn Sie schon länger an der Börse sind, wird Ihnen diese „Argumentation“ bekannt vorkommen: Sie beherrschte zuletzt in der Technologieblase der 1990er Jahre die Diskussion – damals wurde ein Gegensatz zwischen Old und New Economy konstruiert. Der inzwischen zum TecDAX mutierte deutsche Technologieindex hieß nicht zufällig anfangs schlicht „Neuer Markt Index“ (NEMAX)! Das Ende ist bekannt – die hochgejubelten Technologiewerte an der Wall Street verloren in Gestalt des NASDAQ 100 in dem Crash, welcher der Blase folgte, mehr als 83 % ihres Wertes. Insofern wäre also eine Übertreibung womöglich nicht das Beste, sondern das Schlimmste, was passieren kann. Oder beides zugleich: Wer die Übertreibung mitnimmt und rechtzeitig den Absprung schafft, wird frohlocken, alle anderen werden – wieder einmal – am Ende ihre Wunden lecken und die Börse verfluchen. Eine unwillkommene Alternative Kann uns dieses Extremszenario erspart bleiben? Ja, aber viele Anleger dürften über diese Alternative ebenfalls wenig erfreut sein. So stellt uns der US-Präsidentschaftszyklus im Wahljahr 2020 in den ersten Monaten eine volatile Seitwärtsbewegung in Aussicht (siehe folgender Chart). Erst ab Mitte des Jahres beginnt die „Wahlrally“.

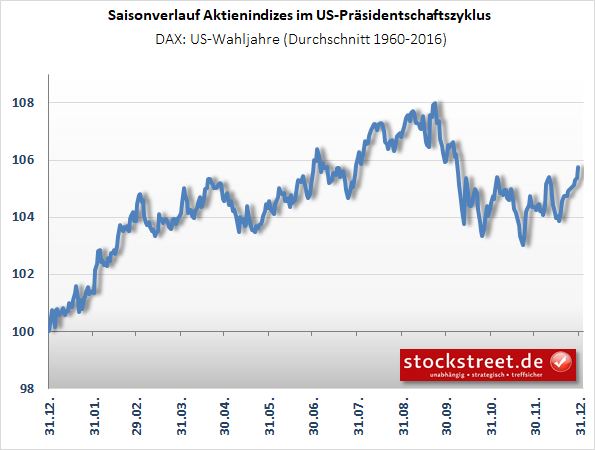

Der DAX hingegen kann in US-Wahljahren faktisch nur in den ersten Wochen leichte Gewinne verbuchen und schwenkt danach auf eine Seitwärtsbewegung ein. Er beendet das Jahr nahezu auf demselben Niveau, das er bereits Ende Februar erreicht hat:

Der DAX aus langfristiger Sicht Und auch aus langfristiger Sicht erscheint im DAX eine Seitwärtsbewegung als recht wahrscheinliches Szenario, wie der folgende Chart zeigt:

Aktuell tut sich der DAX sehr schwer, sein Allzeithoch zu überwinden. Auch die nach dem Verfallstag gelöste "Bremse" bei 13.500 Punkten befreite die Bullen nicht. Mögliche (charttechnische) Gründe dafür hatte ich bereits vor zwei Wochen an dieser Stelle genannt. Sofern also der DAX an seinem Allzeithoch scheitert („gern“ auch mit einem kurzen Fehlausbruch nach oben) könnte eine große Seitwärtsbewegung folgen, z.B. innerhalb des gelben Rechtecks. Dessen Unterkante könnte im Bereich des Tiefs von Ende 2018 bei knapp 10.280 Punkten liegen, also in unmittelbarer Nähe der runden 10.000er Marke. Diese bildet im April/Mai 2021 mit dem Langfristtrend des DAX seit 2009 eine Kreuzunterstützung und damit ein Target (blauer Kreis). Unter der Prämisse, dass der DAX tatsächlich noch im Februar ein neues Hoch in der seit 2018 laufenden Aufwärtsbewegung bildet, lägen noch 14 Monate vor dem DAX, bis er das Target erreichen könnte. Genauso lange liefe dann die bisherige Aufwärtsbewegung und nur wenig kürzer der Rückfall von 2018 (siehe rote/grüne Balken oben). Charttechnisch ergäbe ein solches Hin und Her tatsächlich die perfekte Seitwärtsbewegung! Wie Sie unbeschadet durch diese Schwächephase kommen Wie schon erwähnt: Die meisten Anleger dürften diese Variante wenig verlockend finden – schließlich droht danach auch ein Rückfall von mehr als 25 %, und neue, nachhaltige Hochs im DAX könnten noch ein paar Jahre auf sich warten lassen. Langfristige Investoren, die sich an den (hier schon öfter gegebenen) Ratschlag halten, ihre Positionen abzusichern – oder besser noch: bei Schwäche in kürzeren Abständen regelmäßig kritisch zu überprüfen – könnten die Gewinner dieses Szenarios sein. Sie bauen bei fallenden Kursen ein Cash-Polster auf, das sie an markanten „tiefen“ Chartmarken (z.B. der 10.000er Marke im DAX) wieder schrittweise investieren und profitieren dadurch schon frühzeitig von der Wiedererholung der Märkte. Zwei wichtige Tugenden erfolgreicher Anleger Notwendig dazu sind nur wenige Tugenden erfolgreicher Anleger: Disziplin und Geduld. Disziplin brauchen Sie einerseits „oben“ beim schrittweisen Aussortieren schwacher Werte und andererseits – wichtiger und schwieriger! – beim Wiedereinstieg „unten“. Geduld hingegen ist in der Zwischenzeit gefragt, denn allzu oft versagen den Börsianern die Nerven, wenn mal ein paar Monate „nichts“ geschieht. Ich wünsche Ihnen also beherzte Entschlüsse zur rechten Zeit und viel Geduld in der bevorstehenden spannenden Börsenphase und dabei natürlich viel Erfolg bei Ihren Investments! Mit besten Grüßen Ihr Torsten Ewert PS: Wenn Sie schwierige Entscheidungen in kritischen Phasen nicht allein treffen wollen, dann schließen Sie sich mir an: Im Geldanlage-Brief geben ich langfristig orientierten Anlegern regelmäßig Einschätzungen, Hinweise und Empfehlungen für alle Marktsituationen. Und zwar nachweislich besonders erfolgreich, wenn es an den Börsen heikel wird! Aber auch im guten Börsenjahr 2019 konnten sich meine Leser über ein stattliches Plus von 18 % in ihrem konservativen (weil gemischten) Musterdepot freuen… Bestellen Sie also gleich Ihr kostenloses 30-tägiges Probeabo des Geldanlage-Briefs, damit Sie frühzeitig Wind davon bekommen, wenn sich an den Börsen der Wind wieder dreht!

|