Das ist der wichtigste Grund für die aktuellen Kursverluste

Das ist der wichtigste Grund für die aktuellen Kursverluste

von Sven WeisenhausDie aktuellen (folgenden) Charts der US-Indizes sprechen Bände. Und sie erinnern stark an das Geschehen vom Jahresbeginn. Das gilt auch für die Kommentare zu den gestrigen Kurseinbußen. Auf der einen Seite wird von Panik gesprochen, auf der anderen Seite versucht man zu beschwichtigen. Bullenfallen haben heftig zugeschnappt Der S&P 500 wurde jedenfalls mit der Rückkehr unter das ehemalige Allzeithoch bei 2.872,87 Punkten (siehe roter Pfeil im folgenden Chart), über die ich gestern bereits berichtete, bis zum Handelsschluss direkt bis unter den Aufwärtstrendkanal (dunkelgrün) durchgereicht. Die erwartete Bullenfalle hat also mit etwas Zeitverzögerung doch noch zugeschnappt - und zwar sehr heftig. Das dürfte für einige Anleger sehr schmerzhaft gewesen sein.

Ähnlich dramatisch waren die Kursverluste im Dow Jones. Hier fielen die Kurse im nachbörslichen Handel noch bis auf 25.165 Punkte, was im folgenden Chart nicht zu sehen ist - daher ist ersatzweise der rote Pfeil eingezeichnet. Und auch hier hat damit eine Bullenfalle zugeschnappt.

Zudem scheint es, als hätten die Anleger nun doch noch auf die jüngste Zinsanhebung der Fed mit massiven Gewinnmitnahmen reagiert, wenn auch hier ebenfalls mit einer gewissen Zeitverzögerung. Und das gilt auch für Technologiewerte. Der Nasdaq100 (siehe folgender Chart) wurde ebenfalls, wie der S&P 500, bis unter seinen Aufwärtstrendkanal gedrückt. Außerbörslich wurde auch noch die wichtige Unterstützung bei 7.000 Punkten (blaue Linie) um rund 100 Zähler unterschritten.

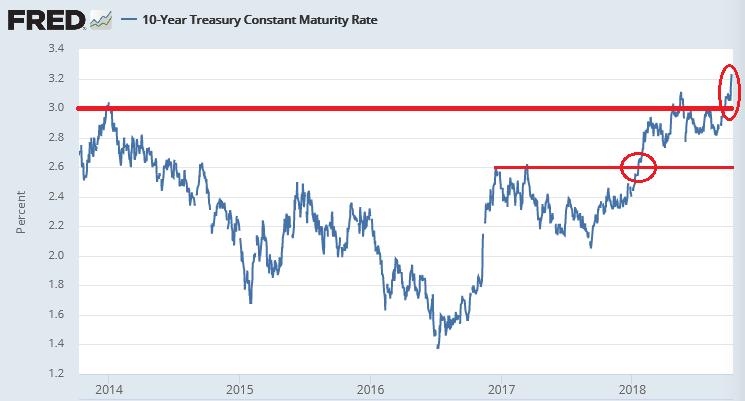

Logisch, dass daher heute schon wieder der Begriff „Crash“ überall zu hören ist. Doch jetzt schon von einem Crash zu sprechen, ist völlig überzogen. Der Dow Jones notierte im außerbörslichen Tief von 25.165 Punkten gerade einmal 6,6 % unter seinem Allzeithoch (26.951,81). Charttechnischer Ausbruch am Anleihemarkt belastet Und es ist gar nicht überraschend, dass man in den aktuellen Kursverlusten Parallelen zur Entwicklung vom Jahresanfang sieht. Denn wenn man sich den aktuellen Kursverlauf der 10-jährigen US-Staatsanleihen anschaut (siehe folgender Chart), dann erkennt man sehr schön, dass die Marke von 3 % inzwischen nachhaltig nach oben gebrochen wurde (dicke rote Linie, rote Ellipse).

(Quelle: fred.stlouisfed.org)

Die Korrektur am Jahresanfang wurde ausgelöst, als die 2,6%-Marke dynamisch überschritten wurde (roter Kreis). Zwischen diesen beiden Ereignissen hatten sich die Aktienkurse also lediglich stabilisiert und in Folge von steigenden Unternehmensgewinnen auch wieder deutlich erholt, bis hin zu neuen Allzeithochs. Doch schon in der Börse-Intern vom 20. September war die folgende Warnung zu lesen: „Sollte aber bald am Anleihemarkt der nächste Ausbruch erfolgen - und danach sieht es charttechnisch bereits aus - dann könnten die Aktienmärkte wieder genauso reagieren, wie sie es bereits Anfang des Jahres getan haben. Vielleicht ist schon die nächste Zinsanhebung der US-Notenbank in der kommenden Woche der Auslöser für diese Entwicklung.“ Wir erleben also aktuell nichts, was wir nicht auch schon in der Vergangenheit gesehen haben - wie gesagt, eben dieses Mal nur mit einer Zeitverzögerung. Börse folgt einer bestimmten Systematik Und genau das ist das Schöne an der Börse: Übergeordnet betrachtet spiegelt sie immer wieder die fundamentalen Entwicklungen wider. Und so ergeben sich auch immer wiederkehrende Muster. Mit diesen kann man an der Börse erfolgreich Geld verdienen. Allerdings braucht man die nötige Erfahrung, um diese Entwicklungen und Muster frühzeitig zu erkennen und entsprechend zu interpretieren. Steigende Zinsen werden zum dauerhaften Problem für Aktien In der Börse-Intern vom 20. September war entsprechend auch zu lesen, dass sich der Aktienmarkt mit steigenden Anleiherenditen immer nachhaltiger belastet zeigen dürfte. Und deshalb hatte ich auch schon vor einigen Monaten eine Seitwärtstendenz auf hohem Niveau erwartet, weil der Zinsanstieg durch die Aktivitäten der Notenbanken vorhersehbar war. Diese Seitwärtstendenz dürfte sich mit den aktuellen Kursverlusten weiter etablierten. Was die zwischenzeitlichen Allzeithochs angeht, hatte ich Mitte Februar geschrieben, dass ein Überschießen auf der Oberseite und der Unterseite durchaus einzukalkulieren ist. Und so könnten nun natürlich auch die aktuellen Kursverluste etwas über das Ziel hinausschießen. Das hängt ganz davon ab, wie schnell sich die Märkte beruhigen können und die panikartigen Verkäufe enden. Dies sollte man vielleicht noch etwas abwarten. Heute sieht vorerst alles nach einer Konsolidierung aus. Aber das ist nach plötzlichen Kursverlusten zwischen 3 % und 5 % auch normal. Topbildung im DAX vollendet? Und was den DAX angeht: Auch wenn im deutschen Leitindex nun vieles nach einer vollendeten Topbildung aussieht, so ist es natürlich immer noch möglich, dass wir auch hier aktuell nur ein Überschießen auf der Unterseite sehen und sich das vermeintliche Top noch als Bärenfalle erweist. Schließlich ist die fundamentale Bewertung unserer heimischen Aktien durch die jüngsten Kursverluste nun sogar noch günstiger geworden und damit weit entfernt von der relativ hohen Bewertung diverser US-Aktien. Aber zunächst sollte nun einfach erst einmal eine Marktberuhigung abgewartet werden.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im Allstar-Trader haben Bernd Raschkowski und seine Leser von den aktuellen Kurseinbrüchen massiv profitiert. Binnen nur drei Tagen wurde mit einem Hebel-Bear-Zertifikat auf Symrise ein Gewinn in Höhe von 17,93 % realisiert. Davor hatte Bernd rechtzeitig diverse Long-Positionen geschlossen.

|