DAX-Szenario vollständig aufgegangen

DAX-Szenario vollständig aufgegangen

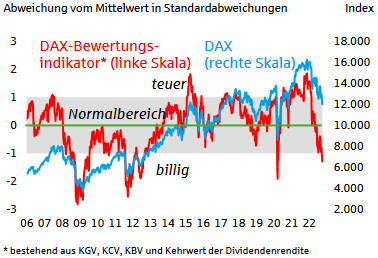

von Sven Weisenhaus Die Aktienmärkte haben während der Sommerpause des Newsletters „Börse-Intern“ herbe Kurseinbußen erlitten. Der Hauptgrund dafür ist, dass die US-Notenbank (Fed) nicht nur den Leitzins zum dritten Mal in Folge mit einem weiteren kräftigen Schritt von 75 Basispunkten angehoben (das wurde so erwartet), sondern auch den Zinsausblick nach oben angepasst hat. Höhere Zinsen machen Aktien zu schaffen Die neuen Projektionen zeigen, dass eine knappe Mehrheit der FOMC-Mitglieder noch weitere 125 Basispunkte an Leitzinserhöhung bis Ende des Jahres prognostizieren. Der Preis des Geldes würde damit von aktuell 3,00 % bis 3,25 % – das ist bereits das höchste Niveau seit 2007 – auf ein Niveau von 4,25 % bis 4,50 % angehoben. Und Ende kommenden Jahres sollen dann beim Leitzins 4,6 % erreicht werden, womit Marktspekulationen auf mögliche Senkungen in der zweiten Jahreshälfte 2023 die Grundlage genommen wurde. Dies trieb die Renditen am Anleihemarkt deutlich und dynamisch nach oben. Die 10-jährigen US-Staatsanleihen kletterten zum Beispiel auf ein 12-Jahres-Hoch von 4,011 %. Und die 2-jährigen rentieren mit 4,36 % sogar auf einem 15-Jahres-Hoch. Sie erreichten damit wieder ein Niveau, welches eine große Konkurrenz für Aktien darstellt. Und sie überschritten offenbar erneut eine Schmerzgrenze.  Am 20. September wurde das Hoch von Mitte Juni überschritten. Und das sorgte für eine Ausverkaufsstimmung am Aktienmarkt. Bei den US-Indizes kam es zu einer 6-tägigen Abwärtsbewegung. Der September ist seinem schlechten Ruf gerecht geworden Und dadurch machte der September seinem Ruf als statistisch schwächster Börsenmonat wieder alle Ehre. Der Dow Jones erzielte zum Beispiel mit einem Verlust von -8,87 % das schlechteste September-Ergebnis seit der Finanzkrise 2008. Und für den S&P 500 war es mit einem Minus von 9,37 % sogar der größte prozentuale September-Rückgang seit 20 Jahren. Das stellte der Nasdaq 100 noch in den Schatten mit einem zweistelligen Verlust von 10,61 %, womit sich erneut zeigt, dass wachstumsstarke Unternehmen besonders unter höheren Zinsen leiden. Der DAX schlug sich dagegen mit -7,57 % noch verhältnismäßig gut. Aber auch beim deutschen Leitindex zeigte sich eine Ausverkaufsstimmung, bis hin zu panikartigen Zügen. So verlor er seit der letzten Ausgabe vor der Pause vom 16. September in nur 8 Handelstagen fast 7 % (siehe dicke rote Linie rechts unten im folgenden Chart). DAX-Szenario vollständig aufgegangen Damit löste der DAX seine Dreiecksformation (blaue Linien) wie befürchtet nach unten auf. Und er rutschte im Rahmen des kleinen Sell-Offs auf ein neues Korrekturtief.  Das am 26. Juli vorgestellte Szenario ging damit vollständig auf.  Wobei nicht nur das neue Korrekturtief erreicht wurde, sondern dieses stellte sich mit der aktuellen Kurserholung – die aus meiner Sicht von einer Gegenbewegung am Anleihemarkt ausgelöst wurde – auch noch wie erwartet als Fehlsignal heraus. Zur Erinnerung: Am 15. September hatte ich dazu noch Folgendes geschrieben: „Doch ich glaube nicht, dass sich die Kurse auf diesem Niveau lange aufhalten werden. Ich glaube also nicht an eine nachhaltige neue Abwärtsbewegung und auch nicht an ein nachhaltiges neues Korrekturtief. Stattdessen gehe ich davon aus, dass ein solches Tief, so es denn kommt, eine Bärenfalle darstellen und die Basis für eine Trendwende wird.“ DAX auf aktuellem Niveau billig Sollten Sie sich nun fragen, woher ich diesen Optimismus im aktuell desaströsen Marktumfeld genommen habe, so verweise ich auf eine aktuelle Grafik der Landesbank Hessen-Thüringen (Helaba):

(Quelle: Helaba) Die Bank schreibt dazu, dass die deutschen Standardwerte auf dem aktuellen Niveau klar unterbewertet sind. Und: „Auf Basis der gängigsten Bewertungskennziffern Kurs-Gewinn-Verhältnis, Kurs-Cashflow-Verhältnis, Kurs-Buchwert-Verhältnis sowie Dividendenrendite beträgt der faire Wert des DAX derzeit 14.700 Punkte.“ Auf diesem Niveau notierte der DAX noch am 6. Juni. Und eine Rückkehr dorthin würde ein Kurspotential von etwa 17 % bedeuten. In Krisen war der DAX häufig noch günstiger zu haben Allerdings zeigt die Grafik auch, dass der DAX in schweren Krisen, wie zum Beispiel der Finanzkrise 2008/2009 oder der Corona-Krise 2020, durchaus noch günstiger bewertet war. Und da wir es aktuell mit einem Krieg in Europa und dadurch ausgelösten großen Problemen am Energiemarkt zu tun haben – also wieder mit einer schweren Krise – kann man nicht ausschließen, dass es mit den Kursen und der Bewertung noch weiter abwärts geht. Bleibt das neue Korrekturtief ein Fehlsignal? Doch aus heutiger Sicht ist das neue Korrekturtief im DAX ein Fehlsignal. Und deshalb besteht Grund zur Hoffnung, dass der deutsche Leitindex sein Tief gefunden hat. Dies sollte nun allerdings dadurch bestätigt werden, dass die ehemaligen Korrekturtiefs bei 12.438,85 und 12.390,95 Punkten nicht noch einmal deutlich und nachhaltig unterschritten werden. Stattdessen sollte sich der DAX möglichst schnell weiter erholen und damit von den Tiefs entfernen. Abhängen wird dies aber auch vom Anleihemarkt. Dieser bildete am 27. und 28. September ein Renditehoch aus (siehe Chart oben). Und der anschließende Rückgang der Renditen bildete die Basis für die aktuelle Kurserholung am Aktienmarkt. Wenn sich die Zinsen bzw. Renditen nun stabilisieren, dürfte dies auch für die Aktienmärkte gelten. Und da inzwischen auch der nach oben angepasste Zinsausblick der Fed eingepreist sein dürfte, bin ich für einen versöhnlichen Jahresausklang durchaus optimistisch.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im „Target-Trend-Spezial“ habe ich während der „Börse-Intern“-Pause zu einer Long-Position auf den DAX geraten. Am 27. September konnte man diese bei 12.232 Punkten eingehen. Und so lag man heute schon rund 400 Punkte im Gewinn.

Wollen auch Sie von solchen Trading-Tipps profitieren? Dann melden Sie sich JETZT HIER an!

|