Kurzes DAX-Verfallstag-Update

US-Börsen: Marktbreite und Stimmung

Kurzes DAX-Verfallstag-Update

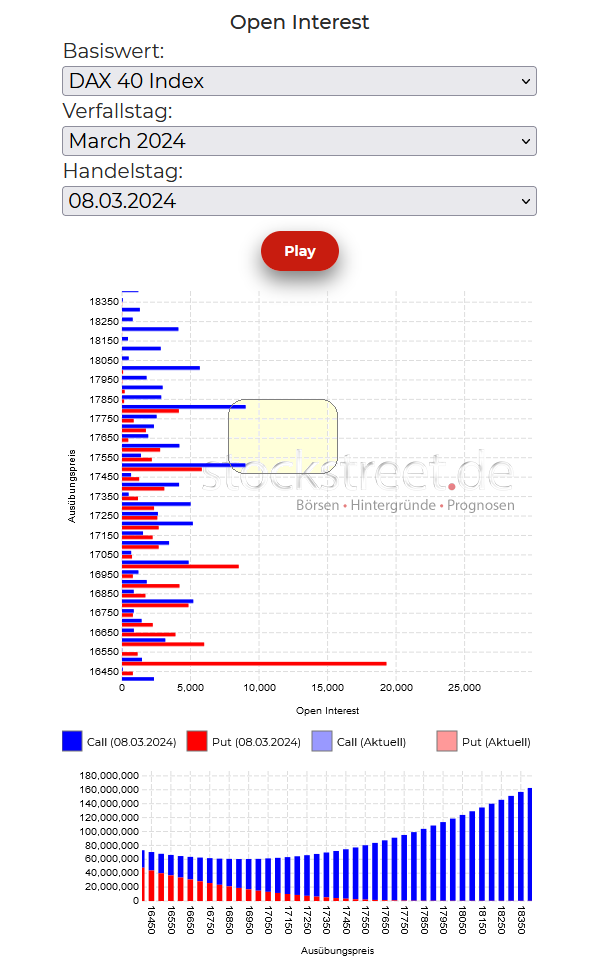

von Torsten Ewert Sehr verehrte Leserinnen und Leser, zunächst ein kurzes Update zum Verfallstag und der aktuellen Konstellation im DAX. Was sich im Verfallstagsdiagramm geändert hat Es hat sich etwas getan bei der Positionierung an der Terminbörse:  Quelle: https://www.stockstreet.de/boersen-tools/verfallstag-diagramm#/ Die großen Call-Positionen bei 17.500 und 17.800 Punkten (blaue Balken) haben sich etwa halbiert (siehe gelbe Markierung). Damit reduziert sich der Aufwärtsdruck für den DAX, denn diese beiden, immer noch großen Positionen liegen genau im aktuellen Kursbereich des DAX und die Absicherungen für sie, die bisher den Kurs gestützt haben, sind ebenfalls um die Hälfte reduziert worden. Und so reagierte der DAX auf diese Änderung Prompt gibt der DAX kräftig nach und fällt heute mit einer großen Kurslücke deutlich zurück:  Die Bären die sich noch in der Vorwoche gut versteckt hielten (siehe DAX-Verfallstag: Keine Bären weit und breit, oder doch?), haben sich also vehement zurückgemeldet. Damit ist der Measured Move, der theoretisch möglich ist und den der Euro STOXX 50 in der Vorwoche so eindrucksvoll beendet hat, wohl endgültig hinfällig. Der DAX dürfte bis zum Verfallstag kaum die runde 18.000er Marke erreichen, geschweige denn überschreiten. Das neue Allzeithoch vom Donnerstag, das mit einer lagen bullishen Kerze so vielversprechend aussah, hat sich als Fehlausbruch entpuppt mit entsprechend bearishen Signalen für den weiteren Verlauf. Wenn der Kurs auch noch unter das Tief der Kerze vom Donnerstag fällt, könnte es weitere Kursverluste geben, die den DAX bis zum Verfallstag auch noch bis auf 17.500 Punkte drücken können, Spätestens dort entfallen dann auch die Absicherungen für die zweite große Call-Position, sodass sogar weitere Verluste möglich sind. Diese könnten allerdings nach dem Verfallstag rasch wieder aufgeholt werden, sofern die Schwäche an den Aktienmärkten nicht weitergeht.

US-Börsen: Marktbreite und Stimmung

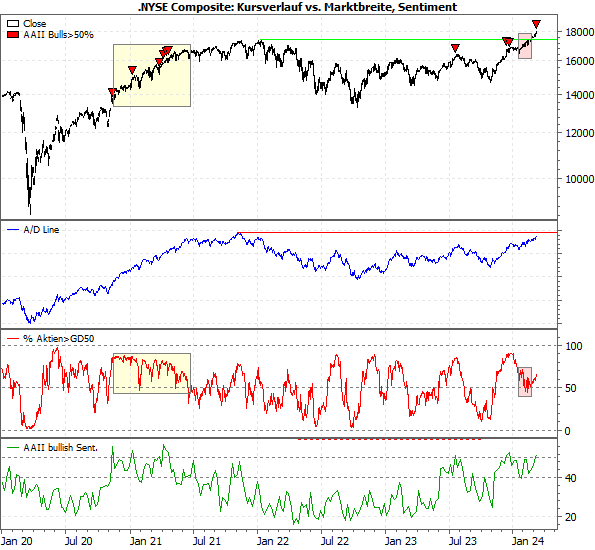

von Torsten Ewert Das ist aber gut möglich, denn auch an den US-Börsen mehren sich die Warnsignale. So ist die Marktbreite eher negativ, während die Stimmung einen neuen kurzfristigen Höhepunkt erreicht.  Quellen: MarketMaker mit Daten von VWD, Barron’s, AAII, eigene Berechnungen So ist der NYSE Composite bereits in der vorletzten Februarwoche auf neue Allzeithochs aufgebrochen und steigt seitdem weiter. Die Marktbreite, die normalerweise dem Kursverlauf folgt, notiert jedoch auch mehr als zwei Wochen nach diesem Ausbruch deutlich unter ihrem alten Allzeithoch Damit besteht eine bearishe Divergenz zwischen Kurs und Marktbreite, die sich früher oder später auflösen wird – entweder durch ein Nachgeben der Kurse oder eine Aufholjagd der Marktbreite. Negative Marktbreite-Indikatoren Auch ein anderer Marktbreiteindikator zeigt ein ungewöhnliches Verhalten: der Anteil der Aktien an der NYSE, die oberhalb ihres 50-Tage-Durchschnitts liegen (rote Kurve). Dieser Wert lag Ende 2023 bei über 90 % – ein Niveau, das auf eine Übertreibung hinwies. Prompt schwächelten die Börsen zu Jahresbeginn, erholten sich jedoch rasch und erreichten bald neue Hochs. Völlig ungewöhnlich ist jedoch, dass der Anteil der Aktien oberhalb ihres 50-Tage-Durchschnitts während dieses Anstiegs dynamisch abnahm (siehe rote Rechtecke). Schon während der Schwächephase zuvor ging der Anteil deutlich zurück, was in diesem Ausmaß ebenfalls selten ist. Es ist zwar normal, dass in einer Hausse dieser Prozentsatz zurückgeht, weil vor ihrem Ende der Aktienmarkt an Dynamik einbüßt. Dieser Rückgang vollzieht sich aber in der Regel allmählich und nimmt nur in Korrektur- und Konsolidierungsphasen Fahrt auf (siehe gelbe Rechtecke). Und in einer stabilen und nachhaltigen Hausse werden diese Einbrüche der roten Kurve auch schnell wieder wettgemacht. Optimistische Stimmung wie selten zuvor Doch das beeinträchtigt die optimistische Stimmung der Anleger nicht. Im Gegenteil: In 17 der vergangenen 18 Wochen lag der Anteil der Bullen in der Umfrage der American Association of Individual Investors (AAII) über 40 % (grüne Kurve). Das gab es seit 1987 bisher nur in 5 Phasen zuvor. In den folgenden Wochen begannen entweder ausgedehnte Konsolidierungen bzw. Korrekturen (1996, 2004, 2011) oder gar eine Baisse (2000). Nur einmal, 2005, blieb es bei einer relativ harmlosen Verschnaufpause von wenigen Wochen. In der Vorwoche stieg der Bullenanteil sogar auf mehr als 50 %. Das allein ist oft schon ein Zeichen dafür, dass die Märkte demnächst durchschnaufen (siehe rote Dreiecke im obersten Chartteil). Zuletzt geschah dies Ende 2023 – danach folgte der vielbeachtete Fehlstart ins neue Jahr. Mitunter schließt sich sogar eine ausgeprägte Korrektur an, wie es z.B. 2023 der Fall war. Achtung, es droht eine März-Korrektur! Diese überoptimistische Stimmung kommt zu einem ungünstigen Zeitpunkt, denn im NYSE Composite kam es im Bullenmarkt seit 2009 6-mal zu Korrekturen oder Schwächephasen, bei denen der Monat März Ausgangspunkt oder Teil davon war. Das kann zum einen am großen März-Verfallstag liegen, der nicht nur im DAX mitunter eine Zäsur darstellt, sondern auch an der Fed, die im März meist ihre Strategie für das Gesamtjahr präzisiert. Insofern könnten die beiden nächsten Wochen entscheiden für die Aktienmärkte sein: In dieser Woche steht uns der große Verfallstag bevor, in der kommenden das wichtige Fed-Meeting. Letzteres ist für eine Überraschung prädestiniert, denn die Anleger sind weiterhin überaus optimistisch, was die Zinswende der Fed betrifft. Hoffen wir also, dass sie nicht enttäuscht werden… Mit besten Grüßen Ihr Torsten Ewert

|