DAX: Wie Trader sich nun positionieren können

DAX: Wie Trader sich nun positionieren können

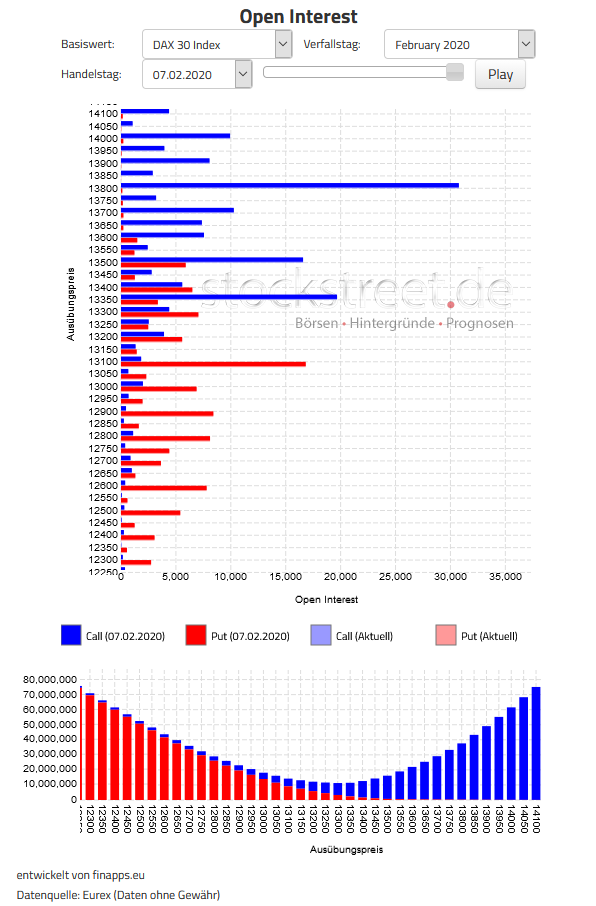

von Torsten EwertSehr verehrte Leserinnen und Leser, der nächste (kleine) Verfallstag ist zwar erst in knapp zwei Wochen, am 21. Februar, aber die Konstellation an den Terminbörsen macht den Blick darauf schon jetzt lohnend für Trader. Daher diesmal ein früher Blick auf die entsprechenden DAX-Positionen. Erneut eine klare Zweiteilung zum Verfallstag Das Verfallstagsdiagramm zeigt – wie schon in den Vormonaten – eine relativ klare Zweiteilung der Positionen:

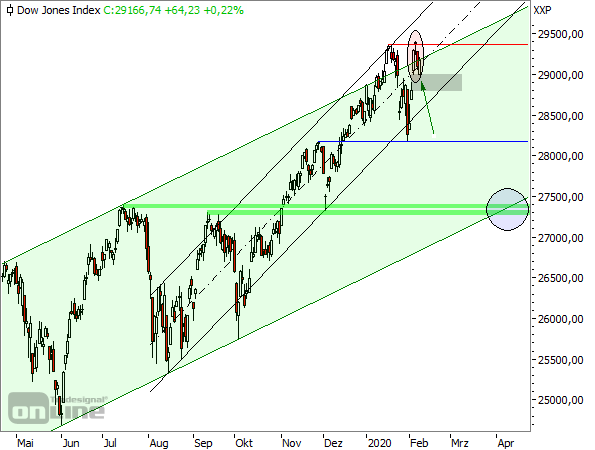

Besonders auffällig ist dabei, dass ab 13.500 Punkten fast ausschließlich Call-Positionen liegen (blaue Balken). Oberhalb des Allzeithochs bei 13.600 Punkten muss man Puts schon mit der Lupe suchen! Klar ist damit also: Sofern es keine besonderen externen bullishen Impulse gibt, sollte der DAX zum Verfallstermin unter seinem Allzeithoch bleiben und im Idealfall auch nicht nachhaltig über 13.500 Punkten stehen. Und genau unter diese Marke ist er heute bereits gefallen – und geblieben (Tageshoch: 13.501,74). Allerdings gibt es unterhalb von 13.500 Punkten eine weitere sehr große Call-Position, und zwar die aktuell zweitgrößte überhaupt bei 13.350 Punkten. Sofern also der DAX in den kommenden Tagen weiter konsolidiert, könnte auch diese Marke unterschritten und damit diese große Call-Position aus dem Geld genommen werden. Möglich DAX-Kursziele zum Verfallstag Und auch das optimale Abrechnungsniveau laut der „Schüsselkurve“ im unteren Chartteil liegt in dieser Region (13.300 Punkte). Es gibt also eine gewisse Wahrscheinlichkeit dafür, dass der DAX zum Verfallstermin tatsächlich dieses Niveau anläuft – sofern man sich ausschließlich am Verfallstagsdiagramm orientiert. (Mehr dazu gleich.) Unterhalb von 13.350 Punkten beginnt eine Art neutrale Zone, die bis 13.100 Punkte geht und in der aus Sicht der Verfallstagspositionierungen keine Impulse auf den DAX wirken sollten. In diesem Kursbereich könnte er daher durchaus längere Zeit dahindümpeln. Bei 13.100 Punkten liegt die größte Put-Position, und unterhalb dieses Niveaus überwiegen die Put-Positionen (rote Säulen) massiv. Kurse von unter 13.100 Punkten sind aus Sicht der Verfallstagsanalyse daher ebenso unwahrscheinlich wie Kurse oberhalb von 13.500 Punkten. Das tatsächliche Abrechnungsniveau des DAX zum Verfallstag wird daher von den weiteren Einflussfaktoren abhängen, wie den Konjunktur- und Fundamentaldaten (Berichtssaison!) und vor allem den US-Indizes. Die Coronavirus-Pandemie dürfte dagegen inzwischen weitgehend eingepreist sein. Wie die US-Indizes jetzt den DAX beeinflussen Bei den US-Indizes geht es momentan – ähnlich wie beim DAX – darum, ob der Ausbruch nach oben gelingt. Dabei hat bisher nur der NASDAQ 100 den Sprung auf neue Hochs geschafft. Allerdings ist der Ausbruch hier auch noch nicht nachhaltig, ein Rückfall noch jederzeit möglich. S&P 500 und Dow Jones fielen dagegen schon wieder nach einem kurzen Intraday-Hoch unter ihre alten Rekordmarken zurück. Im Dow Jones erscheint die Lage dabei besonders kritisch (siehe folgender Chart). Hier gab es nicht nur einen Fehlausbruch am alten Hoch (rote Linie), sondern auch am übergeordneten (grünen) Aufwärtstrend – und das nun schon zum zweiten Mal. Zudem erfolgte der jüngste Rückfall in Form eines sehr bearishen Kerzenmusters, dem sogenannten Abendstern (siehe rote Ellipse).

Theoretisch wäre nun ein Kursrückgang bis an die Unterkante des grünen Trends möglich. Im Idealfall bleibt der Dow Jones dabei trptzdem über den grünen Unterstützungen zwischen 27.300 und 27.400 Punkten, läuft also in Richtung des blauen Targets. Seitwärtsszenario als wahrscheinlichste Variante Die andere Variante ist natürlich eine Seitwärtsbewegung zwischen der roten und der blauen Linie. Diese ist aus charttechnischer Sicht derzeit am wahrscheinlichsten – zumal der Dow Jones heute eine weitere bearishe Verschärfung in Form ein deutlichen Insel-Umkehr ausließ. Dazu wäre es gekommen, wenn der Kurs heute (tief) in die große Kurslücke der Vorwoche (graues Rechteck) eingetaucht und weiter gefallen wäre. Und auch im DAX ist ein Seitwärtsszenario derzeit charttechnisch am plausibelsten – schließlich läuft er ja schon seit November de facto seitwärts (siehe gelbes Rechteck im folgenden Chart). Das gelbe Rechteck hat der Kurs zwar inzwischen mehrfach verlassen, aber er fiel immer wieder dahin zurück und bestätigte bis zuletzt dessen Grenzen (siehe rote Ellipsen).

Durch die beiden Vorstöße an das alte Allzeithoch bei knapp 13.600 Punkten in diesem Jahr ist nun auch eine größere Seitwärtsbewegung analog zum Dow Jones möglich (blaues Rechteck). In diesem Rechteck ist die oben genannte 13.300er Marke etwa die Mittellinie und hat zudem durch die Hochs vom November noch eine gewisse Relevanz (blaue Linie). Der Trading-Fahrplan für die nächsten 2 Wochen Aufgrund der Verfallstagspositionierung, aber auch der steilen schwarzen Aufwärtslinie (die vom August-Tief ausgeht) sowie der Unterstützungen durch das gelbe Rechteck bzw. die blaue Linie besteht nach dem bullishen Impuls der Vorwoche die Chance, dass sich der DAX in der oberen Hälfte des blauen Rechtecks hält und zum Verfallstermin zwischen 13.400 und 13.500 Punkten steht. Trader haben damit einen klaren Fahrplan für die kommenden beiden Wochen: An den Grenzen des blauen Rechtecks können Positionen mit Ziel 13.300/350 eingegangen werden. Und wenn sich nun – wie im Januar – am gelben Rechteck bzw. der blauen Linie antizyklische Umkehrsignale ergeben, können noch kurzfristigere Trades auf ein Wiedererreichen der 13.600er Marke eingegangen werden. Die US-Indizes stets im Blick behalten! Für alle Trades gilt natürlich, dass zuvor immer ein Blick auf die US-Indizes geworfen werden sollte. Insbesondere, wenn der NASDAQ 100 seinen Ausbruch bestätigt und/oder der Dow Jones über sein jüngstes Hoch ausbricht, sind die Bullen wieder klar im Vorteil und die Seitwärtsszenarien werden hinfällig. In diesem Fall muss man im DAX aufgrund der Verfallstagskonstellation mit einem dynamischen Anstieg rechnen, wenn der Kurs über das Allzeithoch ausbricht. Mit besten Grüßen Ihr Torsten Ewert

|