Warum Sie bei einem Investment in den TecDAX vorsichtig sein sollten! Liebe Leser,

wie Sie vielleicht wissen halte ich passive Indexfonds, die so genannten ETFs, für eine gute Form der Geldanlage. Sie sind günstig, transparent, flexibel und leicht zu handeln.

Der direkte Kauf von Aktien ist zwar noch besser – sozusagen die Königsklasse der Kapitalanlage – aber in bestimmten Fällen sind ETFs eine gute Alternative. Z.B. dann, wenn Sie über nur wenig Kapital verfügen, das Sie monatlich anlegen können. Oder wenn es darum geht, in Märkte zu investieren, die sonst für Privatanleger schwer zugänglich sind, wie z.B. die Aktienmärkte von Schwellenländern.

Aber welchen ETF sollten Sie z.B. für einen Sparplan wählen und wie sollten Sie vorgehen? Dabei gilt es vieles zu bedenken. Meine Kollegen und ich erklären das ausführlich im aktuellen 5-teiligen ETF-Kurs unseres Premium-Anlagemagazins "Rendite-Spezialisten". Doch warum nicht einfach den ETF wählen, der in den letzten Jahren am besten abgeschnitten hat? Die Performance der Vergangenheit ist nicht immer ein guter Ratgeber Bei aktiv gemanagten Fonds ist der Vergleich anhand der Erfolge der Vergangenheit das wichtigste Auswahlkriterium, denn darin drückt sich die Qualität des Fondsmanagements aus.

Konnten die Anlageexperten "den Markt schlagen", sprich besser abschneiden als der jeweilige Vergleichsindex und auch besser als die Konkurrenz ("outperformen")? Wer in den letzten 5 Jahren gut war, ist das mit einer gewissen Wahrscheinlichkeit auch in den nächsten 5 Jahren.

Bei passiven Indexfonds führt diese Überlegung aber in die Irre, denn die in den ETFs enthaltenen Aktien werden nicht aktiv ausgewählt, sondern spiegeln den Aktienmarkt eines Landes oder einer Branche wider.

Es liegt in der Natur der Sache, dass es über einen langen Zeitraum hier eine gewisse Rotation gibt. Wenn in den letzten 5 Jahren z.B. Aktien aus den USA besonders gefragt waren, heißt das nicht, dass das auch in Zukunft so sein wird. Gleiches gilt für die Aktien aus bestimmten Branchen.

Überraschender Sieger der letzten Jahre: Der ETF auf den TecDAX! Trotzdem ist es aber durchaus spannend, sich anzusehen, welche ETFs in den letzten Jahren besonders gut abgeschnitten haben. Und da gibt es ein überraschendes Ergebnis: Bei den in Deutschland für den Handel zugelassenen Indexfonds liegt ganz klar der ETF auf den TecDAX, den Technologie-Index der Deutschen Börse, an der Spitze. Ich bin bereits in meinem Report vom 14. März darauf eingegangen, dass der TecDAX in den letzten Jahren deutlich besser abgeschnitten hat als der große Bruder DAX. Aber der TecDAX hat auch alle anderen Indizes geschlagen, auf die es ETFs gibt, und zwar in den letzten 3 Jahren und 5 Jahren, wie diese Rangliste zeigt: | Die 3 besten ETFs der letzten X Jahre (Performance in % pro Jahr) | | 5 Jahre | 3 Jahre | | Index | Perf. | Index | Perf. | | TecDAX | 23,3% | FTSE 250 (Großbrit.) | 18,1% | | Nasdaq 100 (USA) | 21,0% | TecDAX | 17,3% | | MSCI World Informationstechn. | 20,6% | Nifty 50 (Indien) | 16,5% |

Auch auf Sicht der letzten 10 Jahre zählten ETFs auf den TecDAX

mit einer Performance von 12,1% pro Jahr zu den Top 5.

Dieser Vergleich ist beeindruckend, auch wenn Sie berücksichtigen müssen, dass sich der ETF-Markt erst in den letzten Jahren stark entwickelt hat. Mit anderen Worten: Vor 5 Jahren oder vor 10 Jahren gab es auf viele Indizes in Deutschland noch keine ETFs, weshalb die Vergleichsmenge noch nicht so groß war. Das hat sich geändert.

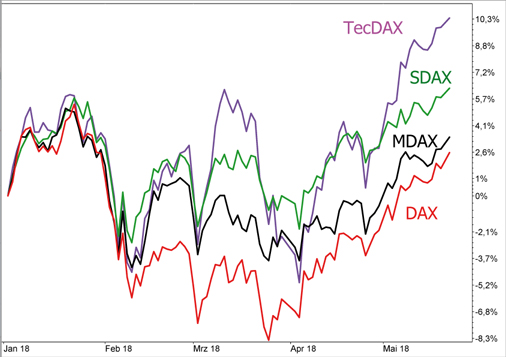

Aber wird der TecDAX seine Outperformance fortsetzen können? Das halte ich für fraglich. Und zwar aus zwei Gründen: 1. Der TecDAX ist unter den deutschen Aktien-Indizes der am wenigsten beliebte Jedenfalls wenn man institutionelle Anleger (z.B. Fondsmanager) oder die Vorstände potenzieller Kandidaten für den Index fragt. Das klingt paradox, denn auch in den letzten Tagen ist der TecDAX auf ein neues Allzeithoch geklettert, während DAX und MDAX davon noch mehr oder weniger weit entfernt sind:

Der TecDAX legte seit Jahresbeginn um etwa 10% zu,

während der DAX gerade einmal ein Plus von 2,5% schaffte.

Zalando & Co. meiden bisher den TecDAX

Die geringe Attraktivität des TecDAX bei Profi-Anlegern und bei Unternehmen hängt zusammen: Im deutschen Technologie-Index sind zu viele kleine Unternehmen vertreten, in die viele Fonds und Institutionelle ihren Statuten zufolge nicht investieren dürfen. Die geringe internationale Wahrnehmung wiederum hält manche Unternehmen davon ab, eine Aufnahme in den TecDAX anzustreben. Möglicherweise hat es Sie ja bereits gewundert, warum die Aktien junger und „angesagter“ Internetunternehmen wie Rocket Internet, Zalando, Delivery Hero und Scout24 nicht im TecDAX gelistet sind, sondern im MDAX oder im SDAX. Dabei wurde der Technologie-Index doch quasi für solche Unternehmen erfunden. Der Beliebtheit des TecDAX bei Privatanlegern hat das offenbar keinen Abbruch getan. Das liegt vermutlich auch daran, dass der TecDAX inzwischen branchenmäßig breit aufgestellt ist. Neben Unternehmen aus der Informationstechnologie (IT) sind im Index auch zahlreiche Technologie-Titel vertreten, die industrienahe Lösungen anbieten. Nicht wenige Unternehmen haben Marktnischen besetzt und nehmen dort eine führende Stellung ein. Diese Diversifikation zeigt sich auch an den fünf Schwergewichten im TecDAX, nämlich Wirecard (Internet-Bezahllösungen), United Internet (Internetprovider), Qiagen (Biotechnologie), Sartorius (Pharmazulieferer) und Freenet (Telekommunikation). 2. Der TecDAX wird radikal umgebaut Wegen der geringen Akzeptanz bei Profianlegern baut die Deutsche Börse im September den TecDAX völlig neu auf. Bisher läuft der TecDAX als vierter Index der Deutschen Börse sozusagen etwas außer Konkurrenz, denn er umfasst die 30 größten deutschen Technologie-Unternehmen, insofern sie nicht im DAX selbst vertreten sind. Ein Austausch mit MDAX und SDAX findet bisher direkt nicht statt. Während DAX, MDAX und SDAX quasi als drei Börsenligen gesehen werden können, zwischen denen nach bestimmten Kriterien ein Auf- und Abstieg erfolgt, können TecDAX-Unternehmen nur in den DAX aufsteigen. SAP, Infineon und Zalando bald im TecDAX? Nach den neuen Regeln muss sich ein Unternehmen aber nicht mehr entscheiden, ob es z.B. im MDAX oder im TecDAX notiert sein möchte. Alle Aktien werden je nach Marktkapitalisierung und Börsenumsatz in die drei Börsenligen DAX, MDAX und SDAX eingeteilt, die Klassifizierung nach Branchen entfällt. Die 30 größten Technologie-Aktien erhalten ZUSÄTZLICH eine Notierung im TecDAX. Damit langjährige Indexmitglieder durch die Änderung nicht aus dem MDAX oder dem SDAX fallen, wird der MDAX von 50 auf 60, der SDAX sogar von 50 auf 70 Titel aufgestockt. Für die Zusammensetzung des TecDAX ergeben sich daraus gravierende Änderungen, denn DAX-Aktien wie SAP und Infineon werden dann in Zukunft nicht nur im TecDAX vertreten sein, sondern dort auch die Schwergewichte bilden.

Das gilt besonders für SAP, aktuell das teuerste deutsche Unternehmen. Aber auch MDAX-Aktien wie Zalando und Rocket Internet dürften in Zukunft im TecDAX vertreten sein.

Ab dem 18. Juni wird die Deutsche Börse parallel zu den offiziellen Indizes so genannte Schattenindizes nach den neuen Regeln berechnen, die Umstellung erfolgt dann aber erst am 24. September. Und erst dann wird auch endgültig festgelegt, welche Aktien z.B. im TecDAX notiert werden. Da gibt es durchaus viele strittige Punkte.

Eines ist aber klar: Der TecDAX wird stärker durch einige wenige große Unternehmen geprägt sein.

Mein Fazit

Die Änderungen der Deutschen Börse haben ihr Für und Wider. Als Anleger bleibt uns aber nichts anderes übrig, als uns darauf einzustellen. Wer allerdings aktuell z.B. einen ETF auf den TecDAX besitzt, muss keine Unannehmlichkeiten befürchten, der Übergang vom alten auf den neuen Index wird sanft erfolgen.

Das Chance- und Risikoprofil für die Zukunft ändert sich aber komplett. Das Risiko, sprich die Schwankungsanfälligkeit, wird voraussichtlich geringer, dafür steigt die Abhängigkeit von wenigen Werten.

Meine Prognose: Eine ähnliche Outperformance des TecDAX wie in den letzten Jahren wird dadurch in Zukunft unwahrscheinlicher.

|