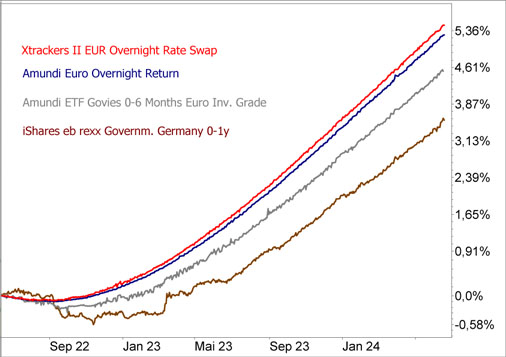

So kannst Du Liquidität sicher und zinsbringend parken! Liebe Leserin, lieber Leser, der DAX und andere europäische Aktienindizes stehen seit der Europawahl unter Druck. Seit einiger Zeit tritt auch der Dow Jones Industrial Index auf der Stelle. Kursgewinne verzeichneten in letzter Zeit zwar weiterhin US-Technologieaktien wie Nvidia, Microsoft und Apple, aber es ist die Frage, wie lange das noch anhält, eine Korrektur ist möglich. Im weiteren Jahresverlauf rechne ich allerdings mit neuen Kaufgelegenheiten an den Börsen. Unter diesen Umständen kann es sinnvoll sein, einen Teil seines Kapitals in Liquidität zu parken. Das handhabe ich selbst auch so, zumal es seit einiger Zeit selbst für Tagesgeld, das ständig verfügbar ist, interessante Zinsen von bis zu 3,75 Prozent gibt. ETF-Alternativen zu Tagesgeld Doch manchmal steckt der Teufel hier im Detail, nicht selten gibt es hohe Tagesgeldzinsen nur für Neukunden und nur für einen bestimmten Zeitraum. Ein neues Konto zu eröffnen, ist zudem mit Aufwand verbunden. Wenn Deine Bank bzw. Dein Online-Broker keine guten Konditionen für Bestandskunden bietet, dann gibt es allerdings auch Alternativen im ETF-Bereich. Ein wichtiger Vorteil: Die so genannten Geldmarkt-ETFs, bzw. Tagesgeld-ETFs gelten wie andere ETFs als Sondervermögen, gehören daher Dir als Anleger und zählen im Falle einer Pleite der Depotbank oder des ETF-Anbieters nicht zur Insolvenzmasse. Anders als Tagesgeldkonten, die nur bis zu einem Betrag von 100.000 Euro durch die gesetzliche Einlagensicherung geschützt sind. ETFs wie der Xtrackers II EUR Overnight Rate Swap (ISIN: LU0290358497 | WKN: DBX0AN) oder der Amundi Euro Overnight Return (ISIN: FR0010510800 | WKN: LYX0B6) beziehen sich auf Indizes, die die Wertentwicklung einer Einlage abbilden, die mit dem kurzfristigen Euro-Zinssatz plus 0,085 Prozent verzinst wird. Aktuell liegt die so genannte Euro short-term rate (ESTR) bei 3,662 Prozent. Das sehe ich als weiteren Vorteil der Geldmarkt-ETFs: Du kannst Dir sicher sein, dass Dein geparktes Geld immer zum gültigen Tagesgeldzinssatz verzinst wird. Bis zur Zinssenkung der Europäischen Zentralbank in der letzten Woche lag die Euro short-term rate bei 3,905 Prozent, jetzt liegt sie bei 3,662 Prozent. Manche Direktbanken und Broker liegen mit ihren Zinssätzen zwar knapp darüber, um Kundengelder anzulocken, das kann sich nach Gutdünken der Anbieter aber auch schnell wieder ändern. Die Grafik unten zeigt, dass die reinen Geldmarkt-ETFs so gut wie keine Schwankungen aufweisen. Seit Herbst 2022 gewinnen die ETFs wegen der gestiegenen kurzfristigen Zinsen an Wert. In Zeiten negativer Zinsen ging es auch mit den ETFs nach unten. Der Zuwachs richtet sich wie gesagt nach dem kurzfristigen Zinssatz der EZB und wird täglich gutgeschrieben. Vergleichbar zu diesen reinen Tagesgeld-ETFs sind ETFs, die in Anleihen mit einer kurzen Restlaufzeit investieren. Der iShares eb.rexx® Government Germany 0-1yr ETF (ISIN: DE000A0Q4RZ9 | WKN: A0Q4RZ) enthält z.B. deutsche Staatsanleihen mit einer Restlaufzeit von einem Monat bis einem Jahr. Seine Effektivverzinsung ist aktuell mit 3,45 Prozent sogar etwas niedriger als die der Tagesgeld-ETFs, obwohl Anleihen mit einer etwas längeren Restlaufzeit enthalten sind. Das liegt daran, dass am Markt derzeit mit weiteren Zinssenkungen der EZB gerechnet wird, wenn auch nur in geringem Umfang. Andererseits gibt es aber beim iShares ETF wie auch bei anderen ETFs, die sehr kurz laufende Anleihen enthalten, leichte Kursschwankungen, wie der Vergleichschart zeigt:

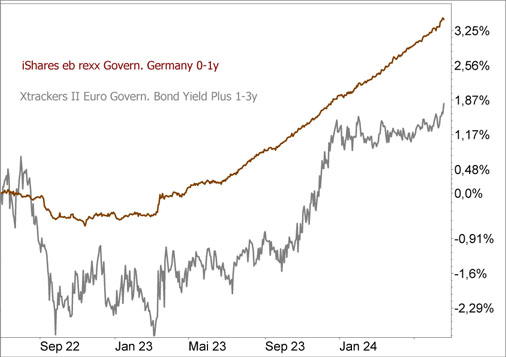

Die Kursverläufe der ETFs geben die Wertentwicklung inklusive der Zinszahlungen wieder. Der Amundi ETF Govies 0-6 Months Euro Investment Grade (ISIN: FR0010754200 | WKN: A0RNWC) investiert etwas breiter als der iShares ETF, nämlich in Anleihen aus der Eurozone mit einer Restlaufzeit bis zu 6 Monaten. Auf Sicht von 12 Monaten entwickelte er sich etwas besser, u.a. weil die Anleiherenditen in anderen Euroländern etwas höher sind als in Deutschland. Das Zinsänderungsrisiko bei Anleihen und Anleihe-ETFs Je länger die Restlaufzeit der in den ETFs enthaltenen Anleihen ist, umso eher sind die ETFs mit einer Festgeldanlage vergleichbar. Der Xtrackers II Euro Govt Bond Yield Plus 1-3yr (ISIN: LU2552296563 | WKN: DBX0TM) investiert z.B. in Staatsanleihen aus der Eurozone mit einer Restlaufzeit von 1 bis 3 Jahren. Die Effektivverzinsung liegt mit 3,32 Prozent aber sogar niedriger als beim iShares ETF mit den kürzer laufenden Anleihen. Das liegt ebenfalls daran, dass am Markt mit Zinssenkungen gerechnet wird. Zudem sind die Kursschwankungen deutlich größer, wie der nächste Chart zeigt. Der Grund: Die Kurse von Anleihen reagieren umso stärker auf Zinsveränderungen, je länger ihre Restlaufzeit ist. Daher spricht man bei Anleihen und Anleihe-ETFs auch von einem Zinsänderungsrisiko.

Mit dem Einfluss von Zinsveränderungen kommt eine spekulative Komponente ins Spiel, über die Du Dir im klaren sein solltest und die ich selbst nicht haben möchte, wenn ich Geld kurzfristig parken will. Angesichts der geringen Renditen der ETFs sind zudem die Kostenquoten nicht unwichtig. Die Tagesgeld-ETFs von Xtrackers und Lyxor sind hier mit 0,10 Prozent p.a. gleichwertig. Der iShares ETF und andere, die auf Anleihen mit kurzer Restlaufzeit setzen, sind mit 0,13 bis 0,15 Prozent p.a. etwas höher. Allerdings solltest Du hier auch bedenken, dass diese ETFs eher für eine kurze Haltedauer gedacht sind, jedenfalls sehe ich das so.

Mein Fazit

Die Tagesgeld-ETFs von Xtrackers und Lyxor sind gleichwertig, das gilt auch für die entsprechenden ETFs anderer Anbieter. ETFs mit Anleihen mit kurzer Restlaufzeit eignen sich grundsätzlich ebenfalls zum Parken von Liquidität, allerdings sind die Renditen hier aktuell sogar etwas niedriger und es kommt über mögliche Zinsänderungen eine spekulative Komponente hinzu. Abstand nehmen solltest Du aber, wenn es Dir um das Zwischenparken von Liquidität geht, meiner Ansicht nach von Geldmarkt-ETFs, die auf andere Währungen lauten wie US-Dollar oder Pfund. Auch wenn hier die Zinsen höher sind. Diese eignen sich eher für Währungsspekulationen, da sich Veränderungen beim Wechselkurs unter Umständen viel stärker auf die Kursentwicklung in Euro auswirken als der zugrundeliegende Zins.

Mein Tipp NEU: Folge mir auf LinkedIn! Mehrmals wöchentlich melde ich mich mit spannenden Themen auf LinkedIn. Mehrere tausend folgen mir bereits – vernetze auch Du Dich mit mir – ich freue mich auf Dich.

►► Hier findest Du mich auf LinkedIn...

Herzliche Grüße und bis kommende Woche

Dein Lars

|