Der DAX zum Mai-Verfallstag

Der DAX zum Mai-Verfallstag

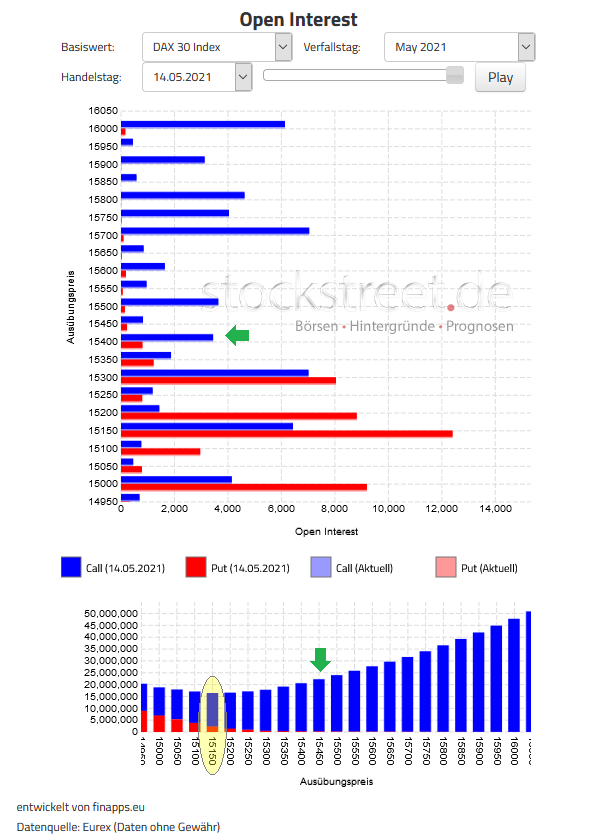

von Torsten EwertSehr verehrte Leserinnen und Leser, an diesem Freitag ist der nächste (kleine) Verfallstag für Aktien und Indizes. Wir werfen daher wieder einen Blick auf die aktuelle Konstellation an den Terminbörsen. Das aktuelle Verfallstagsdiagramm Das Verfallstagsdiagramm zeigt: Bei einem Stand von ca. 15.400 Punkten (siehe Pfeile) steht der DAX wieder einmal an der Grenze zum bullishen Bereich. Oberhalb dieser Marke finden sich kaum noch Put-Positionen (rote Balken), so dass es aus Sicht der Verfallstagspositionierung keinen „natürlichen“ Abwärtsdruck mehr gibt.

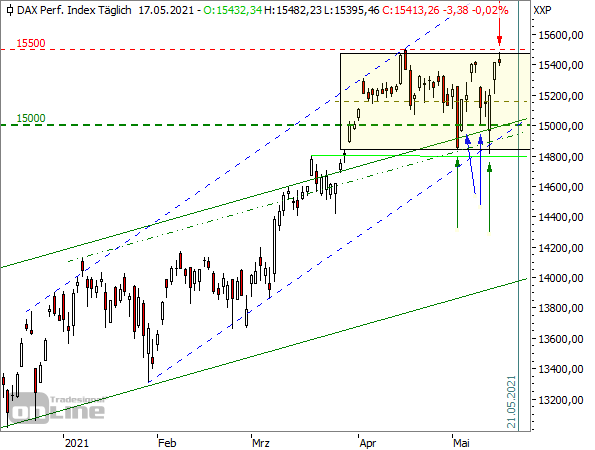

Das bedeutet, dass ein weiterer DAX-Anstieg zur verstärkten Absicherung der Call-Positionen (blaue Balken) der Stillhalter führt. Das würde den Aufwärtsdruck verstärken und den DAX weiter nach oben treiben. Allerdings liegt erst wieder bei 15.700 Punkten die nächste größere Call-Position, die stärkere Absicherungen erforderlich macht. Die (Call-)Stillhalter dürften also relativ leichtes Spiel haben, den DAX bei Bedarf nach unten zu drücken. Was die Charttechnik sagt Zur Hilfe kommt ihnen dabei die Charttechnik. So stößt der DAX bei 15.500 Punkten auf den nächsten nachhaltigen Widerstand – das Allzeithoch und zugleich eine „halbrunde“ Marke. Und er hat seit April eine inzwischen schon sehr deutliche Seitwärtsbewegung gebildet (gelbes Rechteck im folgenden Chart), deren Oberkante ebenfalls bei knapp 15.500 liegt – und an die er erst heute wieder gelaufen ist. Und es deutet sich schon ein Rückprall von dort an (siehe roter Pfeil).

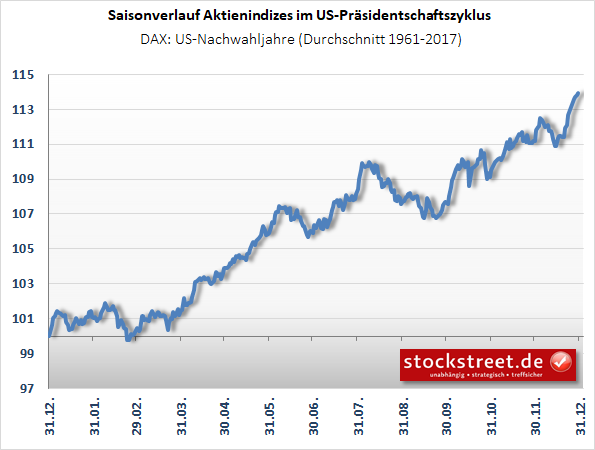

Das „natürliche“ Kursziel der nächsten Bewegung ist also wieder die Unterkante dieser Seitwärtsbewegung bei 14.845 Punkten. Das könnte der DAX durchaus erreichen – wenn wir die Volatilität der vergangenen beiden Wochen als Maßstab nehmen. Wenn wir jedoch die moderaten Bewegungen zuvor zur Grundlage machen, dann bieten sich – aus charttechnischer Sicht die runde 15.000-Punkte-Marke bzw. die nun knapp darüber verlaufende Oberkante des grünen Aufwärtstrends seit Juni 2020 (bzw. deren strichpunktierte Parallele) an. Beide Marken hat der DAX zuletzt erst bestätigt (siehe grüne/blaue Pfeile), so dass wir damit rechnen können, dass die Bullen auf diesen Niveaus erneut kräftigen Widerstand leisten werden. Auch die untere blau gestrichelte Linie des möglichen neuen Aufwärtstrends kommt ihnen dabei zu Hilfe. Ein alternatives Szenario Doch es gibt aus Sicht der Verfallstagskonstellation auch ein anderes, leicht optimistischeres Szenario. Die MaxPain-Kurve im unteren Teil des Verfallstagsdiagramms oben zeigt, dass der optimale Abrechnungskurs für die Stillhalter bei 15.150 Punkten liegt (siehe gelbe Ellipse). Und bei 15.159 Punkten liegt die Mittellinie des gelben Rechtecks. Wie wir aus der Target-Trend-Methode wissen, sind auch solche Mittellinien stets ein bevorzugtes Ziel für die Kurse. Diese bullishe Variante passt auch in das übergeordnete Bild des DAX, das ja nach wie vor bullish ist: Seit November läuft der Kurs in einer ungefährdeten Aufwärtstendenz. Und die aktuelle Seitwärtsbewegung ist charttechnisch eine glasklare Fortsetzungsformation. Diese dauert inzwischen auch schon so lange, dass bald ein Ausbruch nach oben wahrscheinlich ist. Und der Verfallstag ist gut geeignet, ein solches vorläufiges Tief vor einem Ausbruch zu bilden. Ein weiterer Anstieg? Ja, sagt auch der Saisonzyklus Nun sind zwar die fundamentalen Bedingungen alles andere als geeignet, weiter steigende Kurse zu rechtfertigen, wie wir in der Börse-Intern seit Längerem betonen. Das spricht aber nicht gegen steigende Kurse – schließlich kann die Rally in einer Übertreibung beliebig lange weitergehen. Und zumindest auch der saisonale Zyklus spricht vorerst für weiter steigende Kurse (siehe folgender Chart).

Danach geht der Anstieg in einem Nachwahljahr noch bis Anfang/Mitte Juni bevor eine (moderate) Korrektur einsetzt. Das passt auch zu dem Szenario von Sven Weisenhaus, wonach es zur Fed-Sitzung im Juni (15.-16.6.) erste deutlichere Hinweise auf eine Zurückführung der ultralockeren Geldpolitik gibt, z.B. durch einen Zeitplan für die Reduzierung der Anleihekäufe. Es ist also aus verschiedenen Blickwinkeln plausibel, dass wir noch einen weiteren Aufwärtsschub sehen, bevor es zur lang erwarteten (größeren) Korrektur kommt. Und als Startpunkt scheint der Mai-Verfallstag gut geeignet. Ihre Trading-Strategie für die kommenden Tage Für das Trading der kommenden Tage ist es zwar durchaus sinnvoll, auf (kurzfristig) fallende Kurse zu setzen – und zwar sowohl aus charttechnischer Sicht als auch aufgrund der Verfallstagspositionierung. Als „logische“ Kursziele kommen die runde 15.000er Marke, die Unterkante des gelben Rechtecks (14.845 Punkte) bzw. die oben genannten Trendlinien infrage. Doch Sie sollten im Hinterkopf haben, dass der DAX auch schon etwas früher wieder nach oben drehen könnte (bei 15.150 Punkten). Dafür sprechen sowohl die Verfallstagskonstellation als auch die Target-Trend-Methode. Ich wünsche Ihnen viel Erfolg bei Ihren Trades! Mit besten Grüßen Ihr Torsten Ewert

|