Der DAX zum Oktober-Verfallstag

Der DAX zum Oktober-Verfallstag

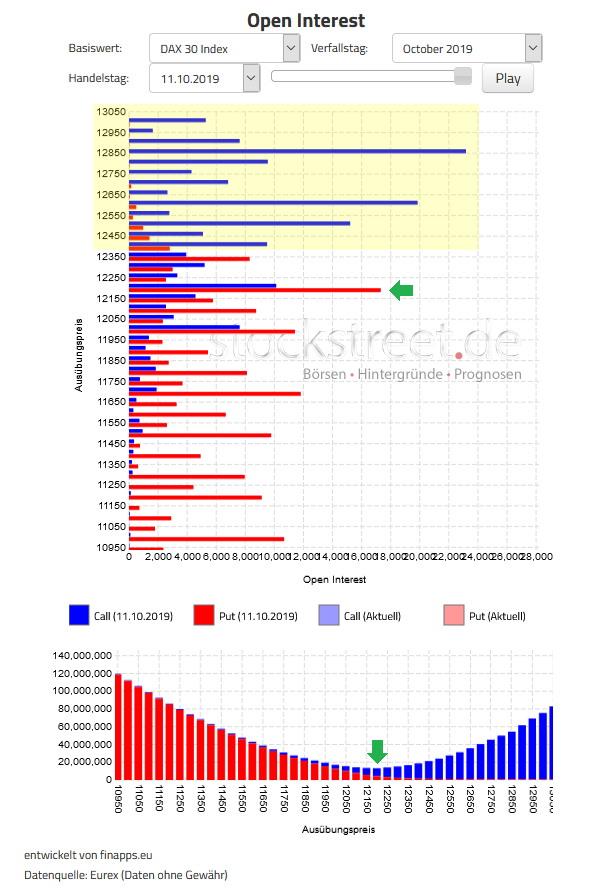

von Torsten EwertSehr verehrte Leserinnen und Leser, nach der jüngsten Stärke des DAX stellt sich für kurzfristige DAX-Trader natürlich die Frage, ob diese Stärke auch bis zum (kleinen) Verfallstag am Freitag dieser Woche anhält. Möglich ist das – es gibt jedoch ein deutliches „Aber“… Gelingt dem DAX der Ausbruch nach oben Warum das so ist, zeigen die folgende Verfallstagsgrafik sowie der aktuelle DAX-Chart (siehe unten):

Ab 12.400 Punkten, also knapp unterhalb des aktuellen Kursniveaus des DAX beginnt die Zone, in der fast nur noch Call-Positionen (blaue Balken) liegen (gelber Bereich). Da die Stillhalter natürlich daran interessiert sind, diese Positionen nicht ins Geld laufen zu lassen, werden sie versuchen, den DAX bis Freitag möglichst unterhalb dieser Zone zu halten bzw. zu drücken. Unterstützung erhalten sie dabei von der Charttechnik, denn bei 12.500 Punkten liegt das Dreifachhoch vom September/Oktober, das durch den Vorstoß vom Freitag und den heutigen Rückfall nochmals verstärkt wurde (siehe folgender Chart). Was „nach unten“ zu erwarten ist Nach unten beginnt laut der obigen Verfallstagsgrafik die bearishe Zone spätestens bei 12.000 Punkten, da ab dort kaum noch Call-, dafür aber mehr und mehr Put-Positionen (rote Balken) liegen. Die größte Put-Position liegt allerdings aktuell bei 12.200 Punkten (siehe Pfeil im oberen Teil der Verfallstagsgrafik). Bei 12.200 Punkten liegt aber auch das theoretische Abrechnungs-Optimum aus Sicht aller Stillhalter, wie die Max-Pain-(Schüssel-)Kurve im unteren Teil der Verfallstagsgrafik zeigt (siehe Pfeil). Diese Marke ist damit zugleich die perfekte Zielmarke zum Verfallstag. Das Chartbild passt perfekt zur Verfallstagspositionierung Das gilt auch aus charttechnischer Sicht, wie der folgende Chart zeigt:

Der DAX fiel bereits heute wieder deutlich von dem am Freitag erreichten neuen Zwischenhoch zurück (siehe roter Pfeil). Wenn damit die Aufwärtswelle seit dem Zwischentief Anfang Oktober bereits beendet ist, dann läge das „Normal-Kursziel“ der sich anschließenden Korrektur beim 50%-Fibonacci-Niveau bei 12.195 Punkten – und damit fast genau beim optimalen Verfallstags-Kursziel. Da sich dort auch eine Kurslücke (graues Rechteck) befindet, die noch geschlossen werden könnte, wird dieses Niveau für die Bären noch attraktiver und das Kursziel weiter verstärkt. An dieser Stelle noch ein Hinweis für Charttheoretiker: Die Inselumkehr, die man in den Kursbewegungen des DAX seit Anfang Oktober erkennen kann (blaue Ellipse) ist bedeutungslos. Zum einen ist ihre Lage innerhalb einer kurzfristigen Korrekturbewegung eher untypisch und damit wäre ihre Kurszielindikation auch relativ unzuverlässig. Zum anderen hat sie aber dieses Kursziel (das Zwischenhoch vom 1. Oktober) am Freitag schon erreicht, womit sie ohnehin erledigt ist. Warum die Symmetrie durchbrochen werden sollte Und ebenfalls aus (allgemeinen) charttheoretischen Erwägungen muss man einen „einfachen“ Kursrückgang bis 12.200 mit einer gewissen Skepsis betrachten. Zumindest ist danach kein sofortiger Wiederanstieg zu erwarten, wie ihn die hellblau gestrichelten Prognoselinien skizzieren. In diesem Fall käme es zu einer Formation, die Ähnlichkeit mit einer inversen SKS (Schulter-Kopf-Schulter-Formation) hätte. Eine solche SKS-ähnliche Formation gab es aber schon im August. Und es ist erfahrungsgemäß äußerst ungewöhnlich, dass zwei nahezu identische Formationen unmittelbar aufeinander folgen und das auch noch in einem derart kurzen Zeitabstand. Die perfekte Variante für Stillhalter und Bullen Wenn der DAX also tatsächlich bis 12.200 Punkte zurückfällt, sollte danach die „drohende“ Symmetrie gebrochen werden – entweder durch einen weiteren Rückfall an die grüne Aufwärtstrendlinie (wodurch der Aufwärtstrend bestätigt werden könnte, was natürlich ebenfalls bullish wäre) oder durch eine Seitwärtsbewegung oberhalb von 12.200 Punkten in Richtung dieser grünen Trendlinie. Sofern der Anstieg vom Freitag nicht nur ein Strohfeuer, sondern ein Neuerwachen der Kräfte der Bullen gewesen ist, könnte eine solche Seitwärtsbewegung auch dicht unterhalb der 12.500-Punkte-Marke zustande kommen, z.B. indem der DAX auf der rot gestrichelten Abwärtslinie entlangtänzelt (wie er es heute schon getan hat). Dann könnte der DAX einerseits zum Verfallstermin am Freitagmittag unterhalb von 12.400 Punkten stehen (womit die Stillhalter sicherlich leben können), andererseits behielten die Bullen Fühlung zur 12.500-Punkte-Marke und bewahrten sich damit ihre Chancen auf einen Ausbruch nach oben. Das wäre also die perfekte Variante für die Stillhalter und die Bullen. Warum ein Ausbruch nach oben unwahrscheinlich ist Relativ unwahrscheinlich erscheint diesmal allerdings das bullishe Überraschungsszenario eines dynamischen Ausbruchs über 12.500 Punkte bis zum Verfallstermin. Da dicht oberhalb der roten Widerstandszone weitere starke Widerstände – inklusive des Jahreshochs – liegen (siehe dicke rote Linien), dürften die Chancen der Bullen auf einen Ausbruch begrenzt sein. Den Stillhaltern sollte es an diesen Linien relativ leichtfallen, die Kurse wieder zu drücken. Wenn sie dabei einen Fehlausbruch zustande bringen, wäre dies ein klar negatives Signal, das die Bären zu weiteren Attacken motivieren sollte. Im Falle eines Ausbruchs nach oben könnte es also recht volatil bis zum Verfallstag zugehen. Das Zünglein an der Waage? Das Zünglein an der Waage könnten die fundamentale Lage werden. Dabei sind weniger die Konjunkturdaten (Dienstag: ZEW-Konjunkturerwartungen, Freitag: BIP China 3. Quartal) entscheidend, sondern vermutlich eher die Unternehmenszahlen: Die Quartalsberichtssaison nimmt ab dieser Woche zumindest in den USA schon einmal Fahrt auf und je nach den Ergebnissen könnte es Ausschläge in die eine oder andere Richtung geben. Ein gewisses (positives) Überraschungsmoment könnte auch der EU-Gipfel am Donnerstag/Freitag auslösen, bei dem es unter anderem um den Brexit geht, wozu es dem Vernehmen nach doch noch eine Chance auf einen Deal geben soll, wie nach einem Gespräch der Regierungschefs von Großbritannien und Irland verlautete. Für Trader könnte diese Verfallstagswoche also ziemlich hektisch werden… Mit besten Grüßen Ihr Torsten Ewert

|