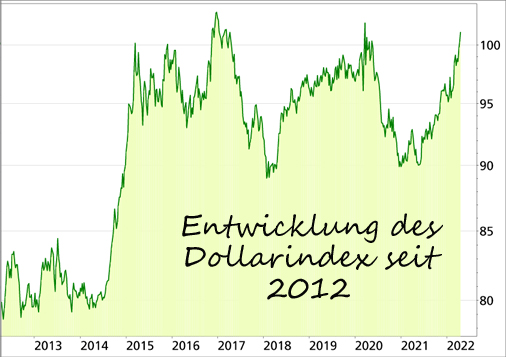

Es geht mehr um eine Dollar-Stärke als um eine Euro-Schwäche... Liebe Leserin, lieber Leser, immer öfter erreichen mich seit einiger Zeit Fragen, wie stark denn der Euro noch abwertet und ob nicht eine neue Euro-Krise drohe. Anlass für diese Fragen ist wohl vor allem der Rückgang des Wechselkurses gegenüber dem US-Dollar; EUR/USD ist in dieser Woche auf das tiefste Niveau seit dem Corona-Crash im März 2020 gefallen. Zur charttechnischen Entwicklung kommt die Sorge, dass der Ukraine-Krieg und seine Folgen die europäische Wirtschaft besonders hart treffen, härter jedenfalls als die der anderen beiden großen Wirtschafts-Regionen USA/Nordamerika und China/Ostasien. Das ist richtig, allerdings teile ich nicht die Befürchtung, dass es deswegen zu einer neuen Euro-Krise kommen könnte – jedenfalls nicht in nächster Zeit. Der Kursrückgang des Euro zum US-Dollar ist weniger auf eine allgemeine Euro-Schwäche zurückzuführen, sondern mehr auf die Stärke des Dollars. Besser als an einzelnen Wechselkursen, die ja immer von spezifischen Entwicklungen beeinflusst werden, lässt sich die Dollar-Stärke z.B. am so genannten Dollar-Index messen. Dieser ist erstmals seit dem 2. Quartal 2020 wieder über die Marke von 100 Punkte gestiegen:

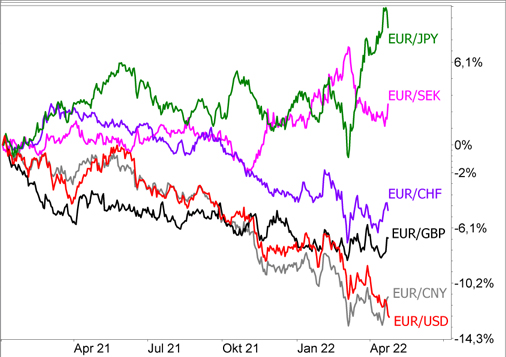

Der Dollar-Index gibt die Kursentwicklung des "Greenbacks", wie der US-Dollar auch genannt wird, gegenüber den Währungen von sechs der wichtigsten Handelspartner der USA wieder. Der Euro allein macht 57% des Index aus, der Rest entfällt auf den Yen (14%), das Pfund (12%), den Kanada-Dollar (9%), die Schweden-Krone (4%) und den Franken (4%). Keine allgemeine Schwäche des Euro Dass der Kursrückgang von EUR/USD spezifische Gründe hat und nicht auf eine allgemeine Schwäche des Euro zurückzuführen ist, zeigt auch der folgende Vergleichs-Chart:

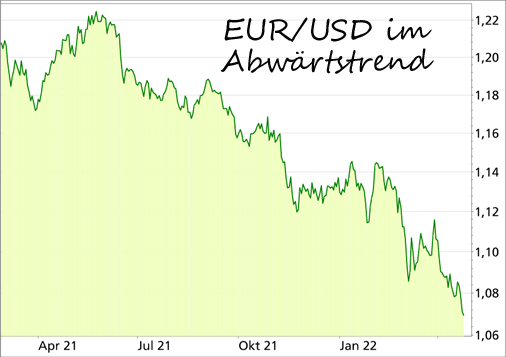

Während der Euro gegenüber dem US-Dollar seit Anfang 2021 um 12 Prozent nachgab, betrug der Wertverlust gegenüber dem Franken (CHF) und dem Pfund (GBP) nur etwa 5 Prozent. Der Wechselkurs gegenüber dem Yen (JPY) legte sogar zu. Auch gegenüber kleineren Währungen wie der Schwedischen (SEK) und der Norwegischen Krone (NOK), dem Polnischen Zloty (PLN) oder dem Australischen (AUD) und dem Neuseeländischen Dollar (NZD) konnte sich der Euro besser behaupten als gegenüber dem US-Dollar. Für den Kursrückgang von EUR/USD ist das Auseinanderlaufen der Konjunktur-Entwicklung und der Zins-Entwicklung in beiden Regionen verantwortlich. Mit anderen Worten: Die Konjunktur ist trotz aller negativen Einflüsse in den USA stärker als in der Eurozone. Dabei kann die US-Wirtschaft einmal mehr davon profitieren, dass sie wegen ihrer Größe und der großen Bedeutung des privaten Konsums relativ unabhängig ist von negativen externen Einflüssen. Unabhängiger jedenfalls als die europäische und insbesondere die deutsche Wirtschaft, oder auch als kleinere Industrieländer. Zwar wird sich auch die US-Konjunktur nicht zuletzt wegen der hohen Inflation abschwächen, aber sie bleibt unter dem Strich robuster. Die Wachstums-Differenz zu wichtigen Handelspartnern wie Europa nimmt dadurch zu. Die US-Notenbank erhöht den Leitzins energisch Die relative Stärke der Konjunktur erlaubt der US-Notenbank FED die hohe Inflation energischer mit Zinserhöhungen zu bekämpfen als dies bei der Europäischen Zentralbank gar der Fall ist. Die FED erhöht daher deutlich schneller als die Europäische Zentralbank den Leitzins. Dadurch wächst der Zinsvorteil des Dollars gegenüber dem Euro. Die Entwicklung der Wachstums- und der Zins-Differenz spricht für den Dollar und gegen den Euro, und das nicht erst seit dem Ukraine-Krieg. EUR/USD befindet sich spätestens seit September 2021 im Abwärtstrend.

Zuletzt hat sich dieser noch verstärkt, weil die negativen Folgen des Ukraine-Kriegs für die europäische Wirtschaft deutlicher werden und weil die Bereitschaft der US-Notenbank zu energischen Zinserhöhungen, um die hohe Inflation zu bekämpfen, immer stärker gewachsen ist. Bei der FED-Sitzung in der nächsten Woche dürfte es eine Anhebung des Leitzinses um 0,50 Prozentpunkte geben. Dass die US-Notenbank den Leitzins schneller als andere Zentralbanken anhebt, ist wie gesagt ein wichtiger Grund für die Dollar-Stärke. Dazu kommt die Funktion des "Greenback" als sicherer Anlagehafen. Denn in unsicheren Zeiten ist der US-Dollar gefragt. Mein Fazit Anleihen aus den USA haben wegen der Aussicht auf steigende Zinsen wieder an relativer Attraktivität gewonnen. Das gilt trotz des Kursrückgangs an der Wall Street auch für US-Aktien, denn die beiden anderen großen Wirtschaftsräume Europa und Ostasien zeigen sich derzeit noch schwächer. Das sorgt am Devisen-Markt für Dollar-Nachfrage und setzt den Dollar unter Aufwertungsdruck, auch gegenüber dem Euro. Diese Entwicklung dürfte durchaus noch anhalten, ist aber nicht mit einer allgemeinen Euro-Schwäche zu verwechseln. Für eine Flucht aus dem Euro gibt es meiner Ansicht nach keinen Grund, zumal wenn man seine Ausgaben auch in Zukunft in Euro tätigen will. Eine Diversifikation im Depot mit Assets, die in Dollar und anderen Währungen gehandelt werden, wie z.B. Edelmetalle und Auslands-Aktien ist dagegen durchaus sinnvoll. Das gilt allerdings immer. In einem aktiven Depot ist es aber durchaus sinnvoll, vom Kursrückgang des Euro gegenüber dem Dollar zu profitieren, z.B. mit Short-Zertifikaten. Daher habe ich auch im mittelfristig ausgerichteten "Lars-Erichsen"-Depot meines Premium-Anlagemagazins "Rendite-Spezialisten" bereits Anfang April ein Short-Hebelzertifikat auf EUR/USD gekauft.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|