Der Indikator, der aus der Reihe tanzt

Der Indikator, der aus der Reihe tanzt

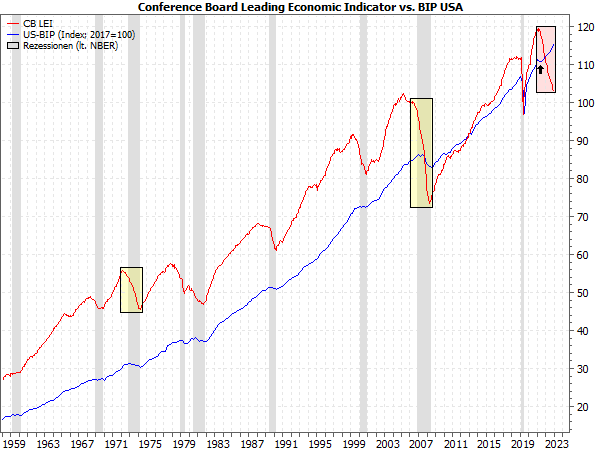

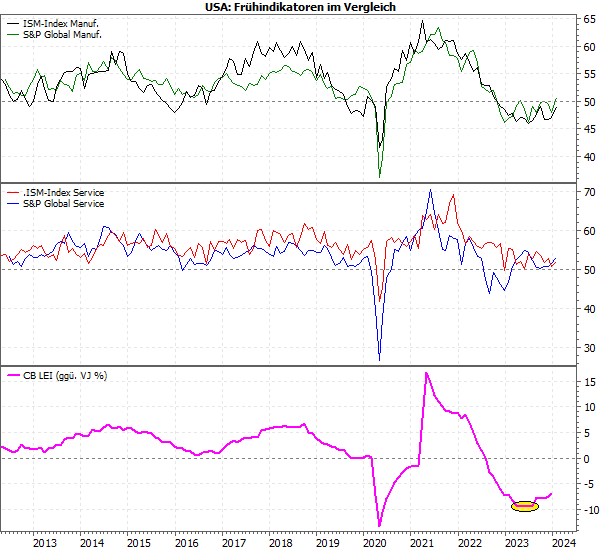

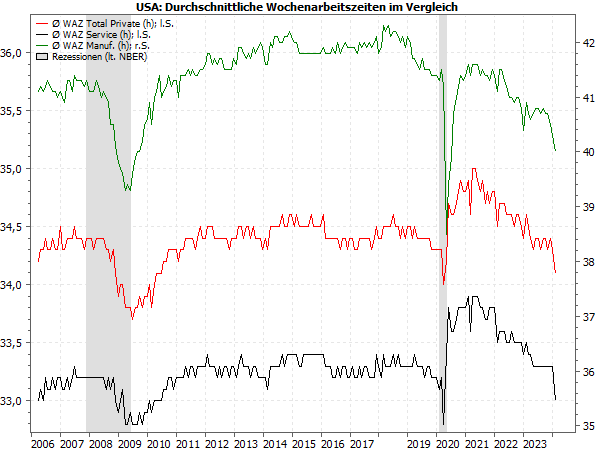

von Torsten Ewert Sehr verehrte Leserinnen und Leser, wer Charts analysiert, weiß: Mit den Indikatoren ist es so eine Sache. Allein ihre Existenz beweist, dass sie ihre Berechtigung haben – ein Indikator, der gar nichts taugt, wäre längst vergessen. Aber kein Indikator ist perfekt; jeder versagt hin und wieder. Das gilt auch für Konjunkturindikatoren. Aber das Versagen dieses Indikators ist schon sehr bemerkenswert. Der übertrifft sie alle! Wenn Sie regelmäßig die Börse-Intern lesen, dann wissen Sie längst, dass auch Konjunkturindikatoren hin und wieder widersprüchliche Signal geben (siehe „Massiv widersprüchliche Konjunkturdaten“), dass sie nicht das anzeigen, was man erwartet (siehe „Was zeigt der ISM-Index eigentlich an?“) oder dass sie die Lage über längere Phasen sogar falsch darstellen (siehe „Was die stark verbesserte Verbraucherstimmung bedeutet“). Aber ein Indikator übertrifft sie derzeit alle – in negativer Hinsicht. Die Rede ist von einem der renommiertesten Konjunkturindikatoren – dem Leading Economic Indicator (LEI) des Conference Board (CB). Dieser tanzt aus der Reihe und zeigt weiterhin unbeirrt eine Rezession in den USA an:  Quellen: MarketMaker mit Daten von BEA, Conference Board, NBER Und was für eine! Im Dezember verzeichnete der Indikator zum 22. Mal in Folge einen Rückgang. Gleich lange bzw. längere Rückgänge gab es bisher nur zwei Mal: während der Rezession infolge des OPEC-Ölembargos 1973-75 und in der Finanzkrise 2007-09. Im Rezessionsmodus Diesmal kam es nur im 1. Halbjahr 2022 zu zwei kleinen Rückgängen des Bruttoinlandsprodukts (BIP), als auch der LEI begann zu fallen (siehe Pfeil). Seitdem steigt das BIP wieder, und eine Schwäche ist derzeit weder beim BIP noch bei anderen Frühindikatoren in Sicht (siehe „Die US-Wirtschaft befindet sich in der besten aller Welten“):  Quellen: MarketMaker mit Daten von ISM, S&P Global, Conference Board, eigene Berechnungen Während der LEI im ersten Chart als Indexvariante dargestellt ist, zeige ich ihn hier in seiner 12-Monats-Veränderungsrate (unterster Chartteil). Im ersten Fall gibt er gut erkennbare Hinweise auf den generellen Wirtschaftsverlauf, wobei die Rückgänge „überzogen“ erscheinen. Das ist aber durchaus erwünscht, um eine konjunkturelle Abkühlung möglichst klar zu erkennen. Im zweiten Fall ist er besser mit den üblichen Frühindikatoren vergleichbar, den Einkaufsmanagerindizes (PMIs) vom ISM und von S&P Global. Dabei ist sein Verlauf glatter als bei den anderen beiden Indikatoren, was eine größere „Klarheit“ suggeriert, die aber trügerisch sein kann, wie man sieht. Allerdings gibt es bei der zweiten Darstellungsvariante des LEI wesentliche Unterschiede zu den PMIs: Anders als bei diesen PMI markiert nicht die 50-Punkte-Marke die Kontraktionsschwelle, sondern die Nulllinie. Außerdem zeigt die Erfahrung der vergangenen Jahrzehnte, dass in dieser Darstellung bei einem Wert von -8 in der Regel eine Rezession vorliegt. Und diesen Wert hat der LEI 2023 mehrfach erreicht (siehe gelbe Ellipse im zweiten Chart). Krise? Welche Krise? Der LEI ist also im Krisenmodus, aber welche Krise? Von einer Wirtschaftskrise sind die USA aktuell wohl weit entfernt. Die Schwäche des LEI hat aber klare Gründe, die in seiner Konstruktion liegen. Er wurde wie der ISM-Index schon vor vielen Jahrzehnten aufgelegt. Damals spielte die Industrie noch die Hauptrolle in der US-Wirtschaft. Auch der ursprüngliche ISM-Index bezog sich nur auf das produzierende Gewerbe (Manufacturing) und wurde erst Ende der 1990er durch eine vergleichbare Umfrage zur Geschäftsaktivität (Business activity) im Service-Sektor ergänzt. Diese wurde später zu einem vergleichbar umfangreichen System von Haupt- und Unterindizes ausgebaut wie beim ISM Manufacturing Index. Beim LEI ist das anders. Er wurde zusammen mit zwei anderen, ergänzenden Indikatoren in den 1960er Jahren vom US-Handelsministerium ins Leben gerufen. Später fand man es politisch unpassend, dass quasi die Regierung Wirtschaftsprognosen erstellt. Daher wurde dieser Bereich 1995 an das Conference Board abgegeben. Der erste Grund: Der fehlende Service-Sektor Dort wurde dann eine Feinabstimmung vorgenommen, aber grundsätzlich blieb die Methodik gleich. Der Indikator setzt sich aus 10 Komponenten zusammen, 7 ökonomischen, die mit einem Gewicht von 36,4 % in die Berechnung eingehen und 3 finanzmarkttechnischen mit einem Gewicht von 63,6 %. Daraus ergeben sich drei Probleme bzw. drei Gründe für die auffallende Schwäche des LEI. Erstens: Von den 7 ökonomischen Komponenten stützen sich 4 auf das verarbeitende Gewerbe (Manufacturing), die zusammen 30 % ausmachen, während aus dem Service-Sektor gar keine Daten verwendet werden. Der Service-Sektor ist aber inzwischen für den Großteil der US-Wirtschaftsleistung (ca. 60 %) verantwortlich. Der produzierende Bereich ist also überrepräsentiert, während der Service-Sektor völlig unberücksichtigt bleibt. Aber auch die Einkaufsmanager-Indizes für das produzierende Gewerbe von ISM und S&P Global lagen bis vor Kurzem bzw. noch am bzw. im Kontraktionsbereich. Es ist also kein Wunder, dass auch der LEI eine Kontraktion/Rezession anzeigt. Der zweite Grund: Die hohe Gewichtung des Finanzmarkts Der zweite Grund ist das hohe Gewicht der Finanzmarkt-Komponenten, insbesondere der Zinsstruktur und der Entwicklung der Geldmenge, die zusammen 60,7 % des LEI ausmachen. Die Zinsstruktur – die Differenz aus lang- und kurzfristigen Zinsen – ist seit dem 2. Halbjahr 2022 negativ. Und die Geldmenge sinkt, weil die Fed ihre Bilanz schrumpft. Das wirkt klar restriktiv, z.B. auf die Konditionen der Kreditfinanzierung. Zumindest den aktuell rezessiven Geldmengen-Faktor kann man einer Sondersituation zuschreiben, da das Quantitative Tightening, also die massive Straffung der Geldpolitik durch die Fed (Zinserhöhungen plus Bilanzabbau) historisch beispiellos ist – ebenso wie die vorangegangen Niedrigzinspolitik sowie die massiven Anleihekäufe (Quantitative Easing). Der dritte Grund: Die rückläufigen Wochenarbeitszeiten Der dritte Grund ist, dass auch die drittgrößte LEI-Komponente, die Wochenarbeitszeit in der Industrie mit allein 19,7 % Gewicht, negativ ist. Das ist erstaunlich, denn der starke Arbeitsmarkt bzw. der Arbeitskräftemangel, der daraus für die Unternehmen resultiert, sollte doch dazu führen, dass die (zu) wenigen Arbeitskräfte tendenziell mehr arbeiten (müssen), um die Arbeit zu erledigen. Doch es gibt eine große generelle Diskrepanz zwischen der Wochenarbeitszeit im produzierenden und im Service-Sektor:  Quellen: MarketMaker mit Daten von BLS, NBER Die Wochenarbeitszeiten im produzierenden Gewerbe sind deutlich höher (40 Stunden/Woche; siehe grüne Kurve) als im Service-Sektor (33 Stunden/Woche; siehe schwarze Kurve). Das liegt vor allem daran, dass es im Service-Sektor mehr (unterbezahlte) Teilzeitstellen gibt. Daher haben viele Berufstätige im Servicebereich zwei oder mehr Jobs. Die gute Arbeitsmarktsituation, inklusive höherer Löhne, führt nun offenbar und verständlicherweise dazu, dass die Service-Beschäftigten weniger arbeiten. Und da im Service-Sektor auch der Großteil aller Arbeitskräfte der USA tätig ist, schlägt dieser Effekt entsprechend stark auf die Gesamtsituation (rote Kurve) durch. Der produzierende Bereich hatte dagegen in den vergangenen Monaten mit sinkenden Auftragseingängen zu kämpfen, worauf Sven Weisenhaus hier immer wieder hingewiesen hat. Hier ist der Rückgang der Arbeitszeit zu einem Gutteil also tatsächlich durch die zurückgehende Produktion, also eine kontraktive/rezessive Tendenz, bedingt. Darum ist der LEI so stark abgestürzt Dadurch liegen die durchschnittlichen Wochenarbeitszeiten inzwischen so niedrig wie während der jüngsten Rezessionen in der Pandemie bzw. der Finanzkrise. Zusammen mit den anderen genannten Komponenten führt das dazu, dass mehr als 80 % der Komponenten des LEI eine Rezession signalisieren. Kein Wunder, dass dieser Index so abstürzt! Über diese Gewichtungen kann man streiten, aber unstrittig ist, dass sich die US-Industrie mindestens in einer Stagnation befindet bzw. bis vor Kurzem befand – die entsprechenden PMIs bewegen sich erst jetzt nach oben und liegen zum Teil weiterhin unter der neuralgischen 50-Punkte-Marke. Bei den Dienstleistern sieht es zwar besser aus, aber der Gesamt-PMI für die USA von S&P Global schrammt im 2. Halbjahr 2023 zeitweise ebenfalls nur knapp an der Stagnations-/Rezessionsgrenze entlang. So ganz falsch liegt bzw. lag der LEI also nicht, aber er überzeichnet die Lage sehr stark. Eine Hoffnung bleibt Das sehen selbst Ökonomen so. In einem Handbuch über Konjunkturindikatoren heißt es dazu: „Der Index […] ist auch in zahlreichen Fällen gefallen, ohne dass es in der Wirtschaft eine entsprechende Abkühlung gab. Der LEI-Index kann also auch falsche Anzeichen für eine nahende Rezession geben.“ Das dürfte der oben erwähnten, konstruktionsbedingten „überzogenen“ Reaktion bei einem (möglichen) Abschwung zuzuschreiben sein. Hoffnung macht dagegen die Aussage „Er hat erfahrungsgemäß weit besseren Erfolg darin, das bevorstehende Ende einer Rezession vorauszusagen.“ Denn im Dezember ist er nur noch um 0,1 Punkte gefallen. Da er häufig nachträglich korrigiert wird (weil manche Komponenten zum Veröffentlichungstermin noch nicht vorliegen und daher geschätzt werden), sollte er spätestens im Januar ebenfalls eine Wende anzeigen – wie schon die PMIs von ISM und S&P Global. Dann lägen die US-Frühindikatoren wieder auf einer Linie – und der LEI tanzt nicht mehr ganz so stark aus der Reihe. Mit besten Grüßen Ihr Torsten Ewert

|