Der Markt steuert in eine KI-Blase!

Der Markt steuert in eine KI-Blase!

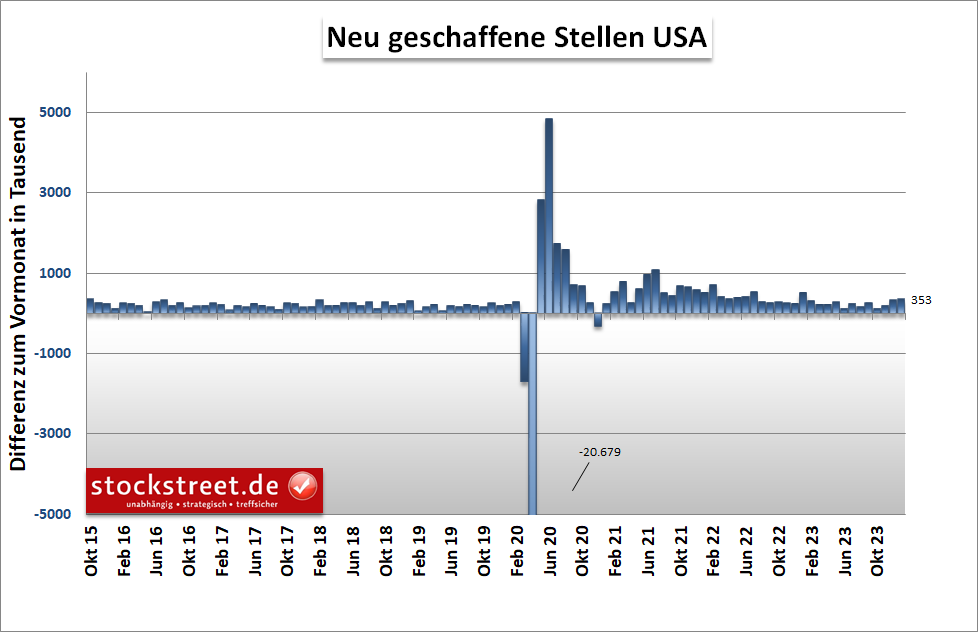

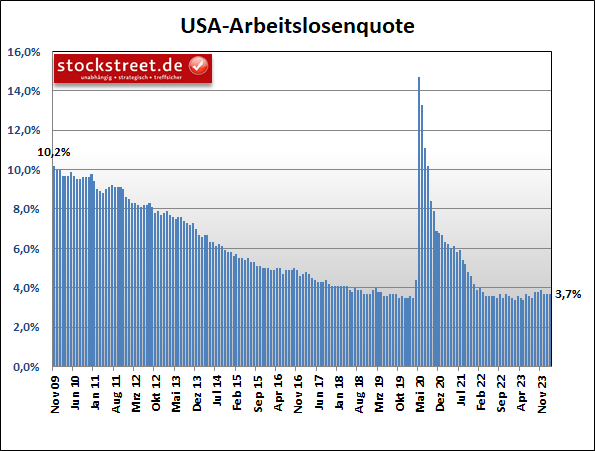

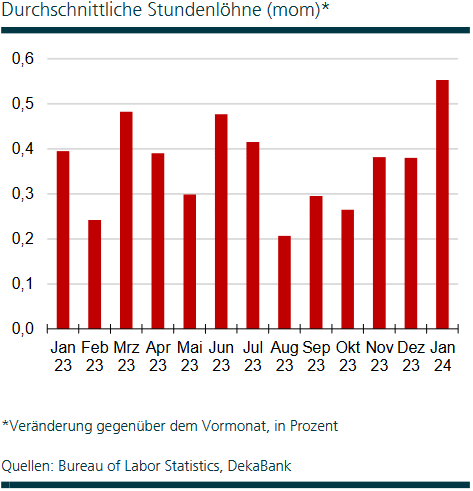

von Sven Weisenhaus Mit dem heutigen US-Arbeitsmarktbericht hat die US-Notenbank (Fed) ein weiteres Argument erhalten, mit ersten Zinssenkungen vorsichtig zu sein und besser noch etwas abzuwarten. Denn der Arbeitsmarkt zeigt weiterhin keinerlei Signale einer Abschwächung – im Gegenteil: Abkühlung am US-Arbeitsmarkt? – Pustekuchen! Das Stellenwachstum legte im Januar sogar noch zu. Die Unternehmen meldeten 353.000 neue Jobs (außerhalb der Landwirtschaft). Experten hatten dagegen im Durchschnitt lediglich mit 180.000 gerechnet. Zudem wurde der Vormonatswert um satte 117.000 Stellen nach oben revidiert. Statt 216.000 wurden im Dezember 333.000 neue Arbeitsplätze gemeldet. Dass auch der Novemberwert um 9.000 (auf 182.000) angehoben wurde, spielt bei derart hohen Zahlen schon fast keine Rolle mehr.  Die getrennt ermittelte Arbeitslosenquote blieb den dritten Monat in Folge auf dem niedrigen Wert von nur 3,7 %, statt wie von Experten erwartet auf 3,8 % zuzulegen.  Das größte Problem an diesem sehr starken Arbeitsmarktbericht besteht für die Fed im hohen Lohnwachstum. Denn die durchschnittlichen Löhne stiegen im Januar um 0,6 % zum Vormonat.  Mit dem Arbeitsmarktbericht mehren sich die Anzeichen dafür, dass die US-Wirtschaft auch im neuen Jahr unbeeindruckt von den historisch schnell gestiegenen und recht hohen Zinsen weiter expandiert. Vor allem durch die höheren Löhne besteht damit allerdings das Risiko, dass dies Konsequenzen für die Preisentwicklung haben wird – die Preise aufgrund einer höheren Nachfrage also steigen und somit neuer Inflationsdruck aufkommt. Die Fed wird daher wahrscheinlich noch mehr Daten abwarten, bis diese signalisieren, dass sich der Arbeitsmarkt abkühlt und die Löhne im Kampf gegen die hohe Inflation keine Gefahr mehr darstellen. Kursverluste wurden erneut schnell aufgeholt Die Anleger haben darin zunächst wieder eine schlechte Nachricht gesehen. Die Aktienindizes in den USA rutschten daher erneut deutlich ab, wie schon nach dem jüngsten Zinsentscheid der US-Notenbank. Doch auch dieses Mal war der Schwächeanfall nur von kurzer Dauer. Die Verluste wurden kurz nach dem offiziellen Handelsstart an der Wall Street wieder aufgeholt. Man gewinnt dadurch mehr und mehr den Eindruck, dass die Anleger einerseits unbeeindruckt weiterhin auf bald sinkende Leitzinsen spekulieren, mit den steigenden Aktienkursen aber andererseits honoriert wird, dass die US-Wirtschaft die Zinserhöhungen einfach wegsteckt. Das Anlegerverhalten macht grundsätzlich Sinn – nur im aktuellen Fall nicht mehr Und aus meiner Sicht würde das auch eigentlich vollkommen Sinn ergeben. Denn eine expandierende Wirtschaft führt regelmäßig auch zu steigenden Unternehmensgewinnen. Und diese sind letztlich entscheidend für die Aktienkursentwicklung. Außerdem liegt der Leitzins mit über 5 % weit oberhalb der aktuellen Inflationsrate. Eine kleine Zinssenkung wäre daher kaum schädlich. Lediglich das Signal, welches davon ausgehen würde, könnte die Inflationserwartungen steigen lassen. Und das würde den Kampf gegen die Inflation behindern, weil steigende Inflationserwartungen auch zu steigender Inflation führen können, wenn die Konsumenten aus Furcht vor zukünftig steigenden Preisen geplante Käufe vorziehen. Aber sowohl die Aussicht auf steigende Unternehmensgewinne als auch die Chance auf sinkende Leitzinsen sprechen für steigende Aktienkurse. Diese machen aus meiner Sicht lediglich aus dem Grund keinen Sinn mehr, weil sie bereits extrem stark zugelegt haben und der Markt daher, wie ich es schon mehrfach geschrieben habe, sowohl charttechnisch massiv überkauft als auch fundamental bereits ambitioniert bewertet ist. Sowohl höhere Gewinne als auch niedrige Zinsen wurden längst mehr als ausreichend eingepreist. Alles was seitdem derzeit zu beobachten ist, kann man nur als Übertreibung bezeichnen. Und dabei deutet vieles darauf hin, dass der Hype um die künstliche Intelligenz (KI) dahintersteckt – was uns aus meiner Sicht geradewegs in eine KI-Blase steuern lässt. Der Markt steuert in eine KI-Blase Und so verwundert es auch nicht, dass der DAX das Spielchen inzwischen nicht mehr mitmacht. Denn in dem deutschen Leitindex ist keines der „Magnificent 7“-Unternehmen enthalten, welche die US-Indizes immer weiter nach oben ziehen. Es ist einfach vollkommen verrückt, wenn die Aktien von NVIDIA binnen nur eines Monats um mehr als 38 % nach oben schießen und damit so viel an Marktkapitalisierung zulegen wie noch kein anderes Unternehmen jemals zuvor, obwohl sich der Unternehmenswert im Jahr zuvor bereits mehr als verdreifacht und damit bereits eine irrational hohe Bewertung erreicht hat (siehe dazu auch „NVIDIA – Die Börse übertreibt schon wieder massiv“).  Und es ist auch vollkommen verrückt, wenn die Aktien von Meta Platforms um mehr als 20 % in die Höhe schießen, nachdem sie zuvor bereits um 354,65 % gestiegen waren, nur weil der Gewinn je Aktie im 4. Quartal 2023 um rund 10 % über den Analystenschätzungen lag (5,33 $ statt erwarteter 4,83 $).  Meta Plattforms hat dadurch an nur einem Tag um fast 184 Milliarden US-Dollar an Börsengewicht zugelegt, obwohl der Gewinn im 4. Quartal 2023 „nur“ um etwas weniger als 10 Milliarden US-Dollar zum Vorjahr gestiegen ist und – was den Kurssprung noch irrationaler erscheinen lässt – nur um rund 1 Milliarde US-Dollar über den Schätzungen lag.

Noch mal zum Mitschreiben: Eine Gewinnüberraschung von rund 1 Milliarde US-Dollar soll einen Anstieg der Marktkapitalisierung um 184 Milliarden US-Dollar rechtfertigen? Fahnenstangenartige Kursanstiege stehen meist am Ende einer Rally Sorry, da bin ich raus! Auch wenn ich auf Kursgewinne und damit Rendite verzichte – an solchen Spekulationen beteilige ich mich nicht. Denn es besteht einfach kein sinnvolles Chance-Risiko-Verhältnis mehr. Jederzeit kann es zu einem starken Rücksetzer kommen. Und je weiter der Markt charttechnisch übertreibt, desto schärfer fällt meist auch die anschließende Korrektur aus. Ein deutliches Warnsignal sind vor diesem Hintergrund auch die fahnenstangenartigen Anstiege, die sich nicht nur bei immer mehr Aktien, sondern auch bei den US-Indizes beobachten lassen. Denn fahnenstangenartige Kursanstiege stehen meist am Ende einer Rally.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|