Sollten Sie den Kurssturz bei der

Bank-Aktie zum Einstieg nutzen? Liebe Leser,

der Abwärtsstrudel beim einst strahlenden deutschen Branchenprimus scheint kein Ende zu nehmen. Inzwischen glänzen nur noch die Bürotürme der Deutschen Bank in Frankfurt – und um die kreisen offenbar die Geier.

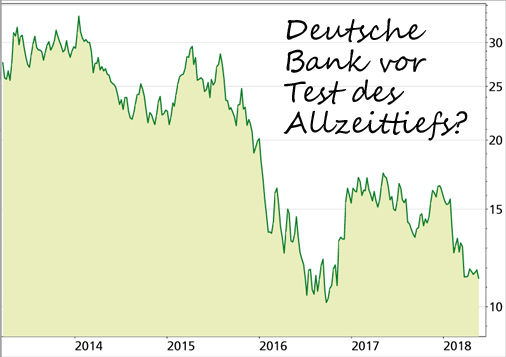

Zu diesen zählen auch die lieben Kollegen, z.B. die von der britischen Barclays Bank. Einen weiteren Kursrutsch auf 8 Euro erwarten deren Analysten bei der Deutschen Bank.

Das wären nochmals Verluste von fast 30% für die Aktie, die in den letzten Jahren sowieso schon stark gebeutelt wurde. Und auch 2018 ist die Deutsche Bank mit einem Verlust von 28% der schwächste deutsche DAX-Wert:

| Kennzahlen: Deutsche Bank | | WKN / ISIN: | 514000 / DE0005140008 | | Marktkapitalisierung: | 23,706 Mrd. EUR | | KGV 2018e / 2019e: | 13,9 / 9,9 | | Dividendenrendite 2018e: | 1,7% |

Das von der Barclays Bank genannte Kursziel würde ein neues Allzeittief

bedeuten. Der bisherige Tiefstkurs von 8,83 Euro stammt von September 2016.

Auch international gibt es aktuell kaum schwächere Aktien: Mit einem Minus von 34% in den letzten 12 Monaten war die Aktie der zweitschlechteste Titel im MSCI Euro Index, der die 123 größten Aktien der Eurozone enthält.

Hedge-Fonds-Manager shortet die Aktie Der bekannte Hedge-Fonds-Manager Steve Eismann zählt bildlich gesprochen ebenfalls zu den erwähnten Geiern, die der Aktie einen weiteren Kurssturz voraussagen.

Seiner Ansicht nach stünde 2019 eine weitere Kapitalerhöhung bevor und der angekündigte Strategiewechsel würde mit einer deutlichen Schrumpfung des Geschäfts einhergehen.

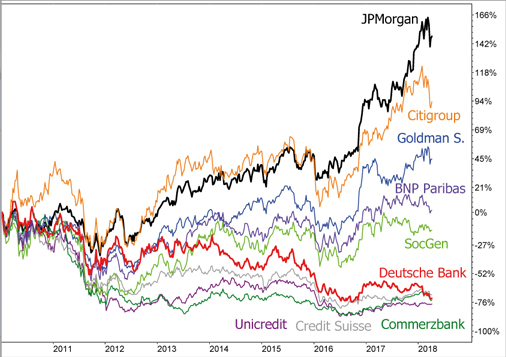

Die Rating-Agenturen Standard & Poor´s, Moody´s und Fitch beobachten die Entwicklung bei der Bank ebenfalls sehr kritisch und stehen bereit, das Kreditrating abzustufen, wenn der neue Vorstand den Umbau nicht zügig umsetzt. Die internationale Konkurrenz ist davon geeilt Seit der Finanzkrise 2008 ist der Börsenwert der Deutschen Bank auf ein Fünftel gefallen. Und anstatt sich zu erholen und wieder alte Höhen in Angriff zu nehmen wie z.B. die US-amerikanische Konkurrenz von JPMorgan, Goldman Sachs und anderen fiel die Aktie seit 2015 nochmals deutlich:

Am besten schnitten in den letzten 8 Jahren die Banken-Aktien aus den USA ab. Selbst die Franzosen BNP Paribas und SocGen entwickelten sich besser als Deutsche Bank oder Commerzbank. Ähnlich schwach präsentierten sich nur die UniCredit und die Credit Suisse.

Aber was sind die Ursachen?

Die Experten der Barclays Bank nennen geringe Renditen, den drohenden Verlust weiterer Marktanteile sowie Zweifel an der strategischen Ausrichtung als Gründe für ihre Skepsis gegenüber der Deutschen Bank. Alle diese Probleme wollte der ehemalige Chef John Cryan beheben, doch es ist ihm offenbar nicht gelungen.

Eine Zeitlang nach seinem Amtsantritt im Juli 2015 machte sich noch Hoffnung breit. Anfangs ging es zwar mit der Aktie weiter nach unten, doch dann gab es eine Erholung. der Kurs verdoppelte sich gegenüber dem Tief von September 2016 fast.

Ein neuer Chef soll es richten Danach ist anscheinend vieles schief gelaufen, bzw. die Sanierung dauerte länger als erhofft. Offenbar waren die Herausforderungen für John Cryan zu groß, denn Deutschlands größte Bank kam seitdem nicht mehr aus den Negativschlagzeilen heraus. Der Vorstand war mehr mit den zahlreichen Rechtsstreitigkeiten beschäftigt als mit dem Blick nach vorne. Ende April gab es dann den nächsten Chefwechsel. Christian Sewing, ein Eigengewächs der Bank, soll es nun richten. Sewing kommt aus dem Privat- und Firmenkunden-Geschäft.

Damit steht die Bank erneut vor einer tiefgreifenden Neuausrichtung, diesmal womöglich wirklich. Erstmals seit vielen Jahren steht kein Investmentbanker an der Spitze des Instituts.

Ein echter Strategiewechsel? Das Investment-Banking sorgt zwar im Moment noch immer für einen großen Teil der Erträge, dafür fallen aber auch die immer wieder kritisierten hohen Boni für die Top-Banker an. Sewing meint es mit dem Neuanfang wirklich ernst, die Frage ist nur, ob er gelingt und wie der Umbau bei den Anlegern ankommt.

Im Investment-Banking wird offenbar kaum ein Stein auf dem anderen gelassen. Die Bank will sich mehr auf Europa konzentrieren und sich teilweise aus den USA und aus Asien zurückziehen bzw. die Geschäfte dort deutlich verkleinern.

Ob am Ende die vielbeschworene „Deutsche Bank mit Weltgeltung“ aus dem Umbau hervorgehen wird, ist zu bezweifeln. Im Moment ist die Bank vor allem mit sich selbst beschäftigt, das ist ein Fehler. Die Konkurrenten werden die Deutsche Bank auch auf dem heimischen Markt nicht in Ruhe lassen.

So plant z.B. Goldman Sachs die Expansion ins Privatkundengeschäft und will auf dem deutschen Markt Sparkonten und Verbraucherkredite anbieten. Die Absicht der US-Großbank gemeinsam mit Amazon eine Kreditkarte zu vertreiben, zeigt, wie tiefgreifend die Veränderungen im Bankengeschäft sind.

Es ist nicht alles schlecht Konnte John Cryan wenigstens noch von einem gewissen Vertrauensvorschuss profitieren, ist der Start von Christian Sewing ungleich schwerer. Zu viele enttäuschte Erwartungen gab es in den letzten Jahren. Der Abgesang auf die Deutsche Bank scheint aber dennoch verfrüht. Hedge-Fonds-Manager wie Eisman folgen ohnehin eigenen Interessen und wollen mit ihren Short-Positionen vor allem Gewinn einfahren. Die von ihm vermutete Kapitalerhöhung ist keineswegs eine ausgemachte Sache.

Die Deutsche Bank hat zwar eine im Branchenvergleich niedrige Profitanbilität, aber die Kernkapitalquote (Tier 1) ist mit 13,4% besser als bei vielen Konkurrenten und auch höher als der Durchschnitt.

Mein Fazit

Es gibt viel Grund zur Kritik an der Deutschen Bank. Ob sich aber der Kurssturz fortsetzt, steht auf einem anderen Blatt. Denn die Aktie ist inzwischen durchaus billig. Aber das war sie den fundamentalen Kennzahlen zufolge vor ein paar Jahren auch schon. Das allein kann kein Kaufgrund sein. Wichtig ist in solchen Fällen die Charttechnik: Meiner Ansicht nach ist der Abwärtstrend weiterhin zu stark und tiefere Kurse sind durchaus möglich. Prinzipiell rate ich dazu, lieber Aktien zu kaufen, die Stärke zeigen als auf einen Turnaround bei gefallenen Engeln zu setzen. Damit wir uns nicht missverstehen: Banken-Aktien sind aktuell durchaus interessant, die Branche sollte in einem ausgewogenen Aktiendepot nicht fehlen. Denn die Zinsen steigen allmählich, vor allem in den USA, und davon profitieren die Banken.

Mein langfristiger Favorit im Bankensektor ist allerdings nicht die Deutsche Bank, sondern JPMorgan. Das habe ich auch an dieser Stelle schon des öfteren erwähnt.

|