Die Angst und die Aktienmärkte

Die Angst und die Aktienmärkte

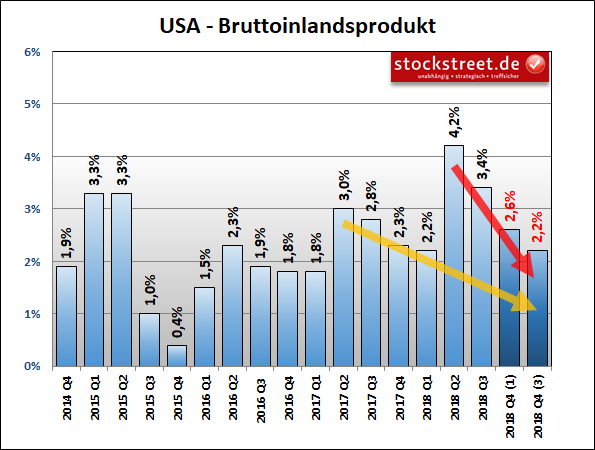

von Torsten EwertSehr verehrte Leserinnen und Leser, Angst ist bekanntlich der Treibstoff, der die Medienmaschinerie am Laufen hält. Das gilt auch und gerade für die Finanzmedien. Furchterregende Schlagzeilen sollen Leser und Anleger anziehen. Das klappt auch ganz gut – aus Sicht der Medien. An der Börse ist Angst jedoch ein schlechter Ratgeber. Ein weiterer Dämpfer für die Bullen? Die aktuell angsteinflößenden Themen können Sie sicherlich schon im Schlaf aufzählen: der Brexit, der Handelsstreit und die dadurch eingetrübten Konjunkturaussichten. In der Vorwoche gab es in dieser Hinsicht erneut einen scheinbaren Dämpfer für die Laune der Bullen: Das Bruttoinlandsprodukt (BIP) der USA stieg im 4. Quartal laut der dritten Schätzung nur noch um 2,2 %, wie am Donnerstag bekanntgegeben wurde. Bei der ersten Schätzung Ende Februar waren es noch 2,6 % (siehe Börse-Intern vom 12.03.2019), und erwartet hatten die Analysten wenigstens einen Wert von 2,4 %. In der folgenden Grafik habe ich beide Werte, also die Werte beider Schätzung nebeneinander eingetragen (dunklere Säulen ganz rechts). Eigentlich gehört dort natürlich nur der jüngste Wert hin, aber so wird die Entwicklung deutlicher.

(Quelle: US. Bureau of Economic Analysis) Man kann nun sehr gut auf vermeintliche oder echte Trends verweisen, die sich aus diesen Werten herauslesen lassen (siehe Pfeile). Und genau das wurde in den Medien auch wieder gemacht – natürlich vor allem, um diverse Warnungen auszusprechen. Auch wenn diese Werte aus Sicht der Märkte inzwischen „uralt“ sind, so gibt es andere, vorlaufende Indikatoren, die eine ähnliche Tendenz zeigen – z.B. die Einkaufsmanagerindizes (siehe Börse-Intern vom 22.03.2019). 10 Jahre voller Angst – und steigender Aktienkurse! Das alles drückt natürlich auf die Stimmung der Anleger. Trotzdem ist keineswegs ausgemacht, dass die Aktienmärkte deswegen fallen. Denn bei genauer Betrachtung gab es in den vergangenen 10 Jahren – seit Start des jüngsten Bullenmarkts Anfang März 2009 – kein Jahr, in dem nicht irgendeine Angst auf den Aktienmärkten lastete (siehe folgender Chart):

2009 befürchtete man natürlich, dass die Finanzkrise der Auftakt zum Zusammenbruch des Finanz- und Wirtschaftssystems sei, ein großer Vermögensverwalter rief damals das „New Normal“ aus – eine neue Normalität geringer Wachstumsraten, niedriger Zinsen und geringer Erträge an den Finanzmärkten. 2010 grassierte die Furcht vor einem „Double Dip“ der US-Wirtschaft, 2011 eskalierte der Haushaltsstreit, der 2013 in einem Government Shutdown gipfelte. Dazwischen grassierte in Europa die Euroschuldenkrise. 2014 mutierte das „New Normal“ zum „New Neutral“ (alle üblichen „Neutralniveaus“ – z.B. für Zinsen, Erträge, Wachstum – sollten sich auf einem niedrigeren Level einpegeln), 2015 erfasste (wieder einmal) die Angst vor einem Einbruch in China die Märkte, 2016 schockte Großbritannien die Welt mit der Brexit-Entscheidung. Die US-Wahlen bzw. der Regierungswechsel in den USA schien ebenfalls eine potenzielle Belastung zu werden (Stichwort „Handelskrieg“), zu dem es dann tatsächlich kam und der vor allem ab 2018 die Märkte in Atem hielt. Genauso wie weiterhin der Brexit und Wachstumsängste – siehe oben. Warum Disziplin an den Börsen so wichtig, aber auch so schwer ist Höchstwahrscheinlich ließe sich eine solche Aufstellung nicht nur für jedes Jahr, sondern für jeden Monat in den vergangenen 10 Jahren machen. Aber trotz allem stiegen die Aktienkurse. Fast scheint es, als hätten all diese Ängste nur bewirkt, dass den Märkten die Euphorie erspart blieb, die üblicherweise zu einem Top führt. Natürlich ist es im Nachhinein leicht und billig, auf eine solche Entwicklung zu verweisen. Es hätte ja schließlich auch ganz anders kommen können. Daher ist der obige Chart eher ein Beleg dafür, warum es für Langfristinvestoren so schwierig ist, diszipliniert zu bleiben. Immerhin kam es in dieser Zeit zu einer Reihe von Korrekturen mehr oder weniger großen Ausmaßes im Zusammenhang mit den entsprechenden bearishen Meldungen und Analysen. Die dürften zwischenzeitlich immer wieder etliche Investoren verschreckt haben, die dann Schwierigkeiten hatten, einen vernünftigen Wiedereinstieg zu finden – schließlich gab es in der gesamten Zeit keine echte „Entwarnung“ für die Konjunktur, wie der Chart oben zeigt. Eine Angst jagte die andere. Und an dieser „Mauer der Angst“ stiegen Aktien in den vergangenen Jahren immer weiter nach oben. 3 wichtige Lehren Egal, wie man als Anleger davon profitiert hat – drei wichtige Lehren kann man aus diesem Beispiel allemal ziehen: Erstens brauchen Aktien offenbar keine Rekordwachstumsraten für eine Rally. Vielmehr profitieren sie von der Lücke, die zwischen der Realität und den Erwartungen klafft. Selbst ein geringes Wachstum, das aber die (niedrigen) Erwartungen übertrifft, ist dennoch eine positive Überraschung und treibt Aktien an. Und je pessimistischer die Ausblicke und Prognosen, umso eher ist dieses „Überraschungsniveau“ erreicht. Oder: Je niedriger die Latte hängt, desto eher springt auch ein Fußkranker darüber. Zweitens misst das eingangs erwähnte BIP, auf das sich vor allem die Ökonomen, aber auch die Massenmedien konzentrieren, etwas ganz anderes als der Aktienmarkt. Aktienkurse reflektieren die Erwartungen von Investoren bezüglich der zukünftigen Gewinne börsennotierter Unternehmen. Das BIP dagegen ist eine mehr oder weniger genaue Schätzung dafür, was in einer Volkswirtschaft innerhalb einer bestimmten Zeit insgesamt erzeugt wird. „Insgesamt“ bedeutet dabei, dass auch der öffentliche und private Sektor berücksichtigt werden. Aktiengesellschaften sind also nur ein Teil dieses „Gesamtpakets“. Es geht immer um die Lücke zwischen Realität und Erwartung Hinzu kommt: Das BIP ist von vornherein vergangenheitsbezogen. Wenn seine Größe halbwegs genau feststeht, ist schon das nächste Quartal vorbei. Die Aktieninvestoren konzentrieren sich dann längst auf die Ergebnisse dieses neuen Quartals (z.B. in der bevorstehenden Berichtssaison, die ab Mitte April in den USA Fahrt aufnimmt) und vor allem auf die Gewinnerwartungen für die darauffolgenden Perioden. Drittens ist die Ökonomie nicht der einzige Treiber für die Aktienkurse, wenn natürlich auch ein ganz wichtiger. Aber (geld-)politische und stimmungstechnische Faktoren spielen ebenfalls eine große Rolle – zumindest zeitweise. Und auch für diese beiden Bereiche gilt das oben Gesagte bezüglich der Lücke zwischen Realität und Erwartung. Die jüngsten Reaktionen auf die Fed-Sitzung im März waren ein eindrucksvolles Beispiel dafür. Und falls es z.B. beim Brexit noch eine halbwegs „vernünftige“ Lösung geben sollte und/oder es doch noch zu einer Einigung im Handelsstreit USA/China kommt (wie am Wochenende einmal mehr hoffnungsvoll in den Medien berichtet), könnten ebenfalls einige (niedrige) Erwartungen übertroffen werden, was weiteres Potenzial für Kurssteigerungen bietet. Darum ist die aktuelle Lage für Aktien vielversprechend Also: Selbst, wenn das Wachstum gering ist, aber keine politischen Risiken drohen und auch keine allzu hohen Erwartungen gehegt werden, ist die Grundlage für steigende Aktienkurse gelegt. Diese Beschreibung entspricht ziemlich gut der aktuellen Lage: Das aktuelle Wachstum in den USA von 2,2 % ist zwar nicht überragend, aber eben doch recht ordentlich – es entspricht nahezu dem Durchschnittswert seit dem Ende der Rezession 2009 (2,3%). Wirtschafts- und Geldpolitik haben zuletzt ihre weiteren Pfade abgesteckt, neue größere Maßnahmen oder Änderungen sind – auch im Hinblick auf den bevorstehenden Präsidentschaftswahlkampf in den USA – vorerst nicht zu erwarten. Und die Erwartungen für die Unternehmensgewinne sind mittlerweile tief im negativen Bereich (siehe Börse-Intern vom 13.03.2019). Hier braucht es also nicht viel für eine positive Überraschung! Wir dürfen daher der beginnenden Quartalsberichtssaison mit einiger Spannung entgegensehen. In den kommenden Wochen könnten zumindest die US-Aktien unter Umständen die verbleibende Zeit der saisonal positiven Hälfte des Börsenjahres noch zu weiteren „überraschenden“ Kursgewinnen nutzen. Lassen Sie sich also – und das schreiben wir bereits seit vielen Jahren – nicht vom Angstgeschrei der Medien ins Bockshorn jagen. Die wollen nur „spielen“, sprich: Geld verdienen… Mit besten Grüßen Ihr Torsten Ewert PS: Dieses positive Szenario nahm zuletzt mit einigen klaren charttechnischen Kaufsignalen schon erste Formen an. Einem dieser Kaufsignale sind wir bei meinen Aktien-Perlen gerade gefolgt. Wenn Sie noch dabei sein wollen, dann sichern Sie sich gleich Ihr kostenloses 30-tägiges Probeabo und lesen Sie meine aktuelle Empfehlung im Online-Archiv.

|