Die blinden Flecke von Anlegern und Analysten

Der DAX zum Januar-Verfallstag

Die blinden Flecke von Anlegern und Analysten

von Torsten EwertSehr verehrte Leserinnen und Leser, In der Vorwoche hatte ich mich mit der Frage beschäftigt, was uns das Jahr 2021 mit auf den Weg gegeben hat. Heute soll es darum gehen, was wir vom neuen Jahr 2021 erwarten können – natürlich aus Sicht der Börsianer. Beliebte Jahresausblicke Solche Ausblicke auf das neue Jahr sind in den Finanzmedien sehr beliebt. Fast überall finden Sie entsprechende Berichte in der einen oder anderen Form. Und diesmal gibt es einen erstaunlichen Konsens – nicht nur zu den Kursprognosen der großen Indizes (dazu später mehr), sondern vor allem zu den Trends, die den Lauf der Finanzmärkte in diesem Jahr bestimmen sollen. Diesen Konsens kann man mit wenigen Sätzen zusammenfassen: Die Wirtschaft und die Unternehmensgewinne werden sich stark erholen, wobei die Zinsen und die Inflation dennoch niedrig bleiben. Die Aktienmärkte werden weiter zulegen, wenn vielleicht auch nicht mehr so dynamisch wie nach dem Corona-Crash 2020. In dem bevorstehenden wirtschaftlichen Aufschwung werden sich zyklische Werte und andere bisherige Corona-Verlierer besser entwickeln als die Technologiewerte, die von den Investoren bislang favorisiert werden. Da diese Nachzügler tendenziell niedriger bewertet sind als Apple, Tesla und Co., also sogenannte Value-Werte sind, soll sich das Value Segment der Aktienmärkte nach Ansicht der meisten Analysten in diesem Jahr besser entwickeln als Growth-Werte. Was machen der Dollar und die Zinsen? Ein weiterer Punkt, den viele Beobachter unisono betonen, ist eine weitere, nachhaltige Schwäche des US-Dollars gegenüber (fast) allen anderen Währungen. Gründe dafür sind die niedrigen Zinsen in den USA, die den bisherigen Zinsvorteil – und damit die Attraktivität – des Dollars seit der Corona-Krise dahinschmelzen ließen. Und weil die Fed mehrfach erklärt hat, die Zinsen auch bei einem stärkeren Anstieg der Inflation (insbesondere über ihr 2%-Ziel) vorerst unverändert zu lassen, sollten zumindest die Leitzinsen aus heutiger Sicht nicht vor Ende 2022 steigen (siehe Börse-Intern vom 17.12.2020). Allerdings besteht, wie oben schon erwähnt, weitgehend Einigkeit, dass die Inflation nicht steigen wird. So lautet zumindest der Konsens unter den Wall-Street-Analysten für die USA. Einige namhafte Investoren und Ökonomen sehen das anders, und auch Sven Weisenhaus hat bereits Mitte August vergangenen Jahres darauf hingewiesen, dass eine steigende Inflation das große Thema für 2021 werden könnte. Inflationäre Sorglosigkeit Diese Sorglosigkeit bezüglich der Inflation bei vielen Beobachtern ist erstaunlich, weil das Erholungsszenario, dass Märkte und Analysten im Blick haben, alle Voraussetzungen für steigende Inflationsraten hat: Durch die wirtschaftliche Erholung, aber mehr noch durch die Lockerungen nach einer „Durchimpfung“ der Bevölkerung, ist ein Nachfrageschub bei bestimmten Waren und Dienstleistungen zu erwarten, der zu einem Teil auch auf einen gewissen Nachholeffekt zurückgehen dürfte. Da dieser Schub in vielen westlichen Ländern (die vielfach in einem vergleichbaren Pandemiestadium sind) synchron entstehen wird, könnte es zu einer Angebotslücke kommen, die preis-, also inflationstreibend wäre. Es sei denn, die Unternehmen bauen ihre bisherigen Kapazitäten so schnell wieder auf und unterbieten sich dann erneut im Preis – diesmal, um zu überleben. Das ist zumindest im stark gebeutelten Dienstleistungssektor denkbar (wo der Kapazitätsaufbau auch schneller geht). Doch unabhängig davon müssen viele Unternehmen bei steigender Nachfrage ihre Lagerbestände wieder aufbauen, die sie in der Krise reduziert haben, um Liquidität zu schaffen und ihre Kapitalbindung zu reduzieren. Das betrifft aber vor allem Rohstoff- und Industrieunternehmen. Zumindest letztere leiden inzwischen nicht mehr so stark unter der Krise, sondern sind jetzt schon gut ausgelastet. Sie können auch ihre Kapazitäten nicht so schnell ausweiten, wenn es zu dem erwarteten Nachfrageschub kommt. Zumindest für eine Zeitlang dürfte es dann zu steigenden Preisen kommen. Davon sind dann auch die Rohstoffe betroffen, die am Anfang der Wertschöpfungs- und Preiskette stehen. Investitionsprogramme als Preistreiber Ein weiterer preistreibender Faktor sind die möglichen Infrastruktur- und Investitionsprogramme, die durch die Mehrheit der Demokraten im US-Kongress nun leichter durchsetzbar und damit wahrscheinlicher geworden sind. Sie werden über Schulden finanziert und führen damit tendenziell zu einer höheren Geldmenge – vor allem, solange die Fed weiterhin Staatsanleihen kauft. Und die Fed und die anderen großen Zentralbanken haben klargemacht, dass ihre Geldpolitik auch trotz steigender Inflation vorerst expansiv bleibt. Eine Begrenzung der Inflation durch Fed und Co. ist also so bald nicht zu erwarten. Die spannende Frage für 2021 ist also, wie sich unter diesen Bedingungen die Zinsen entwickeln werden. Am kurzfristigen Ende (das hauptsächlich die Zentralbanken beeinflussen) sollte sich wenig tun. Aber die langfristigen Zinsen könnten steigen, weil die wirtschaftliche Erholung neue Investitionen erfordert, die finanziert werden müssen. Eine steigende Kreditnachfrage dürften aber die Banken nur zu gerne zu einer Erhöhung der Zinsen nutzen – schließlich leiden sie lange genug unter der Niedrig-, Null- und Negativzinspolitik der Zentralbanken. Negativszenarien „Double Dip“ und Inflation Aber eine steigende Inflation und ein Zinsanstieg, der von den Zentralbanken nicht bekämpft wird, kann die Konjunkturerholung früher als erwartet beenden. Vermutlich geschieht das noch nicht in diesem Jahr, aber wenn z.B. ein „Double-Dip“ (ein weiterer, schneller Konjunktureinbruch nach 2020) absehbar wird – z.B. für 2022 – könnten zumindest die Aktienmärkte schon in diesem Jahr leiden. Schließlich nehmen die Börsen wirtschaftliche Entwicklungen 6 bis 9 Monate vorweg. Durch das Inflationsszenario könnten auch andere der eingangs genannten Konsensmeinungen rasch Makulatur werden: Wenn z.B. in den USA die Zinsen stärker als erwartet steigen, wird der Dollar wieder attraktiver. Anleger, die auf einen fallenden Dollar gesetzt haben – um z.B. „billig“ in überteuerte US-Aktien zu investieren – könnten dann ihr Kapital aus dem Aktienmarkt abziehen, und das womöglich schlagartig. Und ein starker Dollar würde für den Rest der Welt Importe aus dem Dollarraum verteuern. Das beträfe vor allem Rohstoffe. Das Inflationsproblem würde sich dadurch in Regionen verschärfen, die auf Rohstoffimporte angewiesen sind. Dazu gehört neben Europa vor allem Japan, für das derzeit viele Analysten ein starkes Aktienjahr 2021 in Aussicht stellen. Der blinde Fleck des 2021er Szenarios Die so eingängige Konsensmeinung hat also einen riesengroßen blinden Fleck. Und bekanntlich geht die Börse den Weg des größten Schmerzes und steuert oft genau die Punkte an, welche die Börsianer nicht auf dem Schirm haben. Unter diesem Blickwinkel betrachten wir jetzt die Prognosen für den DAX:

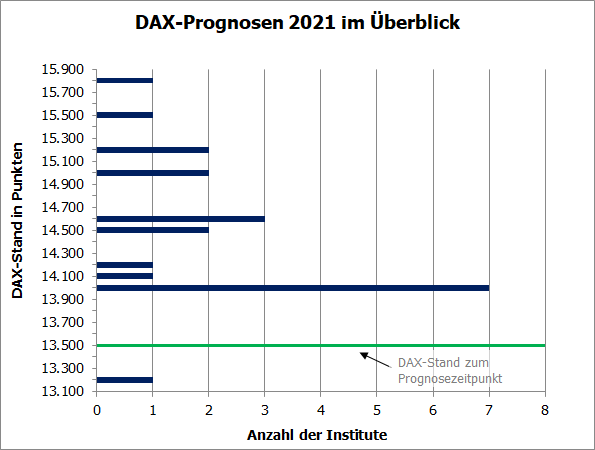

Quellen: FAZ, eigene Darstellung Diese Prognosen wurden ca. Mitte Dezember bei einem DAX-Stand von ca. 13.500 Punkten abgegeben (siehe grüne Linie). Inzwischen steht der DAX bei mehr als 14.000 Punkten, also schon über dem Wert, den die meisten Analysten als Kursziel ausgegeben haben. Der blinde Fleck der DAX-Prognosen Dennoch: Abgesehen von einem einzigen Analysten rechnen alle Befragten mit einem steigenden DAX, wobei selbst 15.000 oder 16.000 Punkte offenbar vorstellbar sind. Keine Frage, möglich ist es, dass der DAX um 11 oder 18 Prozent steigt, wenn die Konjunktur in diesem Jahr brummt. Aber der blinde Fleck fast aller Analysten liegt auf der Unterseite: Die Mehrheit erwartet weder stagnierende noch gar fallende Kurse. Und da wir bei Stockstreet diese Kursprognosen seit 2010 verfolgen, wissen wir: Nur in den seltensten Fällen erfüllt Miss Börse die Wünsche der Analysten und lässt die Kurse im Bereich der Konsensmeinung landen. Oft genug überzieht sie kräftig – manchmal ins Positive, häufig aber ins Negative. Die einhelligen Meinungen der Analysten und Kursprognostiker zu den Szenarien und Kursverläufen für 2021 sollten Ihnen also eine Warnung sein: Achten Sie aufmerksam auf Anzeichen, dass Konjunktur und Aktienkurse von den Wunschvorstellungen abweichen. Und legen Sie sich rechtzeitig Alternativen für diese Fälle zurecht, um Ihr Depot und Ihr Vermögen zu schützen. In diesem Sinn wünsche ich Ihnen viel Erfolg für das bevorstehende Börsenjahr 2021! Mit besten Grüßen Ihr Torsten Ewert

Der DAX zum Januar-Verfallstag

von Torsten EwertUnseren üblichen Blick auf den DAX zum ersten (kleinen) Verfallstag im Januar am Freitag dieser Woche können wir diesmal recht kurz und knapp halten. Die aktuelle Konstellation ist recht eindeutig. Die aktuelle Verfallstagspositionierung Der Blick auf das Verfallstagsdiagramm zeigt es:

Beim derzeitigen Stand von rund 13.950 Punkten (siehe grüne Pfeile) ist der DAX knapp unter die große Call-Position (blaue Balken) bei der runden 14.000er Marke gerutscht, die damit vorerst wieder aus dem Geld liegt. Die Stillhalter dürften daran interessiert sein, dass dies so bleibt. Mehr noch: Auch die größte Call-Position der aktuellen Positionierungen bei 13.800 Punkten ist nun wieder in greifbarer Nähe! Die Stillhalter dürften versucht sein, auch diese Position aus dem Geld zu ziehen. Und ihre Chancen dazu stehen gut (siehe folgender Chart).

Ein eindeutiges Kursziel und zwei Alternativen Denn bei knapp 13.800 Punkten liegt das alte Allzeithoch des DAX von Mitte Februar 2020 (13.795,24 Punkte). Es wäre also nur „natürlich“, wenn der DAX bis dahin zurücksetzt, dann wieder steigt und dadurch den Ausbruch bestätigt. Die Bären dürften genau auf dieses Szenario traden, die Bullen werden dem wenig entgegensetzen wollen, sondern könnten diese Atempause nutzen, um neue Kräfte zu tanken. Die 13.800-Punkte-Marke, die heute schon getestet wurde, ist also auch zum Verfallstag das klare Kursziel des DAX! Sofern es wider Erwarten zu einem Fehlausbruch am alten Allzeithoch kommt, also der Kurs nachhaltig unter 13.800 Punkte zurückfällt, hätten die Stillhalter auch die Chance, den DAX bis auf den theoretisch günstigsten Abrechnungskurs nach der Max-Pain-Kurve (siehe unterer Teil im Verfallstagsdiagramm) bei 13.600 Punkten zu treiben. Das ist aber vorerst nur das unwahrscheinlichere Szenario. Der Vollständigkeit halber hier nur der übliche Hinweis, dass bei einem vorherigen erneuten Anstieg des DAX die Kurse wieder klar in den bullishen Bereich der aktuellen Verfallstagskonstellation steigen. Das würde stärkere Absicherungsmaßnahmen der Stillhalter erfordern, die den DAX-Kurs weiter nach oben treiben würden. Insbesondere bei einem DAX-Stand oberhalb von 14.000 Punkten wird dieses dritte Szenario wieder wahrscheinlicher und kann durchaus zu einem weiteren dynamischen Anstieg des DAX führen – zumindest bis zum Verfallstag am Freitag.

|