Die Fed wird die Märkte bald auf einen Entzug vorbereiten

Die Fed wird die Märkte bald auf einen Entzug vorbereiten

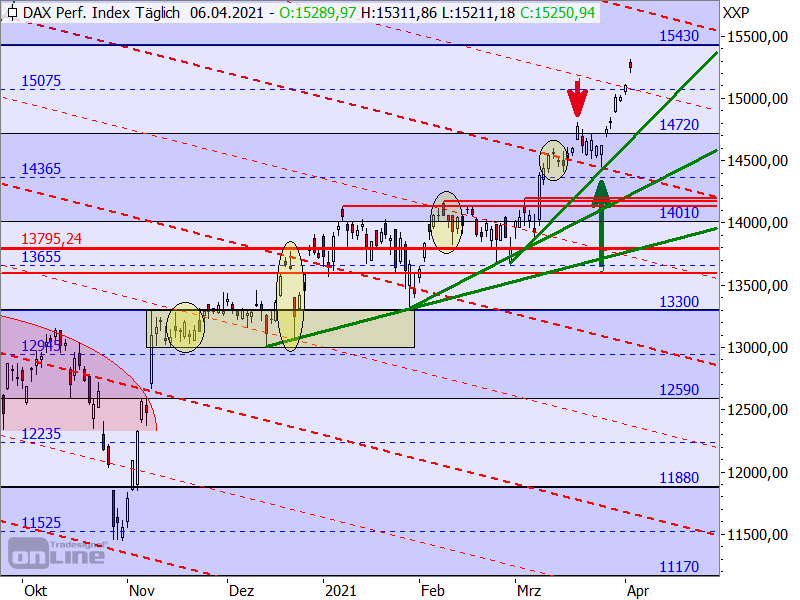

von Sven WeisenhausDer DAX ist nach dem verlängerten Osterwochenende mit einem neuen Rekord in die verkürzte Börsenwoche gestartet. Der Kreuzwiderstand aus der Mittellinie bei 15.075 Punkten und der Konsolidierungslinie konnte recht mühelos übersprungen werden. Und damit setzte sich die Kursrally fort, die auch schon vor Ostern zu beobachten war.

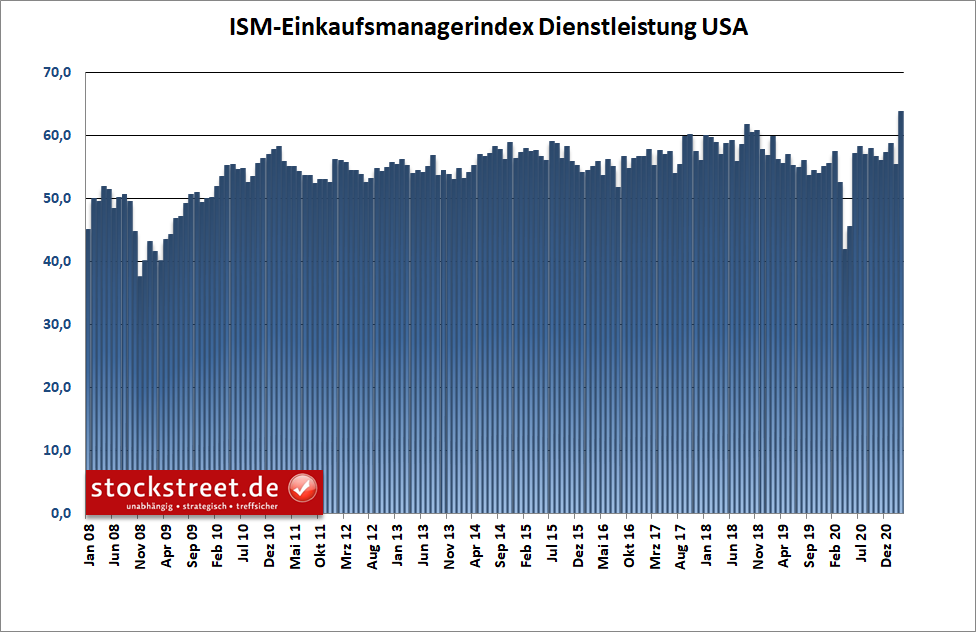

Bei der vorangegangenen DAX-Analyse vom 24. März war noch zu lesen, dass es an der Rechteckgrenze bei 14.720 Punkten zu einem Rücksetzer gekommen war (siehe roter Pfeil im Chart). Doch damit setzte der deutsche Leitindex lediglich an die zuvor gebrochene Konsolidierungslinie zurück (grüner Pfeil) und nahm dann die dynamische Aufwärtsbewegung wieder auf. Mit dieser zeichnet sich inzwischen eine klare Beschleunigung des Aufwärtstrends ab (grüne Linien). US-Wirtschaft läuft heiß Und dafür gibt es durchaus gute Gründe. So kam der heutige Kursanstieg nicht überraschend. Denn an den US-Märkten wurde am Ostermontag gehandelt. Und dort war es bereits zu Kursanstiegen gekommen, die der DAX heute lediglich nachvollzogen hat. Dabei wurde die freundliche Stimmung durch sehr gute Konjunkturdaten befeuert: Während hierzulande die Wirtschaft noch immer zweigeteilt ist, weil die Industrie boomt, während der Dienstleistungsbereich noch unter den Corona-Maßnahmen leidet, herrscht in den USA in beiden Wirtschaftsbereichen extremer Optimismus. Der gestern für den Monat März veröffentlichte Einkaufsmanagerindex vom Institute for Supply Management (ISM) für den Service-Sektor der USA machte einen enormen Sprung auf 63,7 Punkte, von zuvor 55,3.

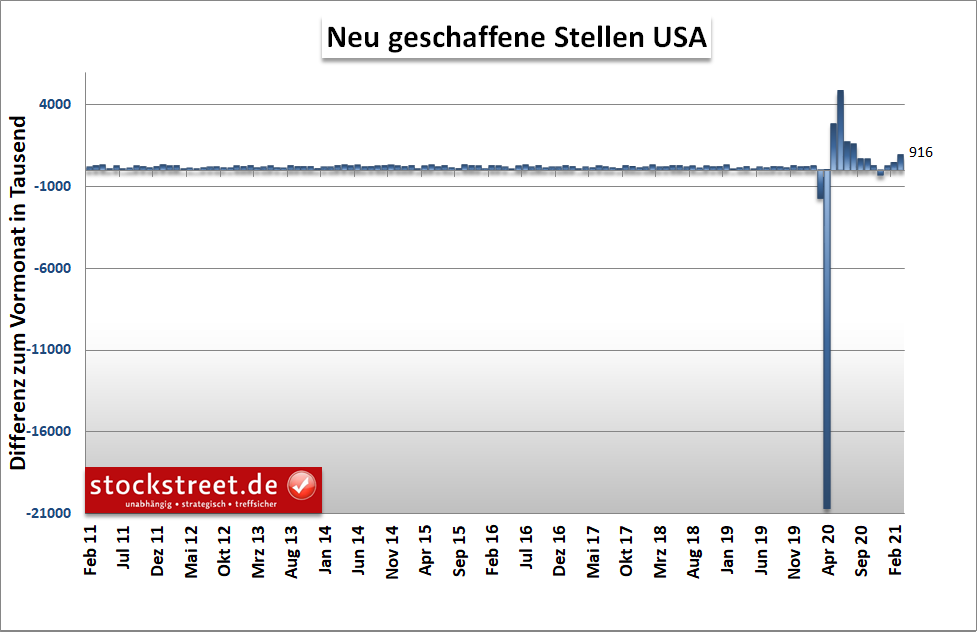

Und er lag damit nicht nur über den Erwartungen, sondern sogar auf einem historischen Hoch. Noch nie seit Beginn der Datenerhebung im Jahr 1997 stand dieser Stimmungs- und Frühindikator auf einem derart hohen Niveau. Und das Ende der Fahnenstange scheint noch nicht erreicht. Denn der Indexanstieg wurde von allen Teilbereichen getragen. So machte nicht nur der Teilindex der Geschäftsaktivität einen kräftigen Sprung nach oben (von 55,5 auf 69,4), sondern auch der für die Auftragseingänge zog mächtig an (von 51,9 auf 67,2). Und um die zunehmenden Aufträge abzuarbeiten, braucht es natürlich auch Personal. Der Teilindex für die Beschäftigung stieg zwar nicht ganz so stark, aber immerhin von 52,7 auf 57,2. Erholung auf dem US-Arbeitsmarkt nimmt Fahrt auf Zuvor hatten am Karfreitag bereits die US-Arbeitsmarktdaten einen zunehmenden Personalbedarf bestätigt und ebenfalls deutlich positiv überrascht. Laut den offiziellen Daten der US-Regierung entstanden im März 916.000 Jobs (außerhalb der Landwirtschaft). Erwartet worden waren „nur“ 647.000, was aber auch schon ein extrem hoher Stellenzuwachs gewesen wäre. Zudem wurde der Wert für Februar von 379.000 auf 468.000 kräftig nach oben revidiert. Und auch der Januar-Wert wurde nach oben geschraubt, von 166.000 auf 233.000.

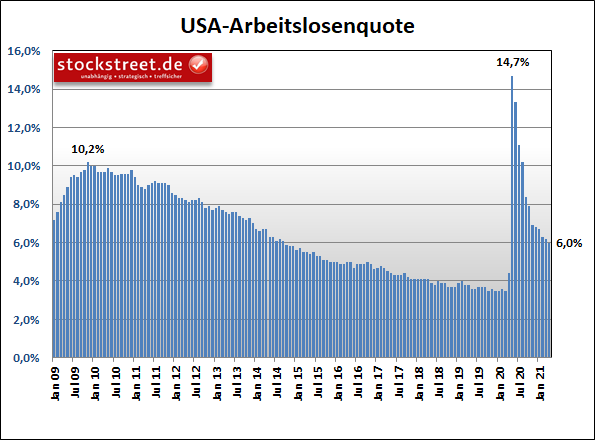

Die Arbeitslosenquote ging von 6,2 % auf 6,0 % weiter zurück.

Es ist schön zu sehen, dass der Plan der US-Regierung und der US-Notenbank inzwischen in zunehmendem Maße aufgeht. Doch angesichts des Tempos, welches dabei inzwischen an den Tag gelegt wird, ist es kein Wunder, dass sich die mahnenden Stimmen mehren, die vor einem Heißlaufen oder gar einer Überhitzung der US-Wirtschaft warnen. 4 Billionen Dollar für die Infrastruktur Zumal US-Präsident Joe Biden sein Infrastruktur-Paket vorantreibt. Er gab dazu am Mittwoch vergangener Woche Details bekannt. Demnach sind von zunächst 2,3 Billionen Dollar unter anderem 621 Milliarden Dollar für Straßen, Brücken, Autobahnen und Häfen vorgesehen. Und mit einer Investition von 174 Milliarden Dollar soll bis 2030 ein landesweites Ladenetzwerk für Elektrofahr-zeuge aufgebaut werden. Mit einem zweiten (Teil-)Paket soll dann im April eine bessere Versorgung von älteren Bürgern und Menschen mit Behinderungen sichergestellt werden. Insgesamt sind damit etwa 4 Billionen Dollar veranschlagt. Angesichts einer aktuellen US-Verschuldung von rund 20 Billionen Dollar erscheint das Programm gigantisch. Der Plan sieht allerdings immerhin vor, die Kosten für die Projekte über einen Zeitraum von 8 Jahren zu verteilen. Und es zielt darauf ab, diese Kosten innerhalb von 15 Jahren abzubezahlen, ohne die Schulden des Landes langfristig zu erhöhen. Da es binnen 15 Jahren aber mit an Sicherheit grenzender Wahrscheinlichkeit mehrere Regierungswechsel geben wird, darf an dieser Zielerreichung gezweifelt werden. US-Renditen auf 14-Monats-Hoch Wohl auch deshalb sind die Anleiherenditen in den USA munter weiter gestiegen. Denn die billionenschweren Staatsausgaben dürften nicht nur die Inflation weiter anheizen, sondern sie könnten auch zunehmend Zweifel an der Bonität der USA aufkommen lassen. Jedenfalls erreichte die Rendite der 10-jährigen T-Bonds vor einer Woche ein 14-Monats-Hoch von 1,776 %.

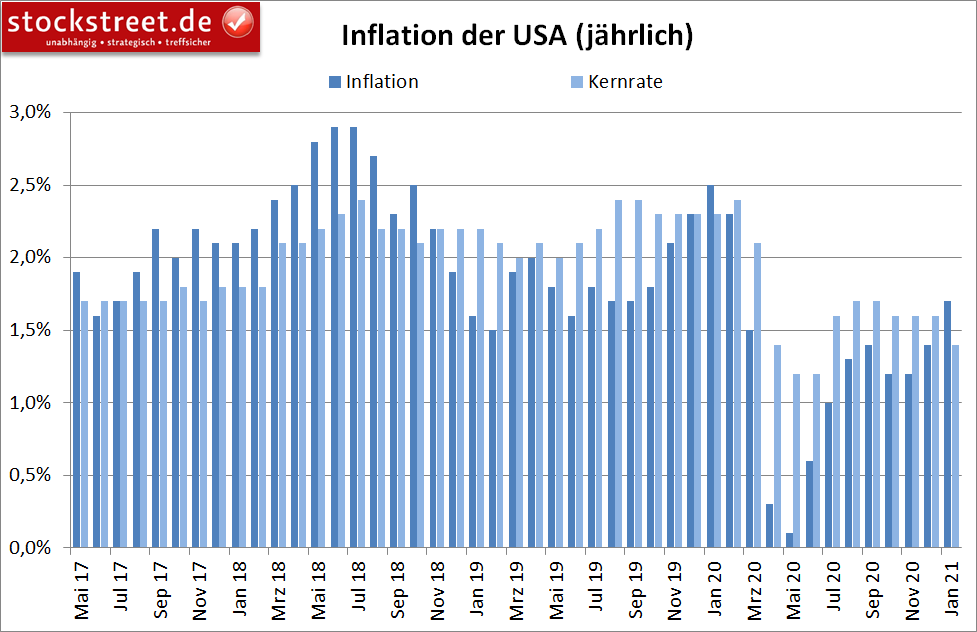

Doch bislang lässt sich der Aktienmarkt davon nicht beeindrucken. Im Gegenteil: Die Anleiherenditen steigen, weil Anleihen verkauft werden und deren Kurse dadurch fallen. Und das Geld, welches durch diese Anleiheverkäufe frei wird, fließt offenbar aktuell auch in den Aktienmarkt, der dadurch auf immer neue Hohen getrieben wird. Und diese Tendenz dürfte sich fortsetzen, solange mit Anleihen keine positive Realrendite erzielt werden kann. Denn zur Erinnerung: Im Februar lag die Inflation in den USA bei 1,7 %.

Die Rendite der 10-jährigen US-Staatsanleihen ist von ihrem 14-Monats-Hoch wieder auf unter 1,7 gesunken. Abzüglich der Inflation bleibt von diesen Renditen also beim Anleger derzeit nichts hängen. Am kommenden Dienstag werden die US-Inflationsdaten für den Monat März veröffentlicht. Und es ist mit einem weiteren Preisanstieg zu rechnen. Dieser dürfte sich auch in den kommenden Monaten fortsetzen. Ein Hoch wird erst im Sommer erwartet. Mal sehen, wo die Inflation und die Anleiherenditen dann stehen… Wann wird die Notenbank die Märkte auf den Entzug vorbereiten? Apropos Inflation: Angesichts des erwarteten Anstiegs der Preise und der zunehmend heiß laufenden US-Wirtschaft nehmen auch die Erwartungen zu, dass die US-Notenbank bald genötigt sein wird, ein Abrücken von ihrer extrem expansiven Geldpolitik anzukündigen. Zumindest eine allmähliche Reduzierung der monatlichen Anleihekäufe muss die Notenbank rechtzeitig ankündigen, wenn sie ihren Worten Taten folgen lassen möchte. Und das könnte den Aktienmärkten dann zumindest einen Dämpfer verpassen. Ein erster US-Währungshüter hat sich bereits dahingehend geäußert. Mehr Jobs und steigende Preise werden noch dieses Jahr eine Debatte über ein Zurückfahren der Konjunkturhilfen der Fed auslösen, sagte der Chef des Notenbank-Bezirks Richmond in einem Interview. Einige Experten gehen davon aus, dass die Notenbank bereits nach der Sitzungen Mitte Juni erste Hinweise geben wird. Fazit Aktuell scheint es kaum einen Störfaktor zu geben, der die laufende Rally an den Aktienmärkten beenden oder zumindest behindern könnte. Also genießen Sie die Party! Denken Sie aber daran: Man soll gehen, wenn es am schönsten ist. Und mit Blick auf die extrem positiven US-Daten ist kaum noch denkbar, dass es noch sehr viel schöner werden kann. Spätestens im Sommer rechne ich mit deutlich dunkleren Wolken.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Bei den Stockstreet-Börsendiensten hat es jüngst wieder Gewinnmitnahmen gehagelt:

Aus dem Depot des Premium-Traders wurden am Mittwoch vergangener Woche Aktien von Paragon mit einem Gewinn von 21,6 % verkauft. Und Aktien von Salzgitter brachten am selben Tag einen Gewinn von 16 %, obwohl sie erst eine Woche zuvor gekauft worden waren.

Ebenfalls am Mittwoch vergangener Woche wurde beim Optionsscheine-Expert-Trader ein Gewinn realisiert. Sagenhafte 133 % Gewinn brachte ein Derivat auf Daimler.

Und aus dem Depot des Allstar-Trader wurde am selben Tag ein gehebelter Trade auf die Telekom mit einem Gewinn von 28,16 % und wenige Tage zuvor ein Hebelzertifikat auf E.ON mit 22 % Gewinn verkauft.

Lassen Sie sich solche Gewinne nicht mehr entgehen! Melden Sie sich jetzt HIER an! Denn die nächsten Gewinn-Trades sind bereits in Vorbereitung.

|