Die fundamentale Situation im S&P 500

Die fundamentale Situation im S&P 500

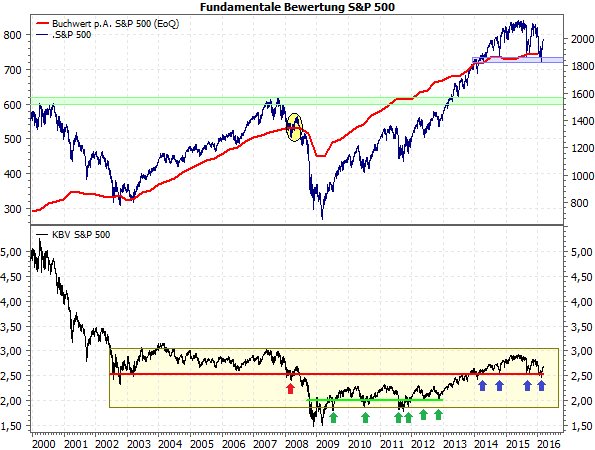

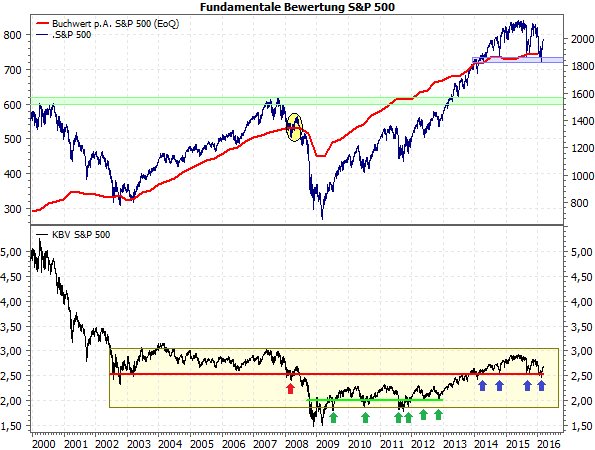

von Torsten EwertSehr verehrte Leserinnen und Leser, in der vergangenen Woche ging ich an dieser Stelle auf eine Überlegung ein, die Warren Buffett in seinem jährlichen Aktionärsbrief über die Stärke der US-Wirtschaft anstellte (siehe Börse-Intern vom 29.02.2016). Buffetts Schreiben enthält aber noch eine Fülle weiterer Anregungen. Die Aktienmärkte als Waage So stellt er am Anfang regelmäßig die jährlichen Änderungen von Buchwert und Marktkapitalisierung pro Aktie seiner Holding Berkshire Hathaway seit 1964 dar, als Buffett deren Leitung übernahm. Natürlich sind Kursschwankungen an der Börse regelmäßig deutlich höher als die Schwankungen des Buchwerts, aber per 2015 stiegen der Buchwert um 19,2 % pro Jahr und der Kurs um 20,8 %. Beide liegen damit optisch recht nahe beieinander. Das bestätigt die Aussage von Buffetts Lehrmeister, dem Begründer des Value-Investings, Benjamin Graham: „Kurzfristig wirkt der Markt wie eine Wahlmaschine, aber langfristig wirkt er wie eine Waage.“ Mit anderen Worten: Die typischen starken Kursschwankungen werden sich früher oder später auf die deutlich gemächlicheren Schwankungen des Buchwertes, genauer des inneren Wertes des Unternehmens einpendeln und damit langfristig zu den gleichen Steigerungsraten führen. Und genau das zeigen die Zahlen von Berkshire Hathaway. (Bevor Sie jetzt den Taschenrechner herausholen, folgender Hinweis: Laut Buffett entspricht der Buchwert – der weitgehend durch die offiziell vorgeschriebenen und standardisierten Bilanzierungsregeln bestimmt wird – nicht dem inneren Wert von Berkshire Hathaway. Insofern ist der gesamte Kursanstieg während der 51-jährigen Historie doppelt so hoch wie der Anstieg des Buchwerts. Buffett weist daher ausdrücklich darauf hin, dass er eigene Aktien zurückkaufen würde, wenn der Kurs unter 120 % des Buchwerts pro Aktie fällt, weil er dann die Aktie für hinreichend unterbewertet ansieht.) Fundamentale Marktbetrachtung Nun haben wir – im Gegensatz zu Warren Buffett – als Außenstehende kaum die Chance, den tatsächlichen Unternehmenswert hinreichend genau zu berechnen. Noch schwieriger ist das für komplette Märkte, weil dafür selbst die verfügbaren betriebswirtschaftlichen Faustformeln eine äußerst mühsame Rechnerei ergeben würden. Allerdings gibt es für etliche Märkte Kennziffern, die sich auf den gesamten Index beziehen – wie z.B. für den S&P 500 das Kurs-Gewinn-Verhältnis (KGV) oder das Kurs-Buchwert-Verhältnis (KBV). Diese werden aus den Quartalsergebnissen der Unternehmen errechnet, werden also nur im Drei-Monats-Rhythmus aktualisiert. Aber im historischen Vergleich lassen sich daraus dennoch einige aufschlussreiche Erkenntnisse gewinnen. Betrachten wir dazu zunächst die Entwicklung des Buchwerts „pro Aktie“ für den S&P 500 im Vergleich zum Kursverlauf seit Ende 1999:

Quellen: Standard & Poor’s, MarketMaker, eigene Berechnungen Klar begrenzte Bewegungen des historischen KBVs im S&P 500 Diesen Vergleich sehen Sie im oberen Chartteil (rote Kurve: Buchwert; blaue Kurve: Kurs). Gut zu erkennen ist, dass der Kurs des S&P 500 dem Verlauf des Buchwertes weitgehend folgte. Zwei größere Abweichungen sind auffallend: In der Aktienmarktblase der Jahrtausendwende stieg die Bewertung anhand des Buchwerts sehr stark an und in der Finanzkrise 2008/9 fiel sie drastisch nach unten. Das zeigt die schwarze Kurve des Kurs-Buchwert-Verhältnisses (KBV) im unteren Chartteil, die von Werten um 5,0 zur Jahrtausendwende auf Werte unter 1,5 zum Jahreswechsel 2008/9 fiel. Während des größten Teils der vergangenen 14 Jahre schwankte das KBV jedoch zwischen zwei und drei (siehe gelbes Rechteck), wobei der Mittelwert folglich bei gut 2,5 liegt (siehe dicke rote Linie). Auffallend ist zudem, dass dieser Wert offensichtlich hoch relevant ist. So endeten die Rückschläge seit Oktober 2014 im Bereich oberhalb der 1.800-Punkte-Marke im S&P 500 (siehe blaue Zone im oberen Chartteil). Aus fundamentaler Sicht entsprach dies einem KBV von rund 2,5 – bei dem offenbar die Anleger wieder mit Käufen begannen (siehe blaue Pfeile im unteren Chartteil). In diesem Bereich setzte übrigens auch die einzige signifikante Gegenbewegung vor dem Crash 2008 ein (siehe gelbe Ellipse/roter Pfeil), die aber natürlich angesichts der weiteren Belastungen in der Finanzkrise keinen Bestand hatte. Eine weitere fundamentale Unterstützungszone liegt offenbar bei einem KBV von rund zwei. In diesem Bereich (bzw. knapp darunter) endeten alle Kursrückgänge der Jahre 2009 bis 2012 (siehe grüne Pfeile). Während ein KBV von 2,5 offensichtlich das „Normalniveau“ repräsentiert, bei dem die Investoren in einem intakten Aufwärtstrend (oder was sie dafür halten) zugreifen, stellt ein KBV von zwei offenbar eine deutliche Unterbewertung dar, denn unterhalb dieser Marke konnte sich der S&P 500 auch zu den Höhepunkten der Krisen der vergangenen Jahre nicht nachhaltig halten. Das sind jetzt die wichtigen Kursmarken aus fundamentaler Sicht Damit haben wir aus fundamentaler Sicht die Möglichkeit, relevante Unterstützungsmarken für die Kurse des S&P 500 zu definieren, wenn die jüngste Erholung tatsächlich nur eine Gegenbewegung in einem anhaltenden Bärenmarkt sein sollte (siehe Börse-Intern vom 04.03.2015): Unter der Voraussetzung eines zunächst gleichbleibendem Buchwerts pro Aktie für den S&P 500 sollten also neue Rücksetzer weiterhin im Kursbereich oberhalb von 1.800 Punkten enden, wenn die Investoren an ihrer fundamentalen Bewertung nichts ändern. Erst wenn der Buchwert sinken sollte oder das KBV unter 2,5 fällt, kommen tiefere Kursmarken ins Visier. Wichtig ist dabei der Bereich um 1.550 Punkte, der die Hochs aus den Jahren 2000 und 2007 markiert. Unter diese Marken sollte der S&P 500 nicht fallen, damit aus übergeordneter Sicht der Ausbruch aus der großen Seitwärtsbewegung seit Ende der 1990er Jahre Bestand hat. Die Langfristrally ist vorerst ungefährdet Interessanterweise würde der S&P 500 auf diesem Kursniveau, bezogen auf seinen Buchwert von Ende 2015, ein KBV von 2,09 aufweisen, läge also auf historisch klar unterbewertetem Niveau nahe der Unterkante des gelben Rechtecks. Er ist also aus aktueller fundamentaler Sicht spätestens auf diesem Niveau sehr gut unterstützt. Die langfristige Rally, die mit dem Ausbruch über 1.550 Punkte im Jahre 2013 ihren Anfang genommen hat, gerät erst in Gefahr, wenn der Buchwert wie in den jüngsten Krisen deutlich zurückgeht. Aber in diesem Fall werden die Karten an den Aktienmärkten ohnehin neu gemischt. Da aber trotz aller Unkenrufe eine neue Rezession in den USA nicht in Sicht ist (siehe auch der starke Arbeitsmarktbericht vom Freitag), sollte das weitere Abwärtspotenzial vorerst begrenzt bleiben. Mit besten Grüßen Ihr Torsten Ewert PS: Übrigens, bei den Aktien-Perlen sind 8 von 9 Aktien seit Jahresbeginn besser als der DAX gelaufen (zum Teil mit zweistelligen Prozentgewinnen) und zwei davon notieren bereits seit längerem auf neuen Hochs. Wenn auch Sie von diesen Perlen profitieren wollen, dann sichern Sie sich Ihr 30tägiges kostenloses Probeabo jetzt hier!)

|