Die Kurserholungen stehen auf sehr wackeligen Beinen

Die Kurserholungen stehen auf sehr wackeligen Beinen

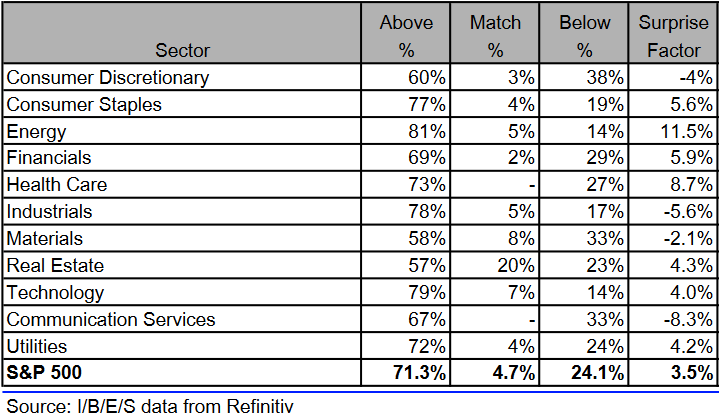

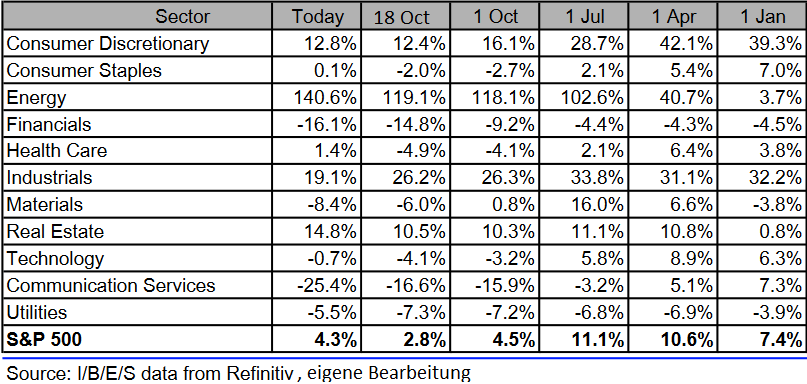

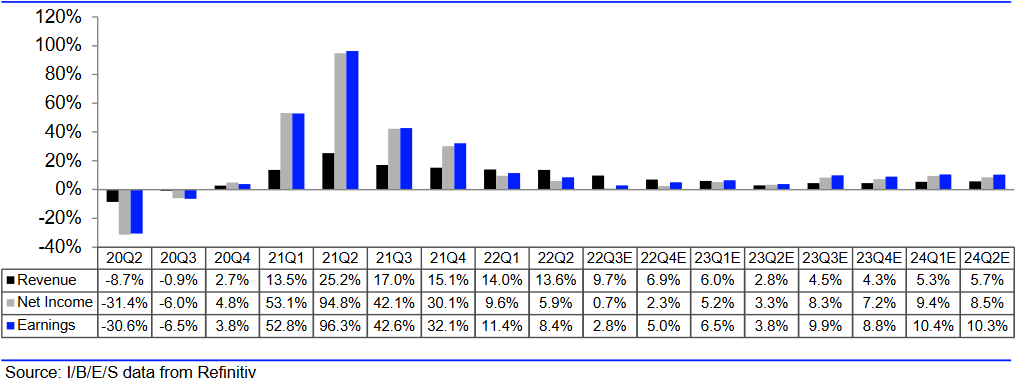

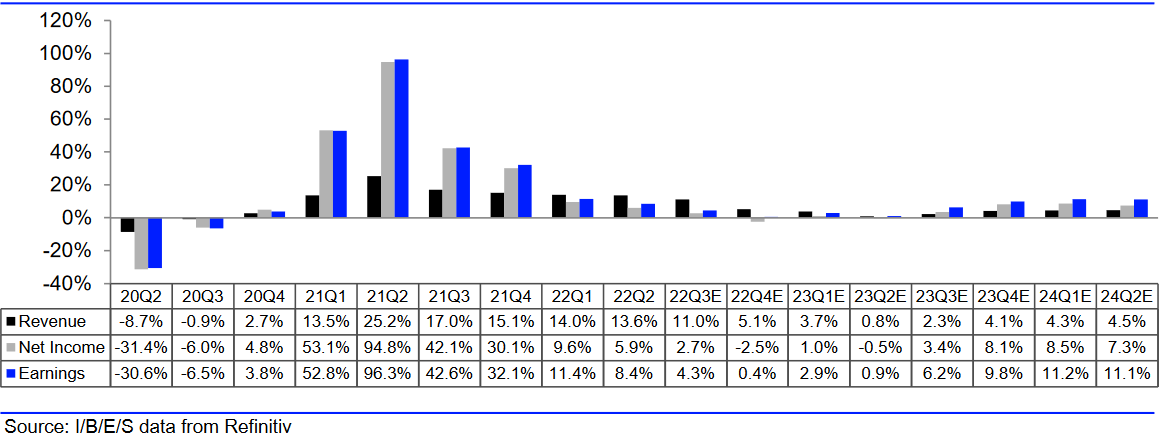

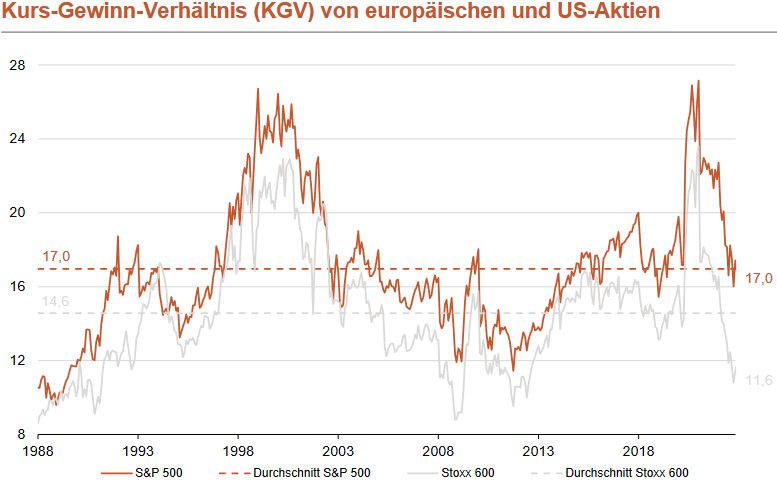

von Sven Weisenhaus Die Berichtssaison ist weit fortgeschritten. Von den Unternehmen aus dem S&P 500 haben bis zum Ende der vergangenen Woche 427 bzw. mehr als 85 % ihre Bilanzen vorgelegt. Und so kann man nun sagen, dass die Saison wahrscheinlich endet, wie sie begonnen hat: stärker als erwartet und mit Blick auf den Verlauf insgesamt recht ordentlich (siehe dazu auch Börse-Intern vom 19. Oktober – „Das können Sie von der Bilanzsaison erwarten“). Laut Daten von Refinitiv haben aktuell 71,3 % der Unternehmen die Gewinnerwartungen übertroffen. Kurz nach Beginn der Berichtssaison, als nur 45 Bilanzen vorlagen, waren es 68,9 %. Der langjährige Durchschnitt liegt bei 66,2 %. In dieser Hinsicht läuft es aktuell also sogar noch etwas besser als zu Beginn schon.  Allerdings: Unter dem Strich verdienten die Unternehmen aus heutiger Sicht 3,5 % mehr als Analysten vor Beginn der Berichtssaison geschätzt hatten. Kurz nach Beginn waren es jedoch zeitweise +4,9 %. Der langfristige Durchschnitt seit 1994 liegt bei +4,1 %. In dieser Hinsicht gab es also einen kleinen Rückschlag. Dennoch dürften die Gewinne nach Einschätzung der Analysten letztlich um 4,3 % im Vergleich zum Vorjahreszeitraum gewachsen sein – im Vergleich zur Erwartung von +2,8 % vor drei Wochen.  Zum Verlauf der Berichtssaison lässt sich also Positives und Negatives feststellen, wobei das Positive leicht überwiegt. Und das dürfte wohl auch die Kurserholungen an den Aktienmärkten erklären. Gewinnerwartungen teils massiv nach unten geschraubt Interessant ist vor diesem Hintergrund der Blick in die Zukunft. Hier überwiegt allerdings das Negative. Denn die Gewinnerwartungen für die Quartale bis einschließlich 3. Quartal 2023 wurden kräftig nach unten geschraubt. Am 19. Oktober stellte sich das Bild wie folgt dar:  Gemäß den folgenden aktuellen Daten tendieren die Erwartungen an das Gewinnwachstum insbesondere für das Schlussquartal des laufenden und das zweite Quartal des kommenden Jahres gegen Null.  Immerhin wurden die Erwartungen für den Zeitraum vom 4. Quartal 2023 bis 2. Quartal 2024 angehoben. Ansonsten wären die Kurserholungen am Aktienmarkt kaum zu erklären. Allerdings sind Daten, die sich auf einen Zeitraum beziehen, der ein Jahr und mehr in der Zukunft liegt, natürlich mit einer größeren Unsicherheit behaftet als die Erwartungen für das laufende oder kommende Quartal. Insofern haben die Gewinnerwartungen der Analysten in chronologischer Reihenfolge eine abnehmende Relevanz für die Börsen. Die aktuellen Abwärtsrevisionen sind daher negativer zu werten als die Aufwärtsrevisionen für die späteren Quartale, zumal die Abwärtsrevisionen auch gravierender ausfallen. Und daher sollte man die Kurserholungen an den Aktienmärkten mit Vorsicht zu genießen, insbesondere, wenn sie ein Ausmaß haben wie im Dow Jones. Dow Jones: Erneuter Angriff auf den Abwärtstrendkanal Zur Erinnerung: Der „Old-Economy-Index“ konnte kürzlich in nur 14 Handelstagen mehr als 15 % zulegen (siehe auch „Raus aus Technologie, rein in Old-Economy“). Damit traf er auf die obere Linie des Abwärtstrendkanals, der den Bärenmarkt umfasst (rot im folgenden Chart). Und diese Linie hat der Index nach einem kurzen Rücksetzer erneut erreicht und heute sogar deutlich überwunden, inklusive des vorangegangenen Hochs (kleine grüne Ellipse).  Grundsätzlich ist es bullish zu werten, dass diese Hürde nach kurzer Zeit bereits wieder angegriffen wird – aus Sicht der Bullen durch den klaren Ausbruch und das neue Trendhoch sogar sehr erfolgreich. Doch über kurz oder lang wird der Dow Jones seinen 15%-Anstieg mit einer größeren oder zumindest längeren Konsolidierung „verdauen“ müssen. Ich glaube also nicht, dass den Bullen der Trendbruch im aktuellen Anlauf bereits nachhaltig gelingen wird. US-Aktien immer noch relativ hoch bewertet Zumal die Aktien in den USA im Durchschnitt immer noch relativ hoch bewertet sind. Auf Basis der Gewinnschätzungen für die nächsten zwölf Monate liegt das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 aktuell mit 17,0 exakt auf dem historischen Durchschnitt.

(Quelle: Berenberg Bank) Damit scheint die Aktienbewertung fair, also nicht mehr teuer, aber auch nicht günstig, eben durchschnittlich. Setzt man das KGV aber ins Verhältnis zum erwarteten Gewinnwachstum, dann wirken US-Aktien immer noch zu hoch bewertet. Denn laut Analysten wird das Gewinnwachstum der Unternehmen aus dem S&P 500 im laufenden Jahr insgesamt bei mageren 6,0 % im Vergleich zum Vorjahr liegen. Und 2023 sollen die Gewinne sogar nur um 5,2 % wachsen. Das ist relativ wenig. Denn bei der Price/Earnings-to-Growth-Ratio (PEG), bei der das KGV ins Verhältnis zum Gewinnwachstum gesetzt wird, gilt als Faustregel: Ein Wert kleiner 1 deutet auf eine Unterbewertung, bei einem Wert größer 1 liegt eine Überbewertung vor. Setzt man das KGV des S&P 500 von 17,0 ins Verhältnis zum Gewinnwachstum von 6,0 % bzw. 5,2 %, ergibt sich ein Wert von jeweils deutlich über 1 (17,0 / 6,0 = 2,83 bzw. 17,0 / 5,2 = 3,27). Hinzu kommt, dass in der Ukraine nach wie vor ein Krieg herrscht und China immer noch eine Null-Covid-Strategie verfolgt. Beides belastet die Weltwirtschaft stark. Wir sind also noch im Krisen-Modus. Und vor diesem Hintergrund erscheint mir bei einem derartig schwachen Gewinnwachstum einfach ein Abschlag beim KGV gegenüber dem historischen Durchschnitt angemessen. Fazit Beim Blick auf die Bilanzsaison hatte ich am 19. Oktober geschrieben, man müsse drei Dinge besonders im Auge behalten werden: die Entwicklung der Berichtssaison, der Energiepreise (Öl und Gas) und der Anleihemärkte (Zinsen). „Läuft die Bilanzsaison plötzlich schlechter und/oder steigen die Energiepreise und/oder die Zinsen wieder an, ist dies tendenziell schlecht für den Aktienmarkt“, hieß es dazu. Heute lässt sich feststellen, dass die Bilanzsaison nicht schlechter gelaufen ist und weder die Energiepreise noch die Zinsen seitdem (nennenswert) angestiegen sind. Allerdings sind die Zinsen und die Energiepreise auch nicht gefallen. Und die Gewinnerwartungen für die nähere Zukunft wurden zum Teil kräftig nach unten revidiert. Die Kurserholung der Aktienmärkte steht daher auf sehr wackeligen Beinen und definitiv noch nicht auf einem soliden Fundament. Mit anderen Worten: Rechnen Sie mit Rücksetzern! 20 % Gewinn mit CECONOMY Aus diesem Grund habe ich übrigens beim Börsenbrief „Börse-Intern Premium“ gestern wieder eine Gewinnmitnahme getätigt. Aktien von CECONOMY brachten einen Ertrag von 20 %.

Vielleicht erinnern Sie sich: Am 26. Oktober hatte ich meinen Plan verraten, dass ich kontinuierlich prozentual zweistellige Gewinne realisieren werde, wenn die Aktienmärkte weiter Stärke zeigen. Nach dem Gewinn von 15 % mit einem DAX-Long war der CECONOMY-Verkauf nun Schritt zwei. Weitere Schritte werden folgen.

Und wenn auch Sie diese prozentual zweistelligen Gewinne erzielen möchten, dann melden Sie sich JETZT HIER an! Denn noch sind diese Gewinne auch für Sie möglich.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|