Die kurzfristigen und langfristigen Perspektiven für Gold

Die kurzfristigen und langfristigen Perspektiven für Gold

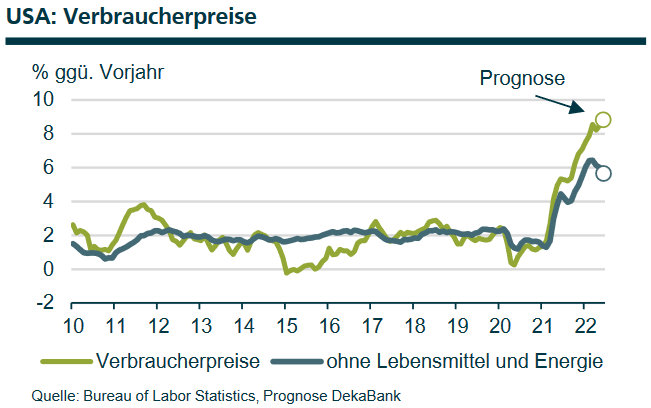

von Sven WeisenhausWeltweit ist die Inflation aktuell deutlich erhöht. In den USA und der Eurozone liegen die Jahresraten aktuell bei über 8 %. Und für die US-Inflationsdaten am kommenden Mittwoch rechnen die Analysten der Deka mit einem erneuten Anstieg (siehe folgende Grafik).

In solchen Zeiten sollten gerade Anlagen, die einen Inflationsschutz bieten, eigentlich einen Nachfrage-Boom erleben. Gold hat als Inflationsschutz vollkommen versagt Doch Gold, dem immer wieder der beste Schutz vor Inflation nachgesagt wird, hat jüngst erneut einen deutlichen Kurseinbruch hinnehmen müssen. Im folgenden Chart aus dem Börsenbrief „Target-Trend-Spezial“ sieht man, wie dynamisch der Preis unter die Rechteckgrenze bei 1.795 USD aus der Target-Trend-Methode gerutscht ist (siehe rote Ellipse).

Seit einem kurzzeitigen Anflug von Euphorie bei den Gold-Bullen von Ende Januar bis Mitte März hat das Edelmetall damit schon wieder insgesamt mehr als 16 % an Wert verloren. Und das Ganze erfolgte inzwischen in einem 5-gliedrigen Abwärtstrend. Mit dem Rutsch unter die 1.795er Rechteckgrenze wurde dabei nun auch die Folge höherer Tiefs klar beendet (grüne Pfeile). Das Chartbild hat sich damit weiter eingetrübt. Und das mögliche Doppeltop, welches ich in der vorangegangenen Gold-Analyse vom 17. Mai anhand des folgenden Charts angesprochen hatte, nimmt damit weiter Form an (siehe „Mögliches Doppeltop beim Goldpreis“).

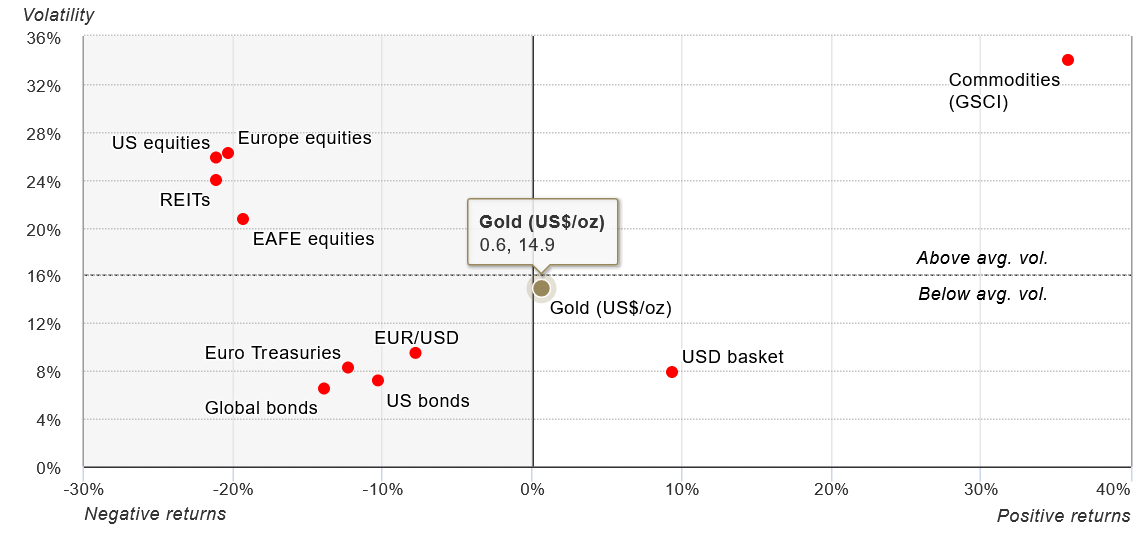

In diesem langfristigen Chart zeigt sich auch besonders die Relevanz der Rechteckgrenze bei 1.795 USD. Und in der Gold-Analyse vom 17. Mai hieß es dazu, dass die wichtige Unterstützung bei 1.676,30 USD das nächste Kursziel der Bären ist, „wenn der Goldpreis wieder klar unter das Hoch vom Oktober 2012 bei 1.795,90 USD zurückfällt“. Gold hat sich nur relativ gut geschlagen Trotz hoher Inflation und schwacher Aktienmärkte hat Gold damit als vermeintlich sicherer Hafen versagt. Wobei man das durchaus auch etwas anders sehen kann. Denn immerhin hat sich Gold im Vergleich zu anderen Anlagen noch relativ gut geschlagen.

(Quelle: World Gold Council)

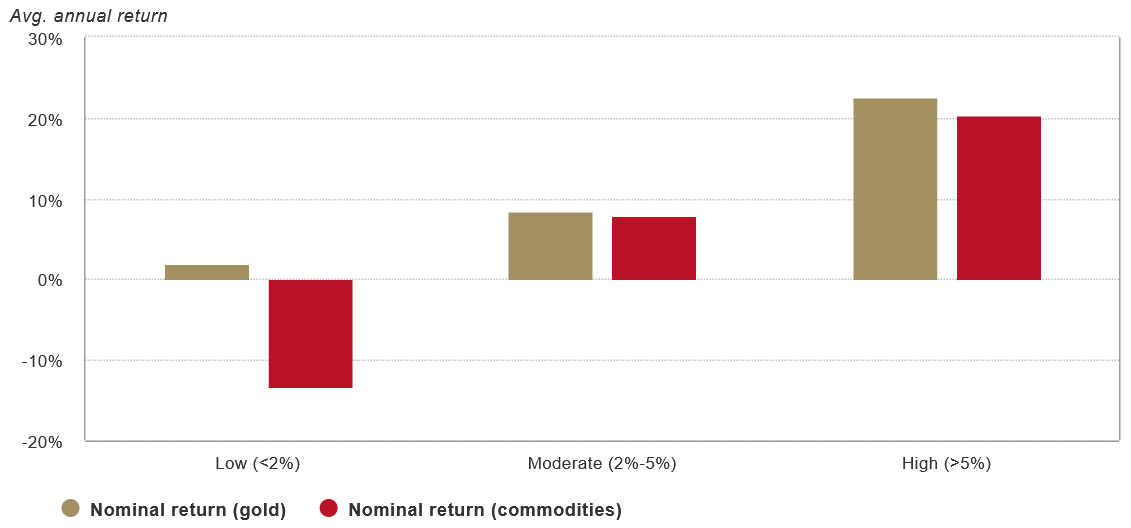

Mit einer Halbjahresrendite von +0,6 % ist die Wertentwicklung zumindest positiv. Abzüglich der Inflation hat aber auch ein Gold-Investment an Kaufkraft eingebüßt. Als Inflationsschutz hat das Edelmetall damit auf jeden Fall versagt. Insbesondere wenn man bedenkt, dass der Goldpreis laut dem World Gold Council in Zeiten, in denen der US-Verbraucherpreisindex im Jahresvergleich um durchschnittlich mehr als 5 % gestiegen ist (derzeit liegt die Inflation wie eingangs bereits geschrieben bei über 8 %), im Durchschnitt um fast 25 % zulegen konnte.

(Quelle: World Gold Council)

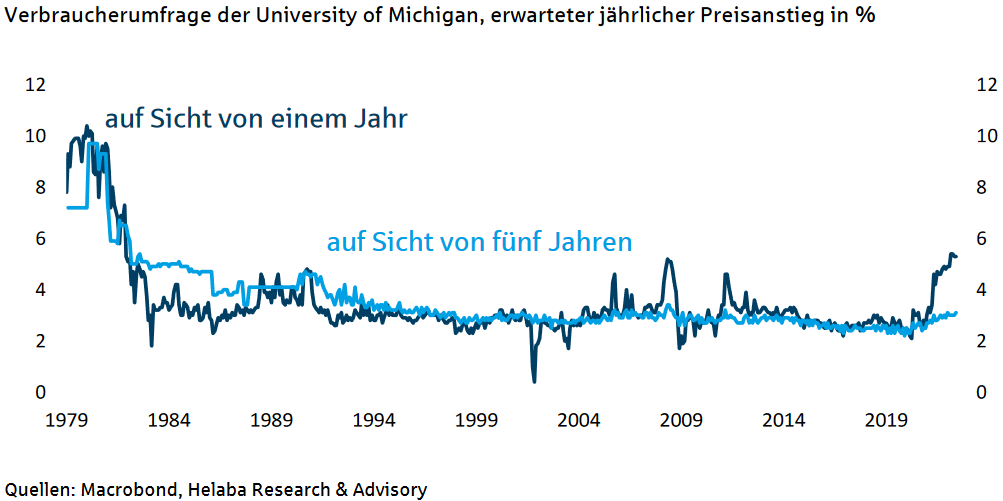

Zudem konnte Gold in Zeiten höherer Inflation (>5%) andere Rohstoffe regelmäßig bei der Preisentwicklung übertreffen, was diesmal nicht geschehen ist. Warum nicht? Nur temporär hohe Inflation Eine Antwort auf diese Fragen liefert der Blick auf die folgende Grafik der Landesbank Hessen-Thüringen (Helaba). Zu dieser berichten die Experten der Bank, die kurzfristigen Inflationserwartungen hätten zwar angezogen, aber „die auch aus Fed-Sicht letztlich entscheidenden längerfristigen Erwartungen bewegen sich bislang im Rahmen der Schwankungen der letzten zwanzig Jahre“. Und von den Niveaus Ende der 1970er Jahre seien beide Größen meilenweit entfernt.

Es wird also davon ausgegangen, dass die aktuell hohen Inflationsraten nur ein vorübergehendes Phänomen sind. Und dieses Szenario, welches auch insbesondere die Notenbanken immer wieder als Begründung für ihren zögerlichen Kurswechsel herangezogen hatten, ist durchaus im Bereich des Möglichen. Wenn sich die Lieferkettenprobleme lösen und damit Angebot und Nachfrage wieder in Einklang kommen, was laut aktuellen Einschätzungen von Unternehmen in etwa einem Jahr der Fall sein wird (siehe auch „Licht am Ende des Tunnels bei den Lieferproblemen“), dürften die Inflationsraten deutlich zurückkommen. Und wenn in diesem Zeitraum auch der Ukraine-Krieg endet und/oder sich ein großer Teil Europas von russischen Energielieferungen unabhängig gemacht hat, dann dürften auch fallende Energiepreise zu einem Rückgang der Inflation beitragen und sich die hohen Raten damit tatsächlich als nur temporär herausstellen. Zumal sich aus der ersten Grafik oben entnehmen lässt, dass die Kerninflation – also die volatilen Energie- und Nahrungsmittelpreise ausgeklammert – in den USA im Juni das dritte Mal in Folge gesunken sein könnte. Und so scheinen Gold und Silber offenbar zumindest nicht von einem kurzfristigen Inflationsschub profitieren zu können. Wie ich passend dazu auch in der Gold-Analyse vom 17. Mai zitiert hatte, ist schon seit geraumer Zeit im Target-Trend-Spezial bei den dortigen regelmäßigen Gold-Analysen immer wieder in leicht angepasster Form Folgendes zu lesen: „Unsere langfristige Einschätzung zum Goldpreis, wonach das Edelmetall als Investment uninteressant ist (siehe zum Beispiel Analyse vom 01.07.2016), schien bis August 2020 eine Fehleinschätzung gewesen zu sein. Danach lagen wir mit unserer Einschätzung wieder lange Zeit richtig. Der Ukraine-Konflikt hatte die Karten zwar kurzzeitig neu gemischt, doch derartige politische Börsen haben gewöhnlich kurze Beine, so auch dieses Mal. Und es ist zweifelhaft, ob im Umfeld der Änderungen in der Geldpolitik und steigenden Zinsen sowie einem möglichen Hoch in der Inflationsentwicklung ein nachhaltiger Anstieg gelingen kann, insbesondere wenn der Krieg endet und sich das Chaos bei den Rohstoffpreisen ordnet.

Wir erwarten unverändert, dass der Goldpreis langfristig kein großes Aufwärtspotential hat und übergeordnet seitwärts tendiert, er dabei womöglich sogar wieder in den Bereich von grob 1.400 und ca. 1.150 USD (bzw. 1.050 USD) zurückkehren wird. Dies ist insbesondere dann zu erwarten, wenn die Realrenditen (Renditen abzüglich Inflation) steigen.“ Steigende Realrenditen Und damit bin ich schon beim nächsten Problem für das Edelmetall. Es profitiert nicht nur nicht von der womöglich nur temporär hohen Inflation, es leidet auch unter steigenden Zinsen. Und dieser noch relativ junge Trend wird sich nicht so schnell umkehren. Im Gegenteil: Selbst wenn die Inflationsraten zukünftig sinken sollten, werden die Notenbanken dennoch die Leitzinsen weiter anheben. Und selbst wenn die Renditen am Anleihemarkt dies bereits vorweggenommen haben und nicht mehr weiter zulegen sollten, wird durch einen Rückgang der Inflation die Realrendite dennoch steigen.

(Quelle: World Gold Council) Nominale und reale Rendite 10-jähriger US-Staatsanleihen

Ich sehe daher weiterhin keine guten Perspektiven für Gold. Zumal der World Gold Council in seinem aktuellen Halbjahresausblick auch noch einräumt, dass „eine weit verbreitete wirtschaftliche Verlangsamung die Verbrauchernachfrage nach Gold unter Druck setzen wird“. Klar, wer kann sich schon Gold leisten, wenn sein Arbeitsplatz gefährdet ist und die Inflation zugleich das Leben teurer macht?! Hoffen auf einen schwächeren Dollar Zumindest einen Rettungsanker habe ich aber für Gold-Bullen: Die jüngste Schwäche des Goldpreises ist auch auf die erneute Stärke des US-Dollars zurückzuführen. Denn da Gold in Dollar gehandelt wird, ist ein Erwerb für Investoren außerhalb des Dollar-Raums nun teurer. Wird der Dollar schwächer, dürfte der Goldpreis daher auch durchaus wieder steigen. Allerdings sehe ich daher nur eine Gegenbewegung, die auch aus Sicht der Elliott-Wellen nach dem 5-gliedrigen Abwärtstrend zu erwarten ist. Eine nachhaltige Trendwende mit neuen Hochs jenseits von 2.075 Dollar erwarte ich dagegen nicht.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Im Target-Trend-Spezial hatte ich übrigens dazu geraten, bei Erreichen des Korrekturtiefs vom März (12.438 Punkte) einen Long-Trade auf den DAX einzugehen. Dieses Tief wurde am Dienstag erreicht. Und heute riet ich, die Gewinne bei 13.000 Zählern mitzunehmen. So konnten die Leser innerhalb von nur 4 Handelstagen einen Ertrag in Höhe von fast 600 DAX-Punkten erzielen. Mit dem dazu vorgestellten Zertifikat (WKN: MA19JX) ließ sich eine Rendite von 33 % realisieren.

Möchten auch Sie zukünftig von solchen Empfehlungen profitieren? Dann melden Sie sich JETZT HIER an!

|