Die Macht der starken Marken

Die Macht der starken Marken

von Torsten EwertSehr verehrte Leserinnen und Leser, nein, es geht heute nicht um große Konzerne mit bekannten Marken, wie Nestlé, Apple oder Porsche. Sondern um auffällige und damit starke charttechnische Marken. Solche gibt es in allen Indizes, und in vielen davon haben die Kurse zuletzt diese wichtigen Niveaus erreicht. Die Kurse vieler Indizes stehen an wichtigen Niveaus Wenn Sie die Börse-Intern schon länger lesen, dann wissen Sie, dass wir immer wieder auf das Phänomen hingewiesen haben, dass die großen Aktienindizes sehr oft zugleich wichtige und markante charttechnische Widerstände oder Unterstützungen erreicht haben. Das können bestimmte, psychologisch wichtige runde Niveaus, wie 1.000 oder 10.000 Punkte sein, aber eben auch frühere Hochs oder Tiefs, an denen sich die Trendrichtung ändern könnte. Sven Weisenhaus hatte am Freitag schon erwähnt, dass der Dow Jones an einem derart neuralgischen Punkt angekommen ist: seinem Vor-Corona-Hoch vom Januar 2020:

Diese Marke, die bei 29.568,57 Punkten liegt, wird durch das 38,2%-Fibonacci-Niveau des gesamten Anstiegs seit dem Corona-Crash-Tief bei 29,794,35 Punkten verstärkt. Und knapp über diesen beiden Linien verläuft die 30.000-Punkte-Marke des Dow-Jones. Aktuell wird diese Unterstützungszone durch die Unterkante des Abwärtstrends verstärkt, in dem der Dow Jones seit Ende 2021 läuft. Der Kursbereich, in dem der Index vor gut einer Woche sein jüngstes Tief notierte, stellt also eine starke Kreuzunterstützung dar. Kein Wunder, dass der Kurs hier eine kräftige Umkehrreaktion zeigte. S&P 500: Die große Ausnahme Wie angedeutet, ist die Lage in vielen anderen großen Aktienindizes ähnlich. Die große Ausnahme: der S&P 500.

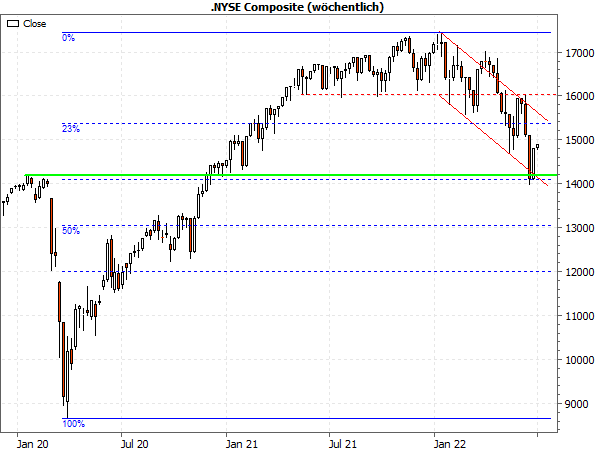

Dieser erreichte bereits zum Mai-Verfallstag sein 38,2%-Fibonacci-Niveau, das damals mit der Unterkante des Langfristtrends seit 2009 zusammenfiel (siehe Börse-Intern vom 23.05.2022). Damals kam es zwar danach zu einer kurzen Gegenbewegung, doch dann wurde bald ein neues Tief markiert. Daher wurde das jüngste Tief nur an einer einfachen Kreuzunterstützung markiert, die durch die grün gestrichelte Linie und die rote Unterkante des grauen Keils gebildet wird. Inzwischen hat aber der S&P 500 wieder das 38,2%-Niveau und das Mai-Tief zurückerobert. Damit steigt die Wahrscheinlichkeit, dass der vorherige Rückfall nur eine Bärenfalle war. Bestätigt würde diese These, wenn der Kurs demnächst auch in den Aufwärtstrend zurückkehrt. Die nächsten bullishen Signale wären dann die Rückeroberung der 4.000-Punkte-Marke und der Ausbruch aus dem grauen Keil nach oben. NYSE Composite: Wie der Dow Jones Ein anderer marktbreiter Index bietet dagegen fast exakt dasselbe Bild wie der Dow Jones: der NYSE Composite, also der Index aller Aktien, die an der US-Börse NYSE gehandelt werden (ca. 3.500).

Quelle: MarketMaker mit Daten von VWD Nasdaq-Indizes mit Zwischenstellung Die Nasdaq-Indizes nehmen eine Zwischenstellung ein: Sie haben zwar Unterstützungszonen erreicht, aber an weniger markanten Wendepunkten. Und auch die Fibonacci-Niveaus wurden nicht so exakt getroffen wie z.B. im Dow Jones oder NYSE Composite. Dazu hier der Chart des Nasdaq Composite, in dem die entsprechenden Kursniveaus noch etwas markanter sind als im Nasdaq 100:

Hier ist auch deutlich zu sehen, dass die bullishen Impulse der vergangenen Woche noch keine Garantie sind, dass es nun tatsächlich zu einer stärkeren Gegenbewegung oder gar wieder einem bullishen Trendwechsel kommt: Der Kurs hat im Februar/März bereits am 38,2%-Niveau und der Unterkante des roten Trends gedreht, aber danach nur eine kurze Gegenreaktion geschafft. Danach kam es zu neuen Tiefs. Im Mai fiel er dann auch noch unter die runde 12.000-Punkte-Marke. Und die folgende Gegenreaktion (die noch schwächer ausfiel), endete wieder an dieser Linie (siehe roter Pfeil), so dass es ein weiteres bearishes Signal gab. Die Bullen müssen also demnächst die 12.000er Marke zurückerobern, um dieses Signal zu neutralisieren. Sonst drohen bald neue Tiefs und die aktuelle bullishe Umkehr bricht zusammen. DAX: Er kann seinen Ultra-Aufwärtstrend bestätigen! Aber nicht nur in den USA stehen die Kurse an markanten Unterstützungen, auch in Europa. Da ist zunächst unser heimischer DAX:

Er ist – wie im Tief vom März – bis an die Unterkante eines Langfristtrends zurückgefallen, den man bis 2003 zurückverfolgen kann. Zugleich gibt eine mittelfristige Aufwärtslinie Unterstützung, die kurz nach dem Ende des Corona-Crashs ihren Anfang hat (gestrichelt). Zudem fand der Kurs in der Vorwoche zweimal an der runden 13.000-Punkte-Marke Halt, die damit ebenfalls als Unterstützung gilt. Doch auch im DAX müssen die Bullen zunächst bearishe Signale neutralisieren, bevor wir ihnen wieder etwas mehr vertrauen können. So fiel der Kurs in der Vorwoche erneut unter das Vor-Corona-Hoch zurück, dessen Relevanz durch zwei früher Hochs von Ende 2017/Anfang 2018 verstärkt wird (blaue Linie). Dieses Niveau, das bei ca. 13.600 Punkten liegt, müssen die Bullen also kurzfristig zurückerobern. Euro STOXX 50: Selbst hier gibt’s Unterstützung für die Bullen Selbst im Euro STOXX 50 können die Bullen auf einige ausgeprägte Unterstützung bauen, auch wenn sich dieser Index – wie so oft im jüngsten Bullenmarkt – allenfalls verhalten bullish zeigt:

Hier fiel der Kurs bis zum März-Tief zurück, das jedoch auf einem Niveau gebildet wurde (bei 3.400 Punkten), welches seit 2019 schon mehrmals Wendepunkt für die Kurse war. Zugleich bestätigte das Tief der Vorwoche einen breiten, wen auch flachen Aufwärtstrend (grün) im Euro STOXX 50. Die Bullen haben also in vielen Indizes aktuell beste Grundlagen, um endlich eine nennenswerte Erholung zu starten. Wann, wenn nicht jetzt? Mit besten Grüßen Ihr Torsten Ewert

|