Die Schere zwischen Kurs- und Konjunkturentwicklung ist weit geöffnet

Die Schere zwischen Kurs- und Konjunkturentwicklung ist weit geöffnet

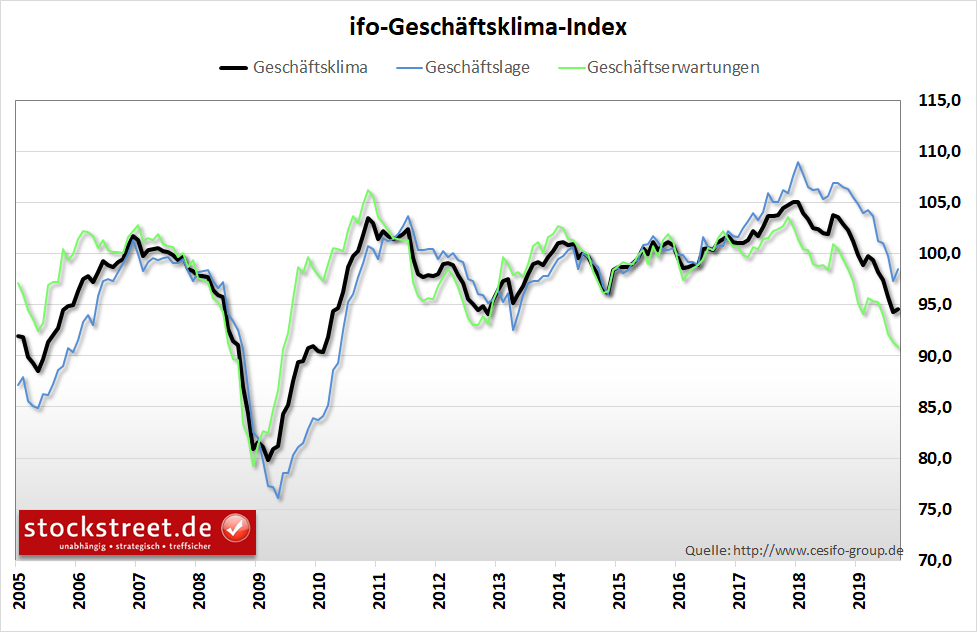

von Sven WeisenhausJüngst hat es wieder Gewinnwarnungen gehagelt. Auf meiner Watchlist hatte ich zum Beispiel K+S, Bauer und SAF Holland. Doch haben unter anderem diese Unternehmen jüngst ihre Prognosen zurücknehmen müssen. Und in allen drei Fällen kam es zu massiven Kurseinbrüchen von mehr als 20 % binnen kürzester Zeit. Die abwartende und defensive Haltung, die ich derzeit auch in meinen Börsendiensten Hebel XXL und Target-Trend-CFD propagiere, hat sich wieder ausgezahlt. Die dunklen Wolken am Konjunkturhimmel haben sich noch nicht verzogen Dies sind nur zwei Beispiele, die aber exemplarisch für die aktuelle konjunkturelle Entwicklung stehen. Erst kurz vor der Sommerpause von Stockstreet hatte ich noch am 27. August geschrieben: Die „Wolken am Himmel der Wirtschaft und damit des Aktienmarktes haben sich jüngst noch einmal etwas mehr verdunkelt“. Damit bezog ich mich auf das ifo Geschäftsklima und die Einkaufsmanagerindizes für den Monat August. Heute wurde der aktuelle ifo Geschäftsklimaindex für den Monat September veröffentlicht. Und demnach haben sich die dunklen Wolken noch nicht verzogen. Unternehmen blicken erneut skeptischer in die Zukunft Denn die Stimmung in den deutschen Chefetagen hat sich gegenüber dem im August erreichten niedrigsten Wert seit November 2012 nur leicht verbessert. Der ifo Geschäftsklimaindex ist im September lediglich von 94,3 auf 94,6 Punkte gestiegen.

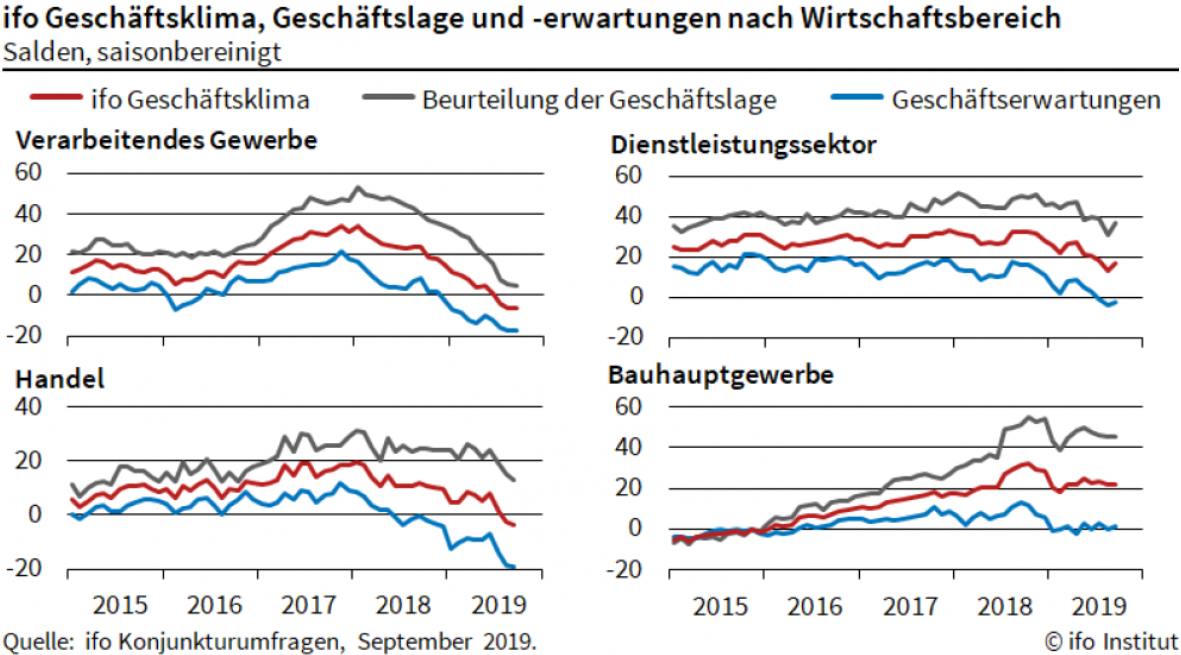

Und der knappe Anstieg ist lediglich auf eine verbesserte Einschätzung der aktuellen Lage zurückzuführen (blaue Linie in der Grafik). Die Erwartungen an die kommenden Monate sind derweil erneut gesunken (grün). Dabei sind insbesondere das verarbeitende Gewerbe und der Handel weiterhin pessimistisch, was natürlich den Handelskonflikten geschuldet ist. Dienstleistungssektor und Bauhauptgewerbe zeigen sich dagegen weiterhin robust, letzteres wohl vor allem wegen der erneut gesunkenen (Hypotheken-)Zinsen.

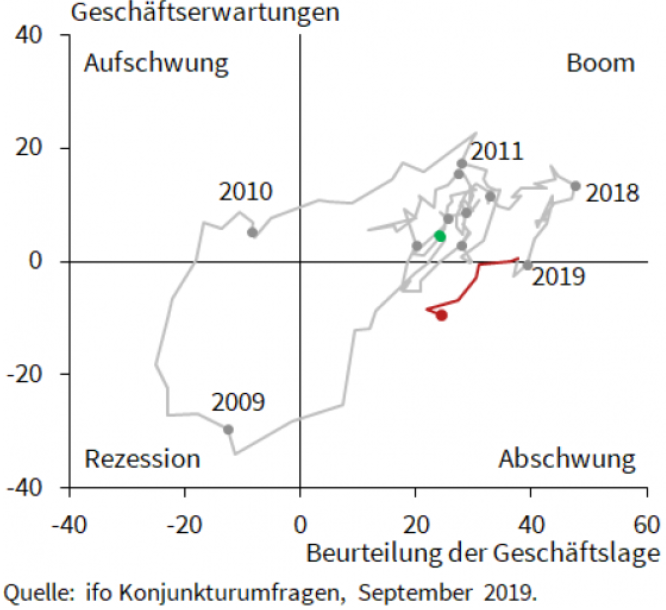

Doch insgesamt steht der Zeiger der ifo-Konjunkturuhr weiterhin deutlich auf Abschwung.

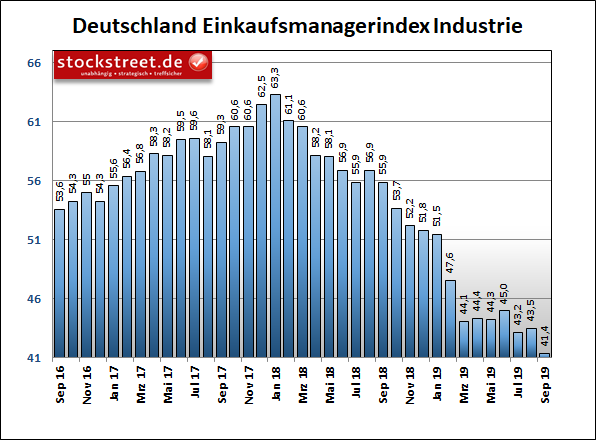

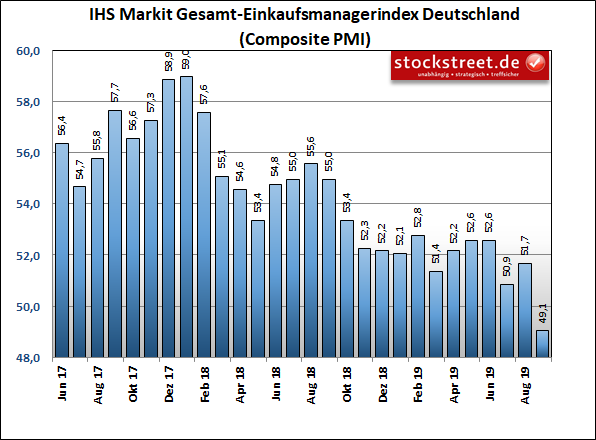

Und das bestätigen auch die vorläufigen Einkaufsmanagerdaten, die gestern veröffentlicht wurden. Deutschland in der technischen Rezession Demnach laufen die Geschäfte der Industrie in Deutschland sogar so schlecht wie seit dem Höhepunkt der weltweiten Finanzkrise 2009 nicht mehr. Der entsprechende Einkaufsmanagerindex von IHS Markit sank nach der monatlichen Umfrage unter rund 800 Firmen im September um 2,1 auf nur noch 41,4 Punkte. Die Wachstumsschwelle von 50 Punkten wird damit immer deutlicher unterschritten.

Die Probleme der Industrie schwappen inzwischen auch immer stärker auf den Dienstleistungssektor über. Der dazugehörige Einkaufsmanagerindex sank um 2,3 auf 52,5 Zähler – ein 9-Monats-Tief. Der Einkaufsmanagerindex für die gesamte Privatwirtschaft rutschte dadurch mit einem Rückgang um 2,6 auf 49,1 Punkte erstmals seit April 2013 wieder unter die Wachstumsschwelle von 50 Zählern.

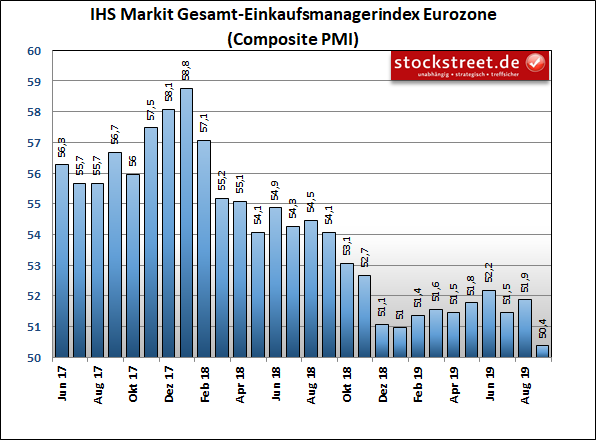

Eine technische Rezession (zwei Quartale in Folge mit sinkendem BIP) der deutschen Wirtschaft ist damit quasi besiegelt. Zunehmende Diskrepanz zwischen Konjunktur- und Aktienkursentwicklung Die Diskrepanz zwischen der Kursentwicklung des DAX und der Wirtschaft wird damit immer größer. Will der deutsche Leitindex sein Niveau halten, dann müsste die Wirtschaft ihr Tief nun erreicht haben und in Kürze wieder zulegen. Ansonsten muss man damit rechnen, dass es sich bei den jüngsten Kursgewinnen im DAX lediglich um eine Zwischenerholung im Abwärtstrend gehandelt hat. Letzteres halte ich mit Blick auf die oben genannten Frühindikatoren aktuell für durchaus wahrscheinlich. Zumal der Auftragseingang der Industrieunternehmen in Deutschland laut den Umfrageergebnissen von IHS Markit jüngst das höchste Minus seit über 10 Jahren auswies. Und bei den deutschen Dienstleistern gab es erstmals seit Dezember 2014 ein Minus. All dies deutet darauf hin, dass die Produktion im 4. Quartal 2019 weiter zurückgefahren wird. Konjunktur der Eurozone schwächelt erneut Ähnlich dramatisch ist die Lage in der gesamten Eurozone. Hier musste die Industrie bei den Neuaufträgen das größte Minus seit Juli 2012 hinnehmen. Der Einkaufsmanagerindex für die gesamte Privatwirtschaft der Eurozone hielt sich mit einem Rückgang um 1,5 auf 50,4 Punkte nur noch knapp oberhalb der Wachstumsschwelle von 50 Zählern und fiel damit auf den tiefsten Wert seit Juni 2013.

Der Einkaufsmanagerindex für die Industrie des Währungsgebietes ist von einem bereits niedrigen Niveau auf nun 45,6 Punkte gefallen und liegt damit tief im Rezessionsbereich. Die aktuellen Einschätzungen der Einkaufsmanager deuten für das 3. Quartal 2019 auf ein BIP-Wachstum der Eurozone von nur noch 0,1% zum Vorquartal hin, mit nachlassender Dynamik im September. Im 1. Quartal wuchs das BIP des Währungsgebiets noch um +0,4 % und im 2. Quartal immerhin noch um +0,2 %. Fazit Am Aktienmarkt scheint das Prinzip Hoffnung zu herrschen. Die Hoffnung darauf, dass die Geldpolitik die Kurse weiter oben halten oder sogar noch antreiben kann. Und die Hoffnung darauf, dass ein Ende des Handelsstreits vielleicht zu einer konjunkturellen Trendwende führt. Doch letztere Hoffnungen wurden bislang stets enttäuscht. Der Handelsstreit bleibt ein unkalkulierbarer Risikofaktor für die Wirtschaft und damit für die Märkte (siehe auch gestrige Börse-Intern). Und die Schere zwischen Kurs- und Konjunkturentwicklung bleibt dadurch nach wie vor weit geöffnet. Wenn sich die Wolken am Konjunkturhimmel nicht bald aufhellen, dann gehe ich daher stark davon aus, dass uns noch ein saisonal schwacher Herbst an den Aktienmärkten bevorsteht.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

www.stockstreet.de

|