An der Börse ist wenig eindeutig

An der Börse ist wenig eindeutig

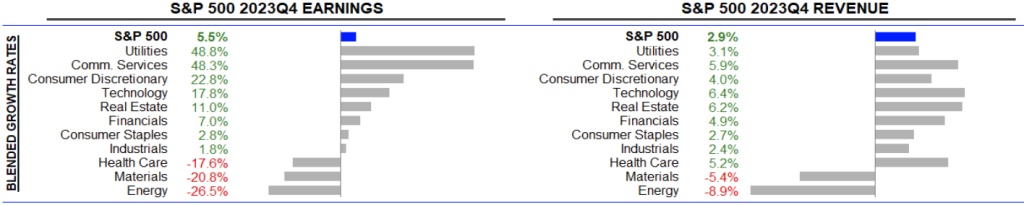

von Sven Weisenhaus Die LSEG kommt in einer aktuellen Analyse zu dem Ergebnis, dass die Unternehmen aus dem S&P 500 ihre Gewinne im 4. Quartal 2023 um 5,5 % steigern konnten.

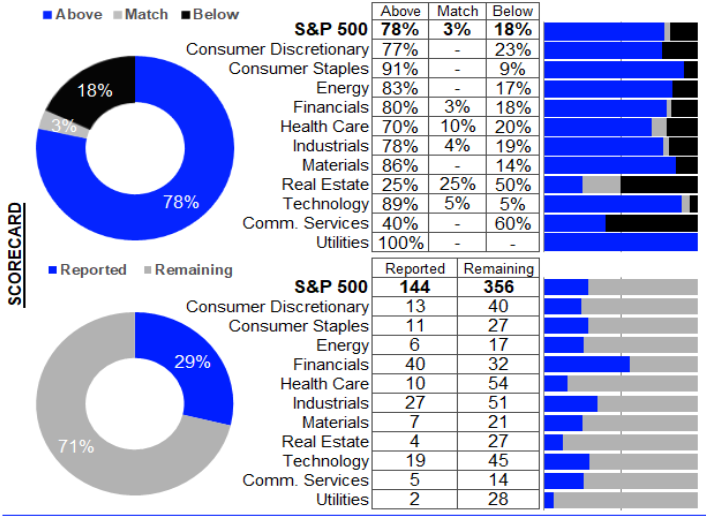

(Quelle: LSEG) Diese Annahme basiert einerseits auf den Schätzungen von Analysten, andererseits auf tatsächlichen Zahlen aus den bereits veröffentlichten Bilanzen von bislang 29 % der Unternehmen. Und sie unterscheidet sich deutlich von dem Gewinnrückgang in Höhe von -1,4 %, den FactSet jüngst ermittelt hat (siehe gestrige Börse-Intern). Verläuft die Berichtssaison über- oder unterdurchschnittlich? Deutlich auseinander gehen auch die Zahlen, wie viele Unternehmen die Erwartungen schlagen konnten. FactSet spricht von „nur“ 69 %, LSEG von 78 % (siehe folgende Grafik).

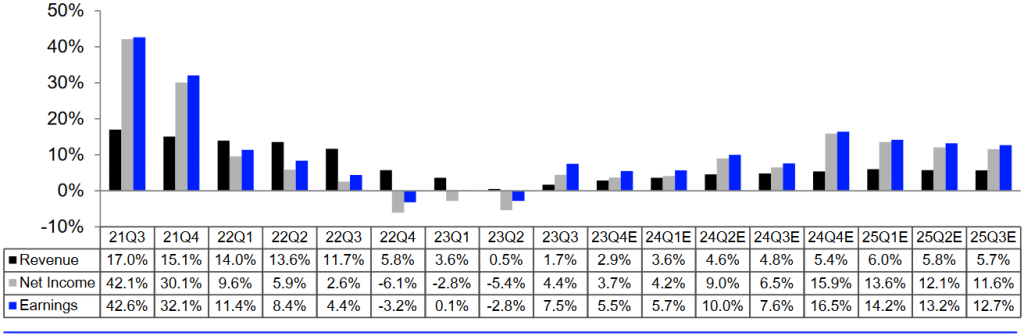

(Quelle: LSEG) Die Unterschiede sind gravierend. Und daher stellt sich natürlich die Frage, wie es zu derart großen Differenzen in den Daten kommen kann. Denn wenn man als Kleinanleger nicht die Zeit und Muße hat, sich die Berichte von 500 Unternehmen anzusehen, sondern sich stattdessen anhand der aggregierten Daten von Anbietern wie FactSet und LSEG einen schnellen Überblick verschaffen möchte, steht man nun vor einem Rätsel. Unterschiedliche Annahmen führen zu unterschiedlichen Ergebnissen Leider muss man mit solchen Diskrepanzen und Unsicherheiten an der Börse leben. Denn sie kommen in diversen Bereichen vor. So unterscheiden sich zum Beispiel die Einkaufsmanagerdaten von S&P Global und dem Institute for Supply Management häufig ebenfalls deutlich voneinander. Und auch die Daten zur Verbraucherstimmung von der Uni Michigan und dem Conference Board weisen nicht selten in unterschiedliche Richtungen (siehe dazu auch „Massiv widersprüchliche Konjunkturdaten“). Ich frage mich häufig auch, wie ein Analyst ein Kursziel für eine Aktie von zum Beispiel 100 € ermitteln kann, wenn zugleich ein anderer Analyst ein Kursziel von 200 € oder gar 300 € sieht. Der Grund dafür sind natürlich verschiedene Annahmen, welche die Analysten treffen. Aber bei derart großen Unterschieden müssen die jeweiligen Annahmen schon sehr weit auseinanderliegen. Und das zeigt, wie groß die Ungewissheit bezüglich zukünftiger Entwicklungen ist. Daher liegen die meisten Analysten auch meilenweit daneben, wenn sie regelmäßig am Jahresanfang nach dem Stand eines Aktienindex am Jahresende gefragt werden. Man kann daher als Anleger oder Trader nur möglichst viele Informationen sammeln, um sich ein weitestgehen vollständiges Bild der Lage zu verschaffen und daraus verschiedene Szenarien für die Zukunft abzuleiten. Auf jedes dieser Szenarien sollte man sich dann einstellen. Und je mehr ein bestimmtes Szenario Form annimmt, umso stärker kann man darauf setzen. Steigende Aktienkurse bei sinkenden Gewinnerwartungen Damit komme ich noch einmal zurück auf die aktuellen Daten der LSEG – konkret auf die Umsatz- und Gewinnerwartungen für die kommenden Quartale:

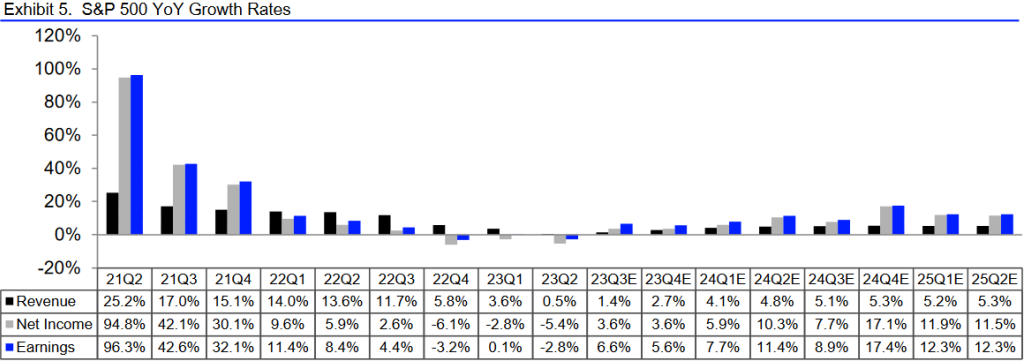

(Quelle: LSEG) Vergleicht man diese mit der (folgenden) Tabelle aus der Börse-Intern vom 21. November (siehe „Steigende Aktienkurse bei sinkenden Gewinnerwartungen!“), dann stellt man fest, dass die (Gewinn-)Erwartungen erneut gesunken sind – zumindest bis einschließlich dem 4. Quartal 2024 – während die Aktienkurse weiter zulegen konnten.

(Quelle: LSEG) Und damit steht man nicht nur als Kleinanleger vor dem nächsten Rätsel und einer weiteren Diskrepanz. Warum steigen die Kurse bei sinkenden Umsatz- und Gewinnerwartungen, obwohl die Aktien schon längst charttechnisch massiv überkauft und fundamental hoch bewertet sind? Zinssenkungsspekulationen können dies nicht begründen Mit Zinssenkungsspekulationen kann man dies längst nicht mehr erklären. Denn diese haben nachgelassen und auf anderen Märkten (Anleihe- und Devisenmarkt) zu entsprechenden Kursreaktionen geführt, nur nicht am Aktienmarkt. Und selbst wenn Anleger sinkende Leitzinsen begrüßen, weil damit auch die Finanzierungskosten der Unternehmen sinken – warum steigen dann nicht die Gewinnerwartungen? Vielmehr gehen Experten offensichtlich davon aus, dass die Gewinne selbst bei niedrigeren Leitzinsen geringer ausfallen, zumindest im laufenden Jahr. Fazit In meinen Augen passen (unter anderem) die Analystenschätzungen vorne und hinten nicht zur Kursentwicklung, vor allem an den US-Märkten. Aber so ist das eben an der Börse – Kurse und fundamentale Entwicklungen laufen manchmal in unterschiedliche Richtungen. Gerade solche Phasen sind leider sehr schwer zu handeln. Und vor allem eine Übertreibung, wie sie aktuell wieder in den USA stattfindet, hält oft länger an, als man denkt. Aber es spricht ja nichts dagegen, sich aus einem Markt einfach weitestgehend herauszuhalten, bis er wieder zur Normalität zurückkehrt und leichter einzuschätzen ist. Schließlich bieten sich auch außerhalb der USA ständig Chancen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|