Dividenden-Aktien: Keine Selbstläufer

ACHTUNG:

Ich erstelle gerade ein Video zu diesem wichtigen Thema, welches ich Ihnen morgen per Mail sende. Bitte unbedingt anschauen!

Liebe Leser,

wie oft haben Sie schon Sätze gehört wie "Dividende ist der neue Zins"? Sicher nicht nur einmal. Zugegeben, es steckt ein Kern Wahrheit in diesem Slogan, doch als Handlungsanweisung oder gar geldwerter Tipp taugt er keinesfalls. Zu groß ist die Gefahr, auch bei den sogenannten Dividendenkönigen eine Niete zu ziehen.

Sie müssen im Internet nicht lange recherchieren und werden auf der Suche nach entsprechenden Dividenden-Depots schnell fündig – passive Einnahmen und das auch noch regelmäßig, wer will die nicht?

Nun spricht nichts gegen ein Portfolio bestehend aus Unternehmen, die ihre Anteilseigner mit hohen Ausschüttungen beglücken, aber die Höhe der Dividende sollte Ihren Blick nicht trüben, denn es gibt genügend abschreckende Beispiele – auch im DAX.

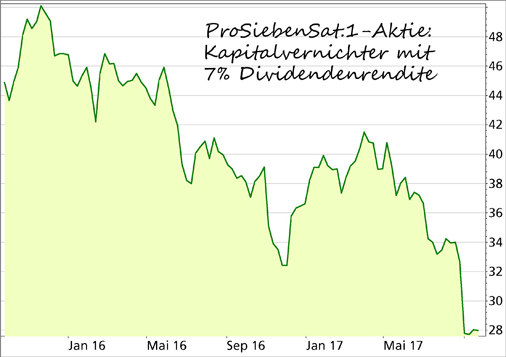

Beispiel 1: ProSiebenSat.1 Media Auch im DAX muss man gar nicht lange suchen, um fündig zu werden. Im DAX ist die ProSieben-Aktie mit einer Dividendenrendite von sieben Prozent eine der Top-Dividenden-Aktien. Doch glücklich wurden die Aktionäre mit der Medien-Aktie nicht.

Seit 2015 befindet sich das Papier auf dem absteigenden Ast – alleine seit Mai 2017 hat die Aktie rund ein Drittel ihres Wertes eingebüßt. Sorgen um die Werbeeinnahmen im TV-Geschäft und die teure Expansion im Internet lasten auf der Aktie. Die Dividendenrendite von 7 Prozent erscheint vor diesem Hintergrund vor einem ganz anderen Licht.

| Kennzahlen: ProSiebenSat.1 Media | | WKN / ISIN: | PSM777 / DE000PSM7770 | | Marktkapitalisierung: | 6,52 Mrd. EUR | | Umsatz 2017e: | 4,10 Mrd. EUR | | KGV 2017e / 2018e: | 11,9 / 11,3 | | Dividendenrendite 2017e: | 7,0% |

Die Medien-Aktie aus dem DAX befindet sich bereits seit 2015 auf Talfahrt. Neben den Kursverlusten müssen Anleger auch mit der hohen Volatilität und Unsicherheit klar kommen.

Kurz gesagt: Eine hohe Dividendenrendite nützt Ihnen gar nichts, wenn der Aktienkurs derart ins Bodenlose fällt. Die Medien-Aktie wurde im März 2016 in den DAX aufgenommen. Schon damals wies ProSieben eine überdurchschnittliche Rendite von knapp 4% auf. Wer damals eingestiegen ist, hat kein gutes Geschäft gemacht.

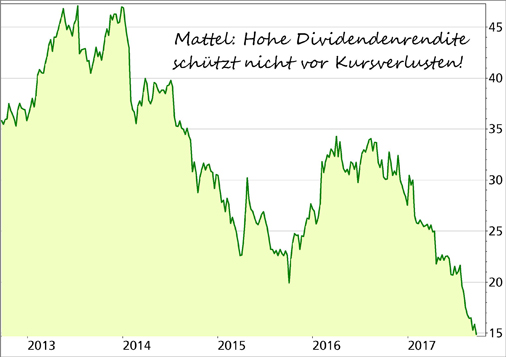

Beispiel 2: Mattel Auch international wird man schnell bei bekannten Aktien fündig, die dank ihrer hohen Dividendenrendite locken. Die Aktie des Spielzeugherstellers Mattel (u.a. Barbie) ist so ein Papier.

Man könnte meinen, dass die Spielzeugbranche ein eher langweiliges Geschäft ist, bei dem vor allem die Großkonzerne wie Mattel ein bewährtes Geschäftsmodell umsetzen und regelmäßig hohe Erträge generieren.

Dass dem nicht so ist, zeigt auch die Pleite des Spielzeughändlers Toys"R"Us, die auch die Mattel-Aktie am Mittwoch mit nach unten zog. Allerdings hält auch bei Mattel die Talfahrt schon viel länger an, wie der Chart zeigt:

| Kennzahlen: Mattel | | WKN / ISIN: | 851704 / US5770811025 | | Marktkapitalisierung: | 5,02 Mrd. USD | | Umsatz 2017e: | 5,53 Mrd. USD | | KGV 2017e / 2018e: | 19,2 / 14,2 | | Dividendenrendite 2017e: | 6,5% |

Alleine im bisherigen Verlauf des Börsenjahres 2017 hat die Mattel-Aktie 46 Prozent an Wert verloren – die hohe Dividendenrendite ist da nur ein schwacher Trost, der die Kursverluste nicht annähernd wett machen kann.

Meine Checkliste für Dividenden-Aktien:

Das zeigt: Eine hohe Dividende reicht nicht! Eine hohe Dividende allein sagt wenig aus! Folgende Faktoren berücksichtigen Sie bitte bei der Betrachtung und der Analyse der Dividenden-Aktien: 1. Die Rendite steigt zwangsläufig, wenn der Kurs fällt. Das Beispiel des Barbie-Konzerns Mattel zeigt dies: Was helfen Ihnen Ausschüttungen in Höhe von 6,5 Prozent, wenn gleichzeitig die Notierungen der Aktie an der Börse um 46 Prozent nachgeben wie 2017 geschehen? 2. Wird die Rendite nur durch permanente Fremdkapitalaufnahme ermöglicht, hat das mit Nachhaltigkeit nichts zu tun. Es werden Schulden gemacht, um die Aktionäre bei Laune zu halten, nicht um zu investieren. Finger weg von solchen Aktien! 3. Kann das Unternehmen die Dividende in allen Marktphasen konstant halten? Nur wenn der Cashflow hoch genug und auch stabil ist, gelingt das. Und genau das ist ein Zeichen von Qualität. Unternehmen wie Unilever sind positive Beispiele dafür: Beispiel 3: Unilever Nach den beiden Negativ-Beispielen ProSieben und Mattel möchte ich auch ein positives Beispiel anführen, das zeigen soll, wie ich mir eine gute Dividenden-Aktie vorstelle.

Es geht um das Papier von Unilever: Als wir die Konsum-Aktie im Oktober 2016 ins Zukunftsdepot der Rendite-Spezialisten aufgenommen haben, belief sich die Dividendenrendite „nur“ auf 3,3%. Der Aktienkurs hat aber seitdem um 26% zugelegt:

| Kennzahlen: Unilever | | WKN / ISIN: | A0JMZB / NL0000009355 | | Marktkapitalisierung: | 149,96 Mrd. EUR | | Umsatz 2017e: | 54,94 Mrd. EUR | | KGV 2017e / 2018e: | 24,1 / 21,2 | | Dividendenrendite 2017e: | 2,8% |

Nur durch die Kombination aus hoher Dividendenrendite und Kursgewinnen

spielen wirklich gute Dividenden-Aktien ihre Stärken aus.

Mein Fazit:

Dividenden-Aktien sind ein sinnvoller Baustein in jedem Aktiendepot. Sie sind aber nicht der sichere Hafen oder der "neue Zins", den manche Marktschreier versprechen. Selbst Aktien, die heute noch als sicher gelten, können morgen unter Veränderungen dieses Attribut einbüßen.

Denken Sie nur an die Versorger-Aktien E.ON und RWE, die als sehr konservativ und bombensicher galten. Nachdem die Energiewende die Geschäftsmodelle zerstört hatte, schmolzen die Aktienkurse wie Butter in der Sonne und selbst die Dividendenzahlung war auf einmal nicht mehr sicher.

Am besten fährt man unter diesem Blickwinkel langfristig mit Anteilsscheinen von Marktführern, die die Preise ihrer Produkte entsprechend schnell anpassen können und so beispielsweise auch die Inflationsrate kompensieren.

Das gilt für klassische Konsumwerte wie Procter & Gamble (u.a. Marken wie Gillette, Wella und Braun) und Unilever (u.a. Marken wie Dove, Axe, Knorr und Rama), aber nicht für Aktien aus den Branchen Immobilien oder Rohstoffe.

Auch Technologie-Aktien sind aufgrund des steten Wandels der Technik anfällig, denken Sie nur an den ehemaligen Smartphone-Weltmarktführer Nokia.

ACHTUNG:

Ich erstelle gerade ein Video zu diesem wichtigen Thema, welches ich Ihnen morgen per Mail sende. Bitte unbedingt anschauen!

|