Drei oder vier Zinserhöhungen in den USA für 2018?

Trader-Sentiment für 09. KW 2018 (26.02. - 02.03.)

Drei oder vier Zinserhöhungen in den USA für 2018?

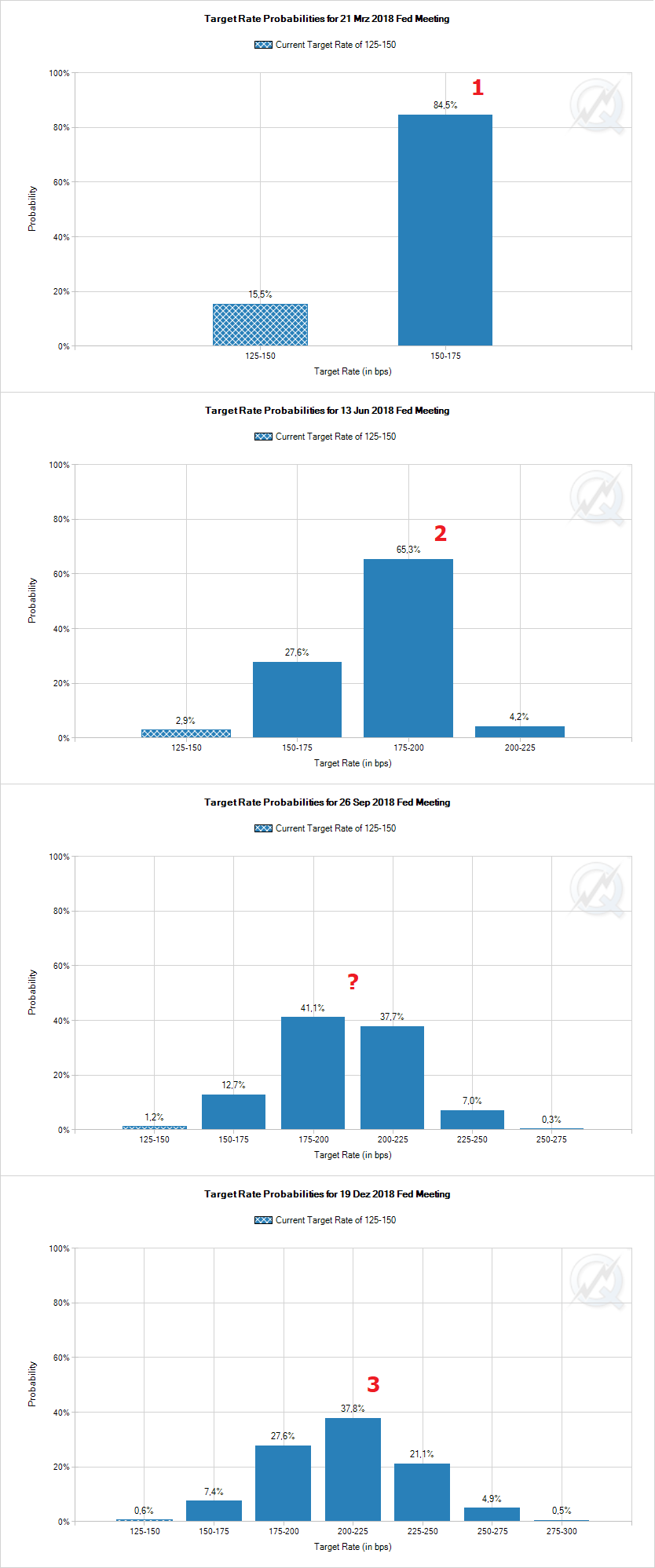

von Torsten EwertSehr verehrte Leserinnen und Leser, in der vergangenen Woche hat Sven Weisenhaus darauf hingewiesen, dass inzwischen immer mehr Börsenbeobachter in diesem Jahr von vier Zinsschritten der Fed ausgehen. Und er hat sich erstaunt darüber gezeigt. Zu Recht! „Der Markt“ ist immer als Ausrede gut Natürlich kann man als Börsianer immer mal wieder anderer Meinung sein als alle anderen. Das ist bei Stockstreet häufig der Fall. Und man darf das auch kundtun – was wir ebenfalls machen. Schön ist es, wenn dazu noch die Begründung geliefert wird, woher die abweichende Meinung rührt (das ist bei Stockstreet die Regel). Viele „Experten“ begründen ihre Meinung leider allzu oft nur lapidar damit, dass „der Markt“ dieser, ihrer Meinung sei. Das verleiht diesen Meinungen scheinbar eine gewisse Autorität („Wenn der Markt das so sieht!“) und hat darüber hinaus meist den Vorteil, dass eine solche Behauptung nicht überprüfbar ist (Wer weiß schon, was der Markt wirklich denkt?) Im Fall der Zinserhöhungen der Fed ist das jedoch anders. Hier kann man die Meinung des Marktes recht einfach überprüfen, und zwar anhand der Fed Fund Futures, die für jeden Fed-Sitzungstermin die Wahrscheinlichkeiten für die verschiedenen Zinsniveaus liefern, die nach Meinung des Marktes auf diesem Termin beschlossen werden. Was der Markt wirklich sagt Schauen wir uns die den aktuellen Stand für die vier entscheidenden Termine (März, Juni, September, Dezember) an. In den folgenden Grafiken sind die möglichen Zinsniveaus dargestellt und die Wahrscheinlichkeiten, mit denen die Marktteilnehmer das entsprechende Zinsniveau zum jeweiligen Termin erwarten, wobei die schraffierte Säule das aktuelle Zinsniveau markiert. Das Zinsniveau ist als Bandbreite (welche die Fed seit 2008 festlegt) und in Basispunkten angegeben, wobei 100 Basispunkte („bps“) gleich ein Prozent entsprechen.

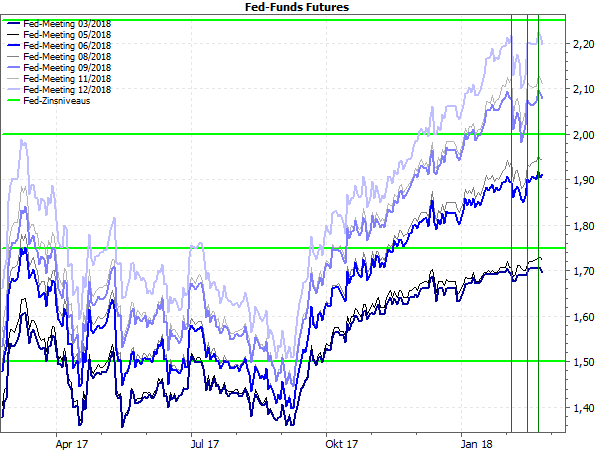

(Quelle: CME Group) Die roten Eintragungen habe ich hinzugefügt. Sie zählen die Zinsschritte, die sich aufgrund der Angaben aus den Fed Fund Future zu den jeweiligen Sitzungsterminen eindeutig ergeben. Danach gibt es aktuell genau drei Zinserhöhungen, die der Markt einpreist – und zwar im März, im Juni und im Dezember. Für den September sind die Anleger noch unentschlossen, tendieren aber eher zu unveränderten Zinsen. Erst im Dezember schlägt das Pendel klar in Richtung des nächsten Zinsschritts aus. Zwischenfazit: Bislang gehen die Märkte von drei Zinsschritten für 2018 aus, genauso wie es die Fed bisher kommuniziert hat. Was sich seit Februar geändert hat Nun könnte es ja trotzdem sein, dass die jüngsten Ereignisse (Arbeitsmarktbericht, Zinsanstieg, Inflationsdaten) die Anleger bewegt haben, ihre Meinung über die Zinserhöhungen der Fed deutlich zu ändern. Daraus könnte man – mit etwas gutem Willen – vielleicht irgendeine Tendenz zu einem vierten Zinsschritt ableiten. Schließlich steht der Septembertermin etwas auf der Kippe. Schauen wir uns also den Verlauf der Zinserwartungen des Marktes zu den Fed-Zinsterminen innerhalb der vergangenen zwölf Monate an. Dazu habe ich im folgenden Chart aus Gründen der Übersichtlichkeit für jeden Temin das gewichtete Zinsniveau aus den jeweiligen Wahrscheinlichkeiten dargestellt. Dadurch erhält man börsentäglich nur einen Wert pro Zinstermin (den oberen Wert der Leitzinsspanne), also insgesamt nur eine Kurve pro Fed-Sitzungstermin.

(Quellen: CME Group, eigene Berechnungen; Darstellung mit MarketMaker) Die vier „Haupt-Zinstermine“ habe ich in Blautönen und als dicke Kurven dargestellt, die „kleinen“ Zinstermine in Schwarz/Grau. Die senkrechten Linien stellen die jüngsten, angeblich so entscheidenden Ereignisse für die Zinsängste der Anleger dar: die Veröffentlichung des US-Arbeitsmarktberichts (2.2.), die Bekanntgabe der neuesten US-Inflationsdaten (14.2.) und die Veröffentlichung des Protokolls des Januar-Meetings der Fed (21.2.). Welche Wirkung die jüngsten Ereignisse hatten Es ist klar zu erkennen, dass keines dieser Ereignisse die „Zinsängste“ der Anleger angeheizt hat – selbst das Fed-Protokoll nicht, dass angeblich Hinweise auf vier Zinserhöhung in diesem Jahr liefern soll. Es ist sogar so, dass insbesondere der Arbeitsmarktbericht (linke senkrechte Linie) die Zinserwartungen der Börsianer zunächst sogar gedämpft hat! Wie ist das zu erklären? Durch den Kurseinbruch und die damit verbundene vermeintliche Crash-Gefahr sinkt tendenziell die Wahrscheinlichkeit weiterer (starker) Zinserhöhungen. Denn die Fed hat in den vergangenen Jahren immer wieder gezeigt, dass sie auch darauf achtet, dass die Finanzmärkte relativ stabil bleiben. Das war schon zu Zeiten des Fed-Chefs Alan Greenspan so („Greenspan-Put“), aber auch seine Nachfolger Ben Bernanke und Janet Yellen beachteten diese (ungeschriebene) Regel. Die schnellen Zinserhöhungen von 2004 bis 2006 (17 Zinsschritte in zwei Jahren) musste die Fed in der Finanzkrise hektisch zurücknehmen und hinterließ damit den Eindruck eines übereilten Vorgehens. Seitdem agiert die Fed vorsichtiger. Und das haben die Anleger Anfang Februar kurzfristig eingepreist. Insgesamt blieben aber die Zinserwartungen während der angeblich so einschneidenden Ereignisse seit Anfang Februar konstant. Hektische Sprünge, die darauf hindeuten, dass die Börsianer ihre Meinung geändert haben, gab es jedenfalls nicht. Fazit: Bislang glaubt der Markt weiter an die Fed Die Marktteilnehmer zeigen bislang nicht, dass sie erwarten, dass die Fed von ihrem avisierten Vorgehen – drei Zinserhöhungen in 2018 – abweicht. Eine vierte Zinserhöhung ist jedenfalls in den Fed Fund Futures bis Dezember noch nicht eingepreist. Das könnte sich ändern, wenn der neue Fed-Vorsitzende, Jerome Powell, auf der nächsten Pressekonferenz nach dem März-Meeting eine neue Gangart erkennen lässt. Aber soweit ist es noch nicht. Daher gibt es vorerst keinen Anlass, die bisherige Fed-Politik infrage zu stellen. Mit besten Grüßen Ihr Torsten Ewert

Trader-Sentiment für 09. KW 2018 (26.02. - 02.03.)

von Sven WeisenhausDer DAX ist in der vergangenen Handelswoche in einer Range von rund 200 Punkten seitwärts gelaufen (siehe dunkles Rechteck im folgenden Chart). Am Ende kam es bei einem Schlussstand von 12.483,79 Punkten im Vergleich zum Schlusskurs der Vorwoche (blaue Linie) zu einer Veränderung von +31,83 Punkten bzw. +0,26 %.

Mit dieser Entwicklung dürften weder Bullen noch Bären vollends zufrieden sein. Zwar waren die Bullen in der vorangegangenen Umfrage mit einem Anteil von 51,74 % leicht in der Überzahl und die Anleger können sich daher mehrheitlich über den leichten Punktegewinn am Ende der Woche freuen, doch die meiste Zeit hielt sich der DAX zuvor im negativen Bereich auf. Zudem macht der Kursverlauf nach wie vor nicht den Eindruck eines starken Aufwärtstrends, sondern sieht unverändert nur nach einer Konsolidierung im Abwärtstrend aus. Und die Bullen lassen sich immer noch nicht nahhaltig verunsichern. Auch wenn ihr Anteil in der aktuellen Umfrage weiter gesunken ist (von 51,74 % auf 50,20 %), sind sie dennoch weiterhin in der Überzahl.

Und so bleibt mein Fazit unverändert zur Vorwoche: Die Korrektur könnte sich "in dieser Woche doch noch fortsetzen. In diesem Fall hätte das Sentiment als Kontraindikator am Ende übergeordnet betrachtet doch ein rundes Bild abgegeben."

Ihr

Sven Weisenhaus

- Stockstreet-Team -

www.trader-sentiment.de

|