Was gegen eine neue Eurokrise spricht... Liebe Leser,

jetzt scheint das einzutreten, vor dem viele schon lange gewarnt haben: Italien könnte den Weg Griechenlands gehen und zahlungsunfähig werden. Eine solche Krise würde der Euro nicht mehr aushalten – so die Angst vieler.

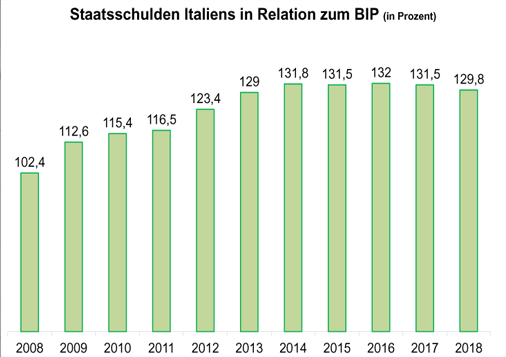

Mit 132% des Bruttoinlandsprodukts ist Italien jetzt schon das am zweithöchsten verschuldete Land in der Eurozone nach Griechenland. Das ging in den letzten Jahren nur deshalb gut, weil die Europäische Zentralbank italienische Staatsanleihen kauft.

Die Staatsschulden Italiens sind hoch, aber sie sind in den letzten Jahren

zumindest nicht weiter gestiegen. Eine Last aus der Vergangenheit sozusagen.

Anleger werden systematisch verunsichert

Sicher haben Sie auch die Turbulenzen um die Regierungsbildung in Italien in den Medien verfolgt. Ich will daher hier nur kurz zusammenfassen: Erst erschreckten die Pläne der neuen Regierung die Anleger. Ein finanzieller Kamikazeflug, man kann es nicht anders sagen.

Für den wohlhabenden Norden sollten die Steuern gesenkt, für den armen Süden die Transferleistungen erhöht werden. 70 bis 80 Mrd. Euro hätten allein die Steuersenkungen gekostet, weitere mindestens 17 Mrd. Euro das so genannte Bürgergeld. Die Staatsschulden wären nach oben geschossen.

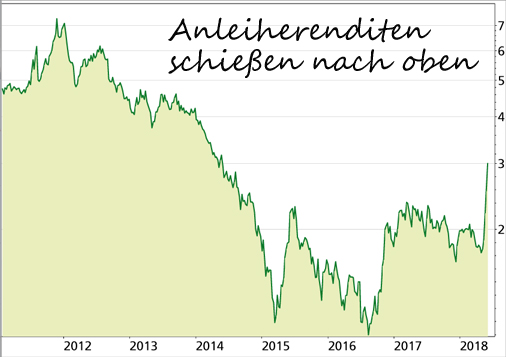

Dann platzte die Regierungsbildung, was einmal mehr die "Unregierbarkeit" Italiens zu demonstrieren scheint. Doch wie geht es nun weiter in der drittgrößten Volkswirtschaft der Eurozone? In Italien sind instabile Verhältnisse ja nichts Neues, sondern seit vielen Jahren fast schon die Regel. Ein Schuldenschnitt würde vor allem die Italiener selbst treffen Die Politshow in Rom sollte man aber dennoch nicht zur Folklore verklären, denn die Probleme des Landes sind ja mit den immer wahrscheinlicher werdenden Neuwahlen nicht verschwunden. Auch ob das Wahlergebnis eine andere Regierungskonstellation möglich machen würde, ist völlig offen – Kennern der politischen Verhältnisse zufolge sogar unwahrscheinlich. Vielleicht ist aber auch vielen Italienern bislang nicht bewusst, was die Pläne der Populistenparteien für Sparer und Anleger bedeutet hätten. Rund 20 Prozent der italienischen Staatsanleihen hält zwar die EZB, der Rest jedoch ist meist in Händen einheimischer Sparer oder Unternehmen. Ein Schuldenschnitt oder ähnliches würde daher vor allem die Italiener selbst treffen und käme einer Enteignung gleich. Immerhin haben die Italiener nun etwas Bedenkzeit, denn eine Neuwahl wäre wohl erst im Herbst möglich. Was sind bisher die Folgen? 1. Am Anleihemarkt ist die Angst vor einer Eurokrise zurück, was sich in einem Anstieg der Renditen für italienische Staatsanleihen ausdrückt. Der Aufschlag für italienische Staatsanleihen gegenüber deutschen Bundesanleihen ist in der Spitze bis auf 3% gestiegen, liegt damit aber noch weit unter dem Stand auf dem Höhepunkt der Eurokrise (etwa 5,5%). 2011 lag die Rendite 10-jähriger Anleihen bei über 7%, heute bei 3,0%:

Im kräftigen Anstieg der Anleiherenditen drückt sich Panik aus. Wenn das so

weiter geht, muss der italienische Staat für neue Schulden deutlich mehr bezahlen.

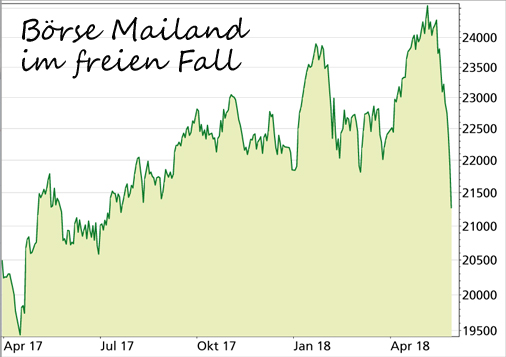

2. Die Kurse an Europas Börsen sind unter Druck geraten, besonders natürlich in Italien, wo der Aktienindex der Mailänder Börse auf den tiefsten Stand seit Mitte 2017 gefallen ist:

3. Der Euro ist am Devisenmarkt ebenfalls unter Druck gekommen, und zwar unter anderem gegenüber US-Dollar, Yen und Schweizer Franken. Besonders der Franken scheint seine Funktion als sicherer Anlagehafen zurückzugewinnen:

Der Wechselkurs Euro/Franken ist in den letzten Tagen kräftig gefallen,

steht aber immer noch deutlich höher als Anfang 2017.

Anlagen in Fremdwährungen sind IMMER eine Spekulation

Wäre es angesichts der Krise in Italien nicht gut, sein Geld einfach in anderen Währungen anzulegen als im Euro, z.B. im Schweizer Franken? Nein! Zumindest dann nicht, wenn Sie in der Eurozone leben und Ihren Lebensunterhalt mit der hier gültigen Währung bestreiten müssen.

Denn Anlagen in anderen Währungen sind immer eine Spekulation, keine langfristige Geldanlage. Wertet der Euro ab, dann erzielen Sie einen Kursgewinn, wenn Sie Ihr Geld wieder zurücktauschen. Wertet der Euro aber wieder auf, dann verlieren Sie Geld.

Und sollte die Eurokrise soweit eskalieren, dass es zu einem Auseinanderbrechen der Eurozone kommt, dann sind Geldbeträge in ausländischen Währungen, zum Beispiel Schweizer Franken, auch kein guter Schutz. Denn niemand kann sagen, was danach käme und zu welchem Wechselkurs Sie Ihre Franken in Euro – oder welche Währung auch immer – zurücktauschen könnten. Der Schweizer Franken als sicherer Anlagehafen? Der Schweizer Franken ist deswegen ein so gutes Beispiel, weil sich verunsicherte Anleger schon immer gern in den "sicheren Hafen" der Schweizer Währung geflüchtet haben, auch auf dem Höhepunkt der Eurokrise in den Jahren 2010 und 2011. Der Wechselkurs des Euro zum Franken fiel in dieser Zeit um über 30 Prozent! Doch der Franken hat als Fluchtwährung stark an Attraktivität eingebüßt. Gewiss gewinnt der Franken zeitweise an Wert, wenn die geopolitischen Spannungen steigen oder sich die Krise der Eurozone zuspitzt. Doch in der Tendenz ist EUR/CHF in den letzten 12 Monaten kräftig gestiegen. Schweizer Notenbanker versuchen den Franken zu schwächen Zurückzuführen ist das in erster Linie auf die Politik der Schweizerischen Nationalbank SNB, die seit Jahren energisch gegen eine weitere Aufwertung kämpft. Vor allem die Einführung negativer Einlagezinsen hat sich als äußerst effektives Mittel gegen kurzfristiges "Fluchtkapital" erwiesen. Privatanleger und auch Profis, die eine Krise an den Märkten befürchten, werden dadurch abgeschreckt. Wer Geld im Franken parkt, muss aber dafür nicht nur zahlen, er geht auch das Risiko ein, dass der Franken mittelfristig deutlich abwertet.

Denn die Schweizer Währung gilt nach Ansicht der meisten Experten als überbewertet, das sehen auch die Schweizer Notenbanker so.

Der Franken ist überbewertet Ein Investment in die Schweizer Währung ist daher riskant, denn die Schweizerische Nationalbank hat in den letzten Monaten ihre Strategie immer wieder bestätigt.

Wenn die Krise in Italien nicht weiter eskaliert, wird der überbewertete Franken daher voraussichtlich wieder unter Abwertungsdruck kommen, sprich EUR/CHF steigen.

Mein Fazit dazu: Geld in Franken anzulegen, auf welche Weise auch immer, ist keine gute Möglichkeit, wenn Sie Ihr Geld vor einer Eurokrise schützen wollen. Investments in Sachwerte sind hier die weit bessere Wahl, denn diese behalten auch in einer Finanzkrise ihren Wert. Zwei Gründe, warum die Krise nicht eskaliert: Die Entwicklungen in Italien sind besorgniserregend und kurzfristig ist die weitere Entwicklung kaum zu prognostizieren. Aber eine neue Eurokrise droht aktuell trotzdem nicht, denn: 1. Italiens Staatsanleihen laufen im Schnitt noch 7 Jahre. Der Anstieg der Zinsen bringt den Staat derzeit nicht in akute Finanzprobleme. Die Entwicklungen z.B. am Anleihemarkt sollten nicht überinterpretiert werden, da ist auch viel kurzfristige Spekulation dabei. 2. Europas Wirtschaft ist viel robuster als auf dem Höhepunkt der Eurokrise 2011, das gilt trotz aller Probleme auch für Italien. Es gibt eine hohen Leistungsbilanzüberschuss und das Haushaltsdefizit ist seit 2014 von etwa 3 auf unter 2 Prozent gefallen. Wie eingangs erwähnt, ist auch die Schuldenlast zuletzt zumindest nicht weiter gestiegen. Sollte Rom tatsächlich finanzpolitischen Unfug betreiben, würde das vermutlich erst im nächsten großen Konjunkturabschwung zu einer Finanzkrise führen, vielleicht 2022.

Das größte Risiko in Italien geht daher aktuell von einem weiteren Erstarken der populistischen Parteien aus, die für die Probleme Italiens hauptsächlich die Europäische Union und den Euro verantwortlich machen. Als hätte Italien vor Einführung des Euros nicht schon die gleichen Probleme gehabt.

Was sollten wir als Anleger tun?

In erster Linie ruhig bleiben. Mögliche Kursrückgänge an den Aktienmärkten sind für langfristig orientierte Anleger eher eine Gelegenheit zum Einstieg. Denn wie bereits erwähnt, sind Sachwerte der beste Schutz gegen eine Finanzkrise.

Aktien von hochverschuldeten Unternehmen meiden. Denn nicht nur in den USA steigen allmählich die Zinsen und das kann viele Unternehmen in Zukunft in Finanzschwierigkeiten bringen.

Zudem ist es sinnvoll, zur Diversifikation eines Depots auch Aktien oder überhaupt Wertpapiere aus anderen Ländern zu kaufen, die nicht in Euro notieren.

Zum einen machen Sie sich dadurch weniger abhängig von der wirtschaftlichen Lage in der Eurozone. Zum anderen gewinnen diese Aktien in Euro gerechnet an Wert hinzu, wenn der Euro abwertet. Dieser Wechselkurseffekt sollte aber bei der Anlageentscheidung nicht im Vordergrund stehen, sondern ist nur Teil einer sinnvollen Diversifikation.

|