Ein typischer Prozess

S&P 500 folgt exakt dem bullishen Szenario

Ein typischer Prozess

von Sven Weisenhaus Der starke Anstieg bei den Energiepreisen geht einer Umfrage zufolge vielen mittelständischen Unternehmen zunehmend an die Substanz. Konkret sehen sich laut dem Bundesverband mittelständische Wirtschaft BVMW 42 % von 853 befragten Unternehmen durch die Energiepreisexplosion in ihrer Existenz bedroht. 72,5 % gaben an, zumindest unter den derzeitigen Preisen für Energie zu leiden. Die Sorgenfalten werden größer Letzteres verwundert mich eigentlich kaum. Selbst eine höhere Zahl wäre aus meiner Sicht keine Überraschung gewesen. Doch die 42 % machen mir etwas Sorge. Und vor diesem Hintergrund habe ich mir die Einkaufsmanagerdaten aus Deutschland noch einmal genauer angesehen. Leider wurden die Sorgenfalten damit nur noch größer. Denn: - Die Lieferzeiten haben sich erneut verlängerten, zwar im geringsten Ausmaß seit Oktober 2020, doch der entsprechende (inverse) Index notiert nach wie vor auf historisch niedrigem Niveau.

- Die Unternehmen beklagen im August das dritte Minus beim Auftragseingang in Folge.

- Dabei gingen auch die Auslandsbestellungen erneut zurück, wobei die Hersteller hier die höchsten Einbußen seit über 2 Jahren hinnehmen mussten.

- Industrieunternehmen beklagen zudem stornierte oder verschobene Neuaufträge.

- Dadurch legten Bestände an Vormaterialien und Fertigwaren fast im Rekordtempo zu.

- Grund dafür ist, dass auf Kundenseite die Lagerbestände gefüllt sind, wahrscheinlich aufgrund einer geringeren Verbrauchernachfrage.

- Und diese ist wiederum der hohen Inflation geschuldet.

- Zwar verlangsamte sich der – nach wie vor überdurchschnittlich starke – Anstieg der Einkaufspreise zum vierten Mal hintereinander, und er fiel so schwach aus wie zuletzt im September 2021, ob diese Entwicklung anhält, muss angesichts der erneut gestiegenen Energiepreise allerdings abgewartet werden.

- Gleiches gilt für die Verkaufspreise, bei denen sich der Anstieg ebenfalls den vierten Monat in Folge abschwächte und so gering ausfiel wie seit Februar nicht mehr, dennoch war auch dieser noch überdurchschnittlich.

- Der Geschäftsausblick verbesserte sich vor diesem Hintergrund überraschend ausgehend von seinem 26-Monatstief im Juli, der entsprechende Index notiert aktuell jedoch ein weiteres Mal tiefer als vor dem Einmarsch Russlands in die Ukraine.

Ähnliches beklagen die Unternehmen der Eurozone: - Auch hier verlängerten sich die Lieferzeiten, wenn auch ebenfalls im geringsten Ausmaß seit Oktober 2020.

- Bei den Auftragsbeständen gab es den zweiten Rückgang in Folge.

- Ein Grund dafür ist, dass der Auftragseingang zum zweiten Mal hintereinander ein hohes Minus auswies.

- Ausschlaggebend für den Auftragsrückgang war auch hier erneut der starke Inflationsdruck.

- Denn die Ein- und Verkaufspreise legten abermals rasant zu, wenngleich sich die Steigerungsraten im Vergleich zum Vormonat abschwächten. Die Einkaufspreise stiegen so langsam wie seit fast einem Jahr nicht mehr, der Anstieg der Verkaufspreise war der schwächste seit Jahresbeginn.

- Die hohen Preise belasten nicht nur den Auftragseingang, sondern auch den Absatz bereits fertiggestellter Industrieerzeugnisse. Die Bestände an Fertigwaren nahmen im August so rasant zu wie nie zuvor seit Umfragebeginn vor 25 Jahren. Der entsprechende Index verzeichnete das zweite Allzeithoch in Folge, da die Unternehmen nicht in der Lage waren, ihre Erzeugnisse angesichts der sinkenden Nachfrage abzusetzen.

- Der Index für die Geschäftsaussichten notierte vor diesem Hintergrund auf dem zweitniedrigsten Wert seit der ersten Corona-Welle.

Bereits die Einkaufsmanagerdaten vom Juli hatte ich als „desaströs“ bezeichnet. Damals trotzen die Aktienmärkte noch den miserablen Konjunkturaussichten. Das scheint sich mit den aktuellen Rücksetzern an den Aktienmärkten geändert zu haben. Doch man sollte die Flinte noch nicht zu früh ins Korn werfen. Denn nach den starken Kurserholungen waren Gegenbewegungen zu erwarten. Der Stimmungsumschwung führte zu schnell zu weit Diese sind also vielleicht nicht so sehr den schwachen Konjunkturdaten und erneut gestiegenen Energiepreisen geschuldet, sondern womöglich einfach nur der Tatsache, dass die Aktienindizes an wichtigen Widerständen abgeprallt sind. Dass solche Hürden nicht im ersten Anlauf überwunden werden konnten, liegt an der weiten Strecke, welche die Kurse bis dorthin bereits zurückgelegt hatten. Ich darf dazu an die Börse-Intern-Ausgabe vom Dienstag vergangener Woche erinnern, in der ich konkrete Zahlen genannt habe, wie stark die Indizes zulegen konnten – der Nasdaq 100 zum Beispiel binnen 39 Handelstagen satte 24 % (siehe „Der Stimmungsumschwung führt zu schnell zu weit“). Da kann den Bullen schon mal die Kraft ausgehen, so dass sie erst neuen Schwung holen müssen. Ein typischer Prozess Letztlich ist es aktuell gekommen, wie es zu erwarten war: Die extrem hohe Inflation belastet die Menschen, die dadurch weniger konsumieren (müssen). Einzelhandelsunternehmen setzen daher weniger ab, weshalb die Regale voll bleiben. Also wird weniger Ware nachbestellt, womit die Auftragseingänge der Großhändler und Hersteller sinken. Zugleich nehmen die Auftragsbestände ab, weil noch vorhandene Bestellungen abgearbeitet werden. Diese Entwicklungen haben zu einer Korrektur am Aktienmarkt geführt. Was nun noch folgen könnte, ist eine sinkende Produktion. Dann wird weniger Personal benötigt und die Arbeitsmarktdaten verschlechtern sich. Durch eine höhere Arbeitslosigkeit wird noch weniger konsumiert, die geringere Nachfrage lässt die Preise purzeln, und wenn die Preise günstig genug sind, nimmt der Konsum wieder zu und der Konjunkturzyklus beginnt quasi von neuem. Zu diesem Zeitpunkt hat der Aktienmarkt sein Tief längst hinter sich gelassen. Wann geht es wieder bergauf? Stellt sich nun nur noch die Frage, wie lange sich dieser Konjunkturzyklus zieht und wann das Tief am Aktienmarkt erreicht worden ist oder erreicht sein wird. Da die Welt aktuell schon am dunkelsten scheint, bin ich relativ optimistisch, zumindest für den Aktienmarkt. Denn dieser nimmt die Zukunft vorweg. Und diese erscheint meist heller, vor allem, wenn es dunkel ist.

S&P 500 folgt exakt dem bullishen Szenario

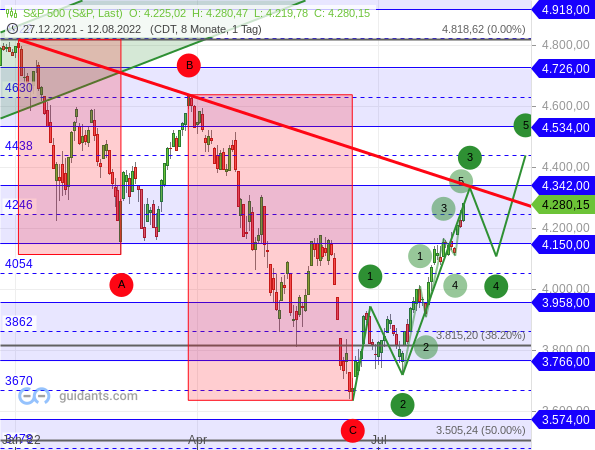

von Sven Weisenhaus Schauen wir uns dazu heute den S&P 500 an. Diesen hatte ich hier zuletzt am 12. August in einer ausführlichen Schritt-für-Schritt-Chartanalyse besprochen (siehe „S&P 500: Erneute Gegenbewegung oder Ende der Korrektur?“). Und ich kam zu einem bullishen Szenario:

Am 15. August passte ich dieses für die Leser des „Target-Trend-Spezial“ leicht an:

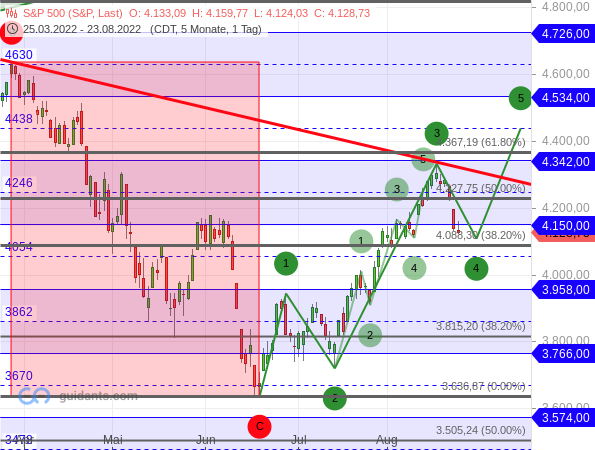

Und wie sich heute zeigt, hat sich der Index exakt an den skizzierten Verlauf gehalten.

So lange dieses Szenario intakt ist, gibt es eine hohe Wahrscheinlichkeit, dass es auch weiter aufgeht. Und daher befolge ich einfach meine eigenen Angaben aus der Börse-Intern-Ausgabe vom 12. August. Damals hieß es: „Und jetzt würde ich im S&P 500 aufgrund der Chartanalyse erst einmal einen Rücksetzer abwarten und beobachten, wo und wann dieser startet und wie dynamisch er verläuft. Bei einer schnellen Bewegung in Richtung der Welle 1 (dunkelgrün) bietet sich weiterhin kein (Long-)Trade an. Setzten die Kurse aber moderat und korrektiv zurück, im Rahmen der Welle 4 zum Beispiel in Form eines Abwärtstrendkanals bzw. einer Flagge, könnte man mit einer Long-Position auf eine Fortsetzung der Kurserholung setzen.“ Die Kurse haben dynamisch zurückgesetzt, insbesondere am Montag. Dabei wurde das Tief der Welle 4 (hellgrün) angesteuert und fast erreicht. Aus Sicht der Elliott-Wellen ist dies ein typisches Kursziel für eine ABC-Korrektur. Doch ein ABC-Muster kann ich im aktuellen Rücksetzer nur schwer erkennen. Stattdessen könnten wir bislang nur eine Welle A gesehen haben.

Wer es spekulativ mag, könnte aber dennoch bereits einen kleinen Long-Trade wagen, um auf eine Welle B zu setzen. Und vielleicht erwischt man ja sogar schon das Tief und man wird im Rahmen der Welle 5 sogar auf ein neues Erholungshoch getragen. Doch wie gesagt, dieser Trade ist spekulativ. Denn moderat und korrektiv haben die Kurse nicht zurückgesetzt. Und eine Flaggenformation ist bislang definitiv nicht erkennbar. Daher könnte man die weitere Kursentwicklung auch vor neuen Trades noch etwas abwarten.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

Im „Target-Trend-Spezial“ werden wir die weitere Kursentwicklung des S&P 500 sehr genau beobachten. Und sobald sich eine Gelegenheit ergibt, wird es dort einen Trading-Hinweis geben. Wenn Sie diesen nicht verpassen möchten, dann melden Sie sich JETZT HIER an!

|