Ein Update der Szenarien für die US-Indizes

Ein Update der Szenarien für die US-Indizes

von Sven WeisenhausDer heutige Freitag stand ganz im Zeichen des großen, dreifachen Verfallstags - auch Hexensabbat genannt. Denn tatsächlich schienen die Hexen zunächst das Börsenparkett zu beherrschen. Wie verhext konnten sich zu Handelsbeginn die Händler nicht am Xetra-System anmelden. Sowohl der Xetra- als auch der Eurex-Handel starteten dadurch mit 40-minütiger Verspätung. Bis dahin fand nur ein eingeschränkter Börsenhandel statt. Und das auch noch ausgerechnet am „Tag der Aktie“, der heute ebenfalls begangen wurde. Starke Kursausschläge, die nach landläufiger Meinung an Verfallstagen oft zu sehen sind, gab es im DAX allerdings nicht. Stattdessen war die Volatilität sogar sehr gering. Der Index wurde schließlich bei ca. 12.400 Punkten abgerechnet, womit wieder einmal eine Verfallstagsprognose aufging - in diesem Fall das bullishe Szenario (siehe u.a. „Ein erster Ausblick auf den März-Verfallstag“). US-Indizes pendeln aus Auch die US-Indizes tendieren inzwischen unter abnehmender Volatilität immer klarer seitwärts. Das gilt auch für den Nasdaq100. Denn der konnte seit seinem neuen Allzeithoch nicht weiter zulegen, womit auch hier die erwartete Seitwärtsbewegung noch möglich bleibt. So pendeln sich die Kurse also nach den starken Kursverlusten von Anfang Februar wie erwartet aus bzw. ein. Passend dazu sind im Dow Jones auch noch beide am 2. März geschilderten Szenarien intakt - das symmetrische Dreieck (gelbe Linien im folgenden Chart) und die flache Abwärtstendenz (roter Trendkanal):

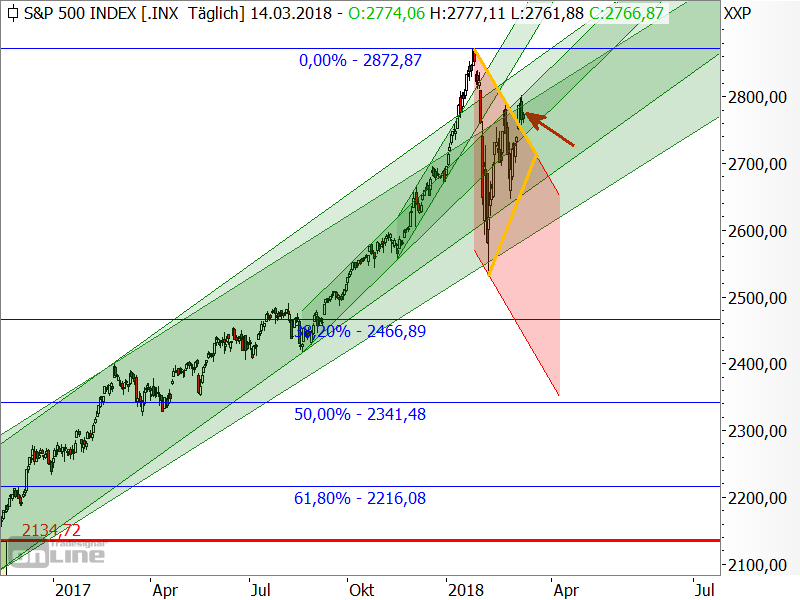

Allerdings ist der US-Index inzwischen weit in die Spitze des Dreiecks hineingelaufen. Dadurch wird es bald natürlich einen Ausbruch geben. Doch dieser hat dann eine geringe charttechnische Relevanz. Das kennen wir bereits vom Ausbruch des DAX aus seinem jüngsten Keil (siehe auch gestrige Börse-Intern). Die Kurse könnten also einfach weiter seitwärts tendieren. Möglicherweise kommt es dabei kurzzeitig zu erhöhter Volatilität - wie im DAX. Im S&P 500 sieht die Lage hingegen etwas anders aus. Der marktbreite US-Index hat sich etwas besser entwickelt als der nur 30 Werte beinhaltende Dow Jones und seine Abwärtslinien (gelb und rot im folgenden Chart) bereits überwunden (roter Pfeil). Aber auch hier zog der Ausbruch aus dem Dreieck keine dynamische Trendbewegung nach sich, womit sich die charttechnische Theorie hier bereits bestätigt hat.

Allerdings hatte ich das Dreieck sowieso für sehr unwahrscheinlich erklärt, weil es zu steil zusammenlief und daher in zeitlicher Hinsicht im Verhältnis zur vorangegangenen Korrekturbewegung zu kurz ausfiel. Aber auch das favorisierte Szenario einer korrektiven Abwärtsbewegung (siehe roten Trendkanal) ist mit dem Bruch der Abwärtslinie theoretisch hinfällig. Da auf den Ausbruch aber keine klaren Anschlussgewinne folgten, kann es auch jetzt im S&P 500 noch einer breiten Abwärtstendenz kommen - zum Beispiel wie folgt:

Sollten die Kurse aber weiter steigen, wäre auch noch eine einfache Seitwärtsbewegung möglich. Erst mit einem neuen Allzeithoch kann man von einer dynamischen Trendfortsetzung ausgehen. Wobei man dann noch ein kurzes Überschießen auf der Oberseite und einen Fehlausbruch einkalkulieren sollte, wie sich das aktuell im Nasdaq100 abzeichnet. Anpassung der Chartanalyse an die aktuelle Situation Ich hatte schon bei der ursprünglichen Chartanalyse Anfang März diese Anpassung an die jeweilige Kursentwicklung angekündigt. Hintergrund ist, dass sich die Kurse beim Auspendeln nach dynamischen Kursbewegungen nur selten an charttechnische Marken oder Formationen halten. Erst nach einer Kursberuhigung, wenn die Verunsicherung wieder aus dem Markt ist, werden diese wieder verlässlicher. Aufwärtstrendkanallinien haben im S&P 500 Relevanz Im S&P 500 kann man daher nun auch die Linien der verschiedenen Aufwärtstrendkanäle (grün) wieder verstärkt beachten. Aktuell steht der Kurs am unteren Ende eines engen Trendkanals, der seinen Ursprung im August 2017 hat. Bricht diese Linie, dann könnte die nächste angelaufen werden, an der am 2. März ein Zwischentief markiert wurde. Und wenn auch diese unterschritten wird, dann könnte die äußerste Trendkanallinie noch eine Unterstützung sein. Ansonsten muss man wohl tatsächlich mit einem neuen Korrekturtief rechnen. Fazit Es ist noch nicht die Zeit, sich als Anleger weit aus dem Fenster zu legen. Denn die US-Indizes verhalten sich sehr unterschiedlich und haben noch keine klaren Trends oder Formationen ausgebildet. Vorsichtiges Handeln ist daher aktuell noch gefragt. Derzeit kann ich nur festhalten, dass mein favorisiertes Szenario die Konsolidierung auf hohem Niveau ist. Wie sich diese in den einzelnen Indizes genau darstellt, muss man wohl oder übel noch etwas abwarten.

Bleiben Sie achtsam!

Ihr

Sven Weisenhaus

www.stockstreet.de

|