Ein (Wochen-)Ausblick

Ein (Wochen-)Ausblick

von Torsten EwertSehr verehrte Leserinnen und Leser, die neue Woche hat einige prominente Termine zu bieten und ein paar andere, die hierzulande weniger beachtet werden dürften. Aber gerade letztere könnten für einige Bewegung an den Märkten sorgen. Wichtige und unwichtige Termine Zu den vermeintlich wichtigen Terminen dieser Woche gehört natürlich zunächst die EZB-Sitzung am Mittwoch, von der jedoch keine Richtungsentscheidungen zu erwarten sind. Die Geplänkel über die neuen Refinanzierungsgeschäfte und andere geldpolitische Feinheiten sind wohl für die wenigsten Anleger interessant. Auch der nächste Brexit-Termin am Freitag wird wohl bedeutungslos bleiben, da eine erneute Verschiebung wahrscheinlich ist. Dabei werden ebenfalls nur Leute, die unbedingt müssen, die Details zur Kenntnis nehmen, mit welcher „Begründung“ welcher neue Termin vereinbart wird. Das Gleiche gilt sicherlich auch für den Brexit-Sondergipfel der EU, der wie die EZB-Sitzung für Mittwoch geplant ist. Die Börsianer können also gelassen bleiben. Die einzig spannende Frage in diesem Zusammenhang ist, ob es mit dem UK-Leitindex FTSE 100 weiter aufwärts geht. Dieser erreichte am Freitag exakt die letzte Abwärtslinie, bevor die jüngste Konsolidierung endgültig für beendet erklärt werden muss (siehe folgender Chart). Zuvor hat der „Footsie“ bereits die 61,8%-Marke des vorangegangenen Einbruchs überwunden, so dass auch die Fibonacci-Technik die Footsie-Bullen wieder im Vorteil sieht.

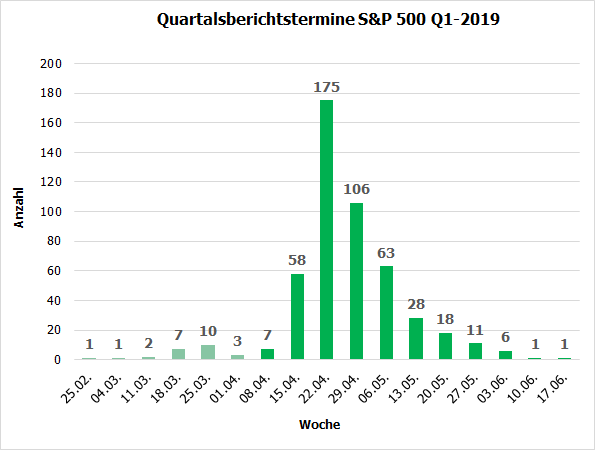

(Quelle: MarketMaker) US-Banken im Fokus Noch spannender dürfte die nun anlaufende US-Quartalsberichtssaison werden. Beim Blick auf die folgende Grafik ist allerdings von Spannung vermeintlich keine Spur, denn nur ganze 7 Unternehmen des S&P 500 werden bis Freitag ihre Zahlen vorlegen.

(Quelle: ZIR) Dazu gehören aber drei große US-Banken (u.a. JP Morgan, Wells Fargo), die seit einiger Zeit die heiße Phase jeder US-Berichtssaison einläuten. Aber auch generell verspricht die Berichtssaison eine gehörige Portion Spannung, schließlich sind die Gewinnerwartungen für den S&P 500 weiterhin mau: Inzwischen wurden die Gewinnerwartungen für das erste Quartal schon um 7,2 % reduiert; vor drei Wochen waren es „nur“ -6,6 % (siehe Börse-Intern vom 13.03.2019). Allerdings wird dabei meist vergessen, dass die Gewinne für 2018 aufgrund der US-Steuerreform künstlich aufgebläht waren. Viele Einmaleffekte katapultierten die Werte optisch nach oben. Mit dem Wegfall dieser Vergünstigungen bewegen sich die Gewinne wieder zurück in den Normalbereich. Das führt nun zu den reduzierten Erwartungen und dem vermeintlichen „Gewinneinbruch“ von 3,8 %. Verzerrte Gewinnerwartungen Dass die Märkte diese Verzerrungen sehr wohl erkannt und längst eingepreist haben, zeigt die Stärke der US-Indizes angesichts dieser „schlechten“ Perspektiven. Und womöglich kommt es tatsächlich zu der einen oder anderen kräftigen Überraschung, die Sven Weisenhaus bei seinen Betrachtungen des Themas schon mehrfach erwähnt hat. Die Latte hängt so niedrig, so dass selbst nur moderat höhere Ergebnisse zu deutlichen Kursausschlägen führen können. Daher passt es durchaus ins Bild, dass die Analysten trotz dieser scheinbar wenig ermutigenden Aussichten für das erste Quartal einen Kursanstieg von bis zu 8 % für den S&P 500 in den kommenden 12 Monaten erwarten. Ein Kandidat für eine Überraschung ist eben der Bankensektor, dessen Vertreter in dieser Woche die Berichtssaison eröffnen. Denn die US-Finanzinstitute laufen an der Börse dem Leitindex seit geraumer Zeit hinterher, was die fundamentalen Kennwerte nach Meinung einiger Experten nicht hergeben. Und gerade JP Morgan konnte immer dann überzeugen, wenn es am wenigsten erwartet wurde. Achten Sie also in dieser Woche besonders auf die Unternehmensmeldungen aus den USA! Und wie geht es mit dem DAX weiter? Aus deutscher Sicht ist aber natürlich die spannendste Frage, wie es mit dem DAX weitergeht. Seinen Anstieg bis an die 12.000-Punkte-Marke nahmen die meisten Analysten für mich überraschend gelassen zur Kenntnis. Dabei ist der Bruch der starken Widerstandszone bei 11.800 Punkten, die dem DAX damit gelang, ein sehr bullishes Zeichen! Wie ich dazu im vergangenen Jahr mehrfach schrieb, wurde mit dem Rückfall unter diese Zone im Oktober eine (irreguläre) Top-Formation beendet. Das war ein sehr bearishes Zeichen, dem auch weitere kräftige Kursverluste folgten. Aus übergeordneter Sicht gelang den Bullen nun mit dem Sprung zurück über diese Marke nicht nur die Neutralisierung dieses Signals, sondern unter Umständen die vollständige Umkehrung der Situation. Das ist in der Charttechnik auf kurzfristiger Ebene als Bullen-/Bärenfalle längst bekannt und sehr häufig zu beobachten. Was uns die übergeordnete Lage verrät Wenn dies aber wie in diesen Fall auf übergeordnetem Niveau erfolgt, sind die Folgen erheblich nachhaltiger. Das zeigt ein Blick auf den langfristigen DAX-Chart:

Bereits im vergangenen Jahr schrieb ich, dass der Rückfall des DAX unter sein altes Allzeithoch von 2015 möglicherweise „nur“ ein Kampf um dieses Niveau ist. (Auch die 12.000-Punkte-Marke kommt aufgrund des Kursverlaufs seit damals nun als „Kampfzone“ infrage.) Mit dem starken Wiederanstieg seit Ende 2018 scheint sich diese These zu bestätigen: Der DAX könnte in eine – eventuell länger anhaltende Seitwärtsbewegung (gelbes Rechteck) einschwenken. Beträchtliches Aufwärtspotenzial Doch selbst dann ist das Aufwärtspotenzial beträchtlich, eben bis zum 2018er Allzeithoch hoch. Noch verlockender ist natürlich die Möglichkeit, dass ein seit 2002 (!) andauernder Aufwärtstrend fortgesetzt wird. Ein Hinweis auf diese Möglichkeit ist die Tatsache, dass der DAX nach seinem Rückfall von der Oberkante des grünen Trends nicht bis zu dessen Unterkante zurückgefallen ist, sondern bereits vor einer Parallellinie nach oben drehte (siehe Pfeil). Das Einzige, dass den DAX noch kurzfristig an seinem weiteren Aufstieg hindern kann, ist der rote Abwärtstrend, in dem er nach wie vor läuft. Aber wenn ihm – und den anderen europäischen Indizes, wie dem oben genannten Footsie – demnächst der Ausbruch darüber gelingen sollte, könnte dies der Auftakt zur Fortsetzung der Rally werden. Warum die Konjunktursorgen für die Märkte schon passé sein könnten Aber was ist mit all den Konjunktursorgen, welche den DAX bisher belastet haben (siehe Börse-Intern vom 27.03.2019 und 22.03.2019)? Diese sind vielleicht genauso übertrieben, wie es offenbar die Ängste der Marktteilnehmer Ende 2018 waren, die zu den damaligen starken Kursverlusten führten. Zwar deuten derzeit weder die „harten“ Konjunkturdaten noch die Stimmungsindikatoren der Wirtschaft auf eine Trendwende hin, aber die Investoren haben ihre Entscheidung schon getroffen: Der Industriesektor gehörte zuletzt zu den stärksten im Branchen-Karussell – auch in Europa. Und Deutschlands Vorzeigebranche ist bekanntlich – richtig, die Industrie. Sie sind also „gewarnt“, wenn der DAX demnächst nach oben durchstartet… Mit besten Grüßen Ihr Torsten Ewert PS: In meinem Geldanlage-Brief habe ich meinen Leser schon vor geraumer Zeit eine interessante Industrie-Aktie empfohlen. Diese lief und läuft schon blendend, bietet aber weiteres Potenzial. Noch ist die Gelegenheit günstig, also sichern Sie sich jetzt Ihr 30-tägiges kostenloses Probeabo!

|