Eine einmalig gute Bilanzsaison

Eine einmalig gute Bilanzsaison

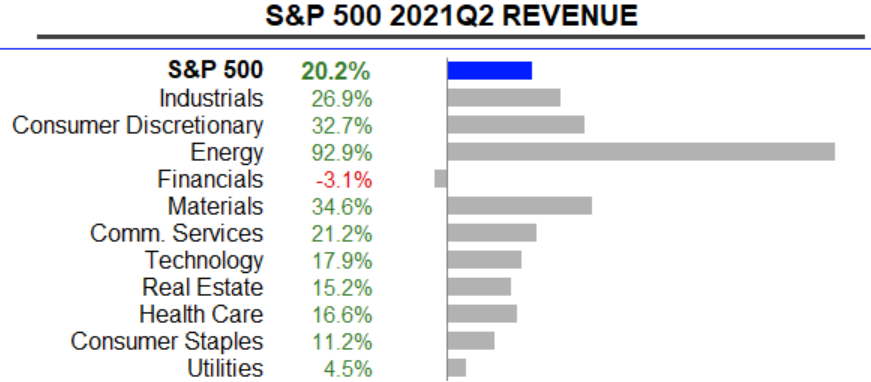

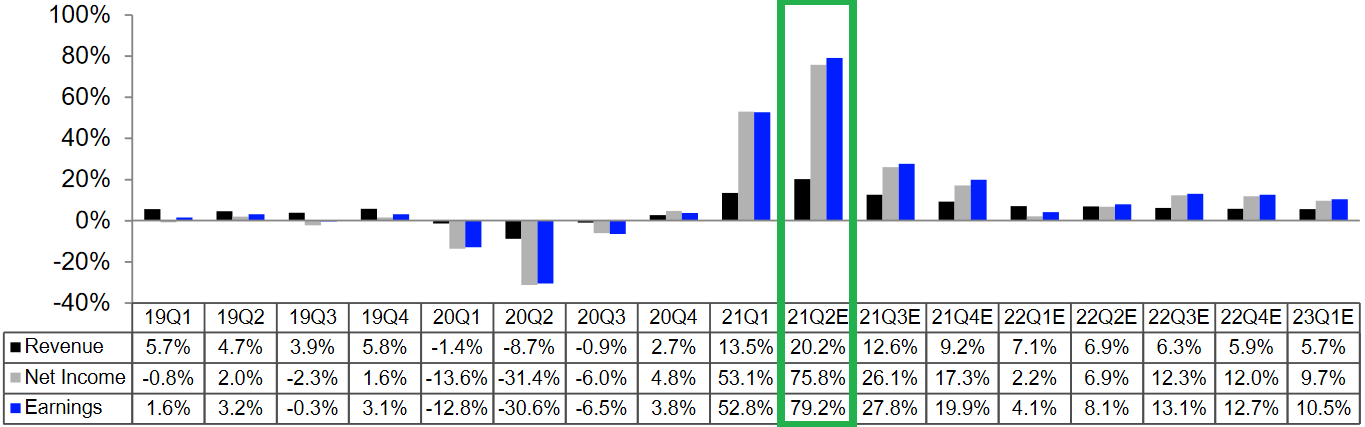

von Sven WeisenhausEs geht derzeit nicht vor und nicht zurück an den Aktienmärkten. Man spürt aktuell ein regelrechtes Gezerre zwischen Bullen und Bären. Immer wieder kommt es zu recht dynamischen Abwärtsbewegungen, die aber durch gleichartige Aufwärtsbewegungen nahezu umgehend gekontert werden. Und dabei geht es nur selten mit allen Aktien in dieselbe Richtung. Stattdessen zieht mal der Nasdaq 100 mit seinen Technologieaktien nach unten, während der Dow Jones keine richtige Schwäche aufkommen lässt, und mal ist es genau umgekehrt. DAX-Anleger scheinen sich angesichts dieses Geschehens eher zurückzuhalten. Der deutsche Leitindex zeigt sich wenig bewegt. Mäßige Kursreaktionen auf hervorragende Quartalsberichte Interessant ist dabei auch zu beobachten, dass die Bilanzsaison zum 2. Quartal 2021 wieder einmal alle bereits hochgesteckten Erwartungen mühelos schlägt, die Aktien aber überwiegend nicht mehr davon profitieren können. Angesichts der bereits sehr gut gelaufenen Kurse ist das aber durchaus verständlich. Stand gestern, nachdem rund 150 Unternehmen und damit 30 % des S&P 500 ihre Zahlen vorgelegt haben, lag das Umsatzwachstum gegenüber dem Vorjahreszeitraum im Durchschnitt bei 20,2 %, wenn man die bereits vorgelegten und die noch erwarteten Ergebnisse zusammennimmt.

(Quelle: Refinitiv)

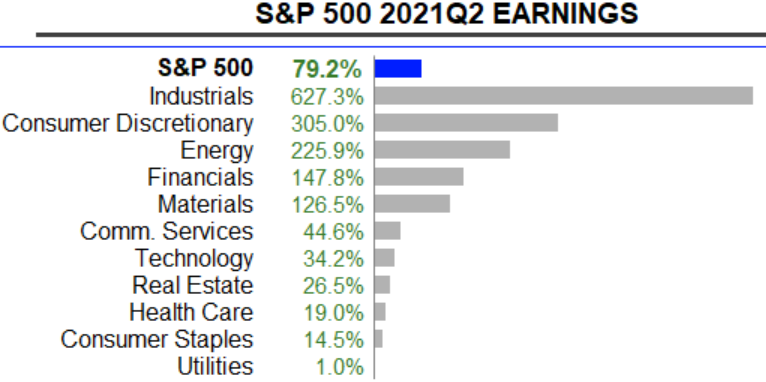

Das Gewinnwachstum lag demnach sogar bei stolzen 79,2 %. Zur Einordnung: Vor Beginn der Berichtssaison lagen die Erwartungen beim Gewinnwachstum bei +65 %.

(Quelle: Refinitiv)

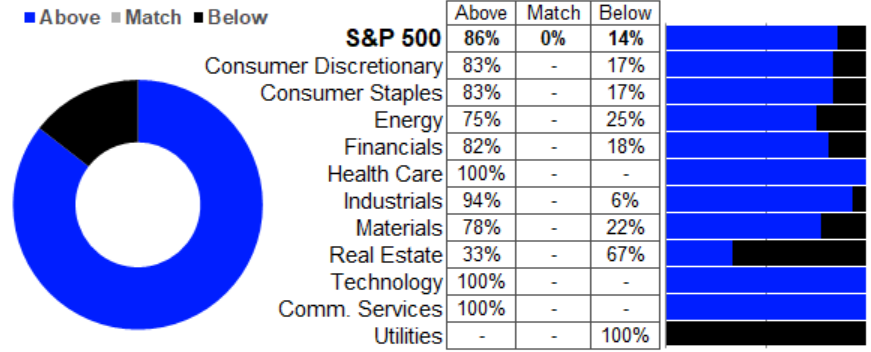

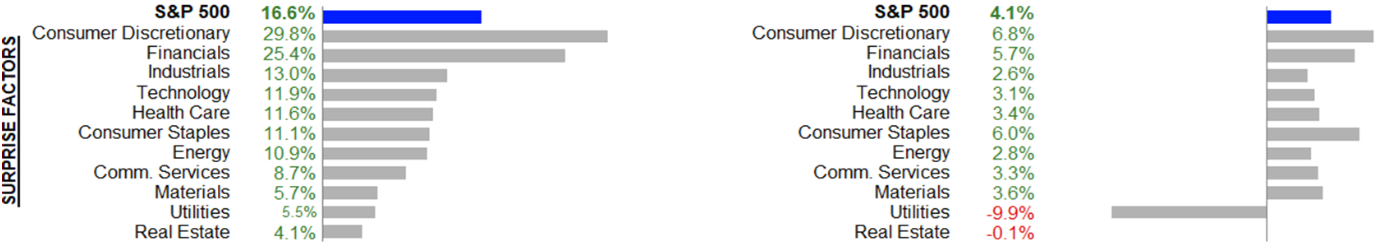

Ganze 86 % der Unternehmen konnten die Umsatzerwartungen schlagen.

(Quelle: Refinitiv)

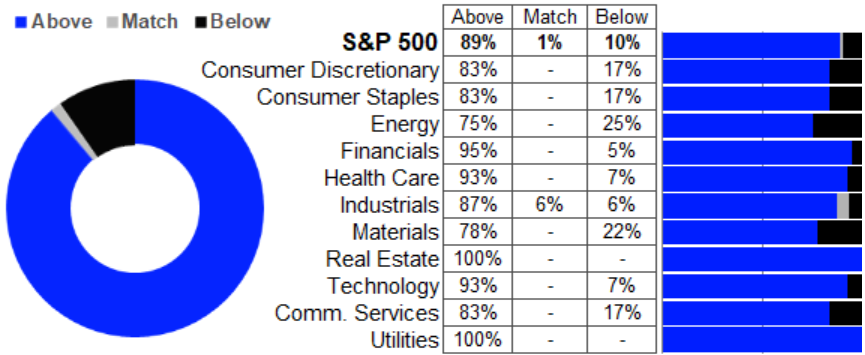

Bei den Gewinnerwartungen sind es sogar 89 %.

(Quelle: Refinitiv)

Dabei wurden die Umsatzerwartungen im Durchschnitt um 4,1 % und die Gewinnerwartungen um 16,6 % geschlagen.

(Quelle: Refinitiv)

Das sind allesamt ganz hervorragende Ergebnisse – insbesondere im direkten Vergleich zu vorangegangenen und zukünftig erwarteten Quartalsergebnissen:

(Quelle: Refinitiv)

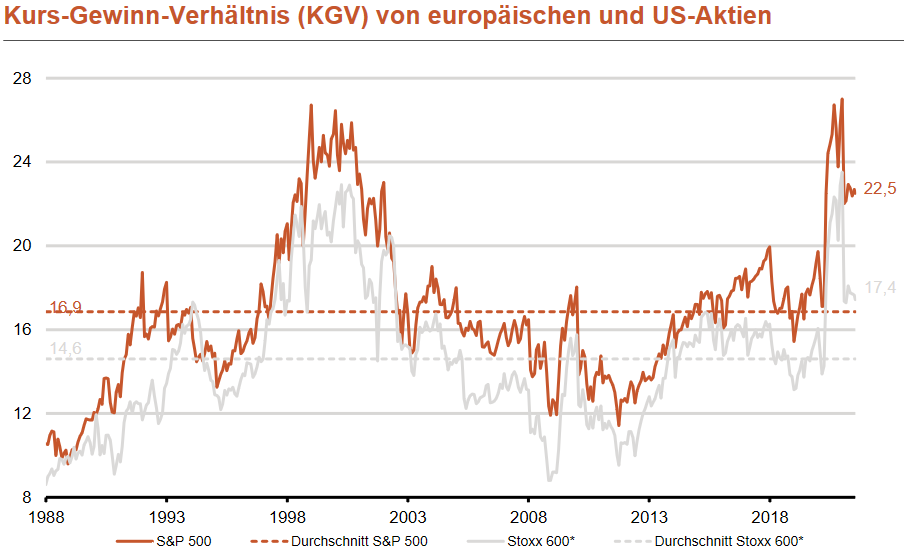

Und vor diesem Hintergrund erscheinen die Kursanstiege am Aktienmarkt auch durchaus gerechtfertigt. Allerdings sollte man berücksichtigen, dass die Vergleichsbasis des vergangenen Jahres durch die Corona-Krise auch extrem gedrückt wurde – die Gewinne waren im 2. Quartal 2020 um 30,6 % im Vergleich zum Vorjahr gesunken. Gewinnentwicklung vs. Kursentwicklung Im Grunde liegen die Gewinne aktuell „nur“ um etwa ein Viertel über denen des 2. Quartals 2019. Der S&P 500 ist derweil deutlich stärker gestiegen. Er notiert aktuell um fast 30 % über dem Hoch, welches direkt vor dem Corona-Crash markiert wurde. Und nimmt man den Schlussstand des 2. Quartals 2019 (2.980 Punkte), dann hat der S&P 500 sogar um fast 50 % zugelegt und damit beinahe doppelt so schnell wie die Gewinne. Und im kommenden Jahr sollen diese „nur noch“ um etwas mehr als 9 % wachsen, bei einem Umsatzwachstum von etwas mehr als 10 %. Vor diesem Hintergrund stellt sich nach wie vor die Frage, ob ein Kurs-Gewinn-Verhältnis (KGV) von aktuell 22,5 für den S&P 500 gerechtfertigt ist.

(Quelle: Bank Berenberg)

Warum diese Berichtssaison einmalig ist Keine Frage – die Bilanzsaison wartet mit außergewöhnlichen Wachstumsraten auf. Doch diese sind auch der coronabedingt gedämpften Vorjahresbasis geschuldet. Und im kommenden Jahr werden die Wachstumsraten auf ein normales Maß zurückkehren. Die starke Berichtssaison des 2. Quartals 2021 wird also einmalig sein – und zwar in zweifacher Hinsicht: Erstens ist sie die stärkste der vergangenen Jahre (siehe oben) und eine der stärksten überhaupt. Aber sie wird sich auch zweitens nicht (so bald) wiederholen, sondern eine „Eintagsfliege“ bleiben, weil sie durch eine Sondersituation entstand – den scharfen Einbruch 2020 und die umgehende Erholung danach. Die Aktienkurse sind in diesem Zeitraum, aber auch in jüngster Zeit stark gestiegen. Das liegt einerseits daran, dass die bereits hochgesteckten Erwartungen deutlich geschlagen werden, und andererseits an der massiven Liquiditätsflut der Notenbanken. Doch inzwischen sind auch diese Effekte offenbar eingepreist. Denn viele Aktien können trotz der überraschend hohen Quartalsergebnisse nicht weiter zulegen. Und die US-Notenbank wird womöglich schon heute Abend erste Hinweise auf einen Kurswechsel geben, also ein zukünftiges Reduzieren der massiven Anleihekäufe. Herrscht bald wieder Normalität? Wir dürften also in den kommenden Monaten zur Normalität zurückkommen, was das Umsatz- und Gewinnwachstum, die Geldpolitik der Notenbanken, die Aufwärtstrends der Aktienmärkte und auch die Bewertung von Aktien angeht. Und zur Normalität gehören am Aktienmarkt auch Korrekturen von mehr als 5 %. Diese werden dann auch die KGV-Bewertung auf ein Normalmaß zurückführen.

Achten Sie heute Abend auf die Ergebnisse der Notenbanksitzung und die Marktreaktionen! Diese werden wegweisend sein.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|