Enden die Aufwärtsbewegungen wieder in einer Übertreibung?

Enden die Aufwärtsbewegungen wieder in einer Übertreibung?

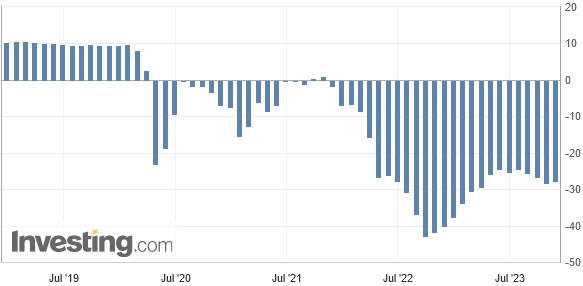

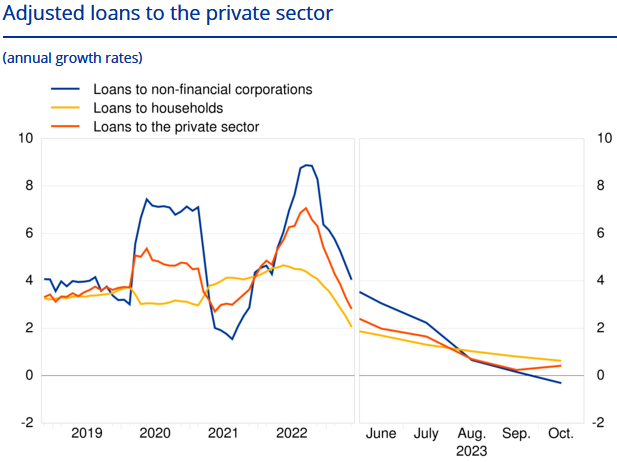

von Sven Weisenhaus Es scheint, als sei die Stimmung bei Unternehmen und Verbrauchern derzeit schlechter als die tatsächliche Entwicklung. Angesichts der Vielzahl der Probleme, mit denen sich die Menschen auseinandersetzen müssen bzw. mit denen sie medial konfrontiert werden (Corona-Krise, Ukraine- und Gaza-Krieg, Inflation), ist dies einerseits durchaus nachvollziehbar. Und es ist andererseits teilweise überraschend, dass Unternehmen und Verbraucher damit deutlich besser umgehen und klarkommen, als es einschlägige Umfragen zeigen, die Experten immer noch Schlimmeres befürchten lassen. Schlechte Stimmung Ein aktuelles Beispiel für die Stimmung ist das GfK-Konsumklima. Das von der Gesellschaft für Konsumforschung (GfK) zusammen mit dem Nürnberg Institut für Marktentscheidungen (NIM) ermittelte Stimmungsbarometer hat sich nach zuvor drei Rückgängen in Folge zwar für Dezember verbessert – von -28,3 Punkten im Vormonat auf nun -27,8 Zähler – die Verbraucher sind demnach aber immer noch sehr vorsichtig. Das Niveau bleibe „sehr niedrig und es sind keinerlei Signale für eine nachhaltige Erholung in den kommenden Monaten erkennbar“, hieß es dazu vom NIM zu der Umfrage unter 2.000 Konsumenten. Die Ergebnisse lassen die GfK und das NIM mutmaßen, dass die Stimmung weiterhin von Verunsicherung und Sorgen geprägt se.  Und durch das aktuelle Urteil des Bundesverfassungsgerichts gegen die Haushaltspolitik der Ampel-Regierung könnten Verbraucher „neue Griffe ins Portemonnaie fürchten und Geld beisammenhalten“, so die Befürchtung von Experten. Laut dem Münchner ifo-Institut rechnen Einzelhändler daher trotz der sinkenden Inflation nicht mit großen Sprüngen und blicken „eher zurückhaltend auf das Weihnachtsgeschäft“. Der Branchenverband HDE erwartet für die Monate November und Dezember 120,8 Milliarden Euro Umsatz und damit ein nominales Plus von 1,5 %. Das klingt zunächst nicht schlecht, klammert man allerdings die gestiegenen Preise aus, würde dies real ein Minus von 5,5 % bedeuten. Ich erinnere in diesem Zusammenhang auch an die Einkaufsmanagerdaten, die monatlich Auskunft über die Stimmung in Unternehmen geben. Mit den Umfrageergebnissen vom Oktober hatten die Experten von S&P Global mit einem Rückgang des deutschen Bruttoinlandsprodukts (BIP) im 3. Quartal 2023 um -0,8 % zum Vorquartal gerechnet (siehe dazu auch „Wen verwundert die aktuelle Schwäche des DAX?“). Tatsächliche Entwicklung weniger schlecht als die Stimmung Doch diese Erwartungen und Stimmungen stehen Fakten gegenüber, die ein etwas anderes, deutlich weniger schlechtes Bild zeichnen. Denn tatsächlich ist das BIP (preis-, saison- und kalenderbereinigt) lediglich um -0,1 % gesunken.  Dieser Rückgang ist zwar auch einem sinkenden Konsum geschuldet, der die Wirtschaft durchaus belastet, die privaten Ausgaben gingen aber im Vergleich zum 2. Quartal 2023 lediglich um -0,3 % zurück. Mit Blick auf die obigen Werte des GfK-Konsumklimas, die nach wie vor sehr negativ sind, hätte man hier Schlimmeres erwarten können. Zugleich zeigten sich die Unternehmen sogar recht investitionsfreudig. In Ausrüstungen, wie Maschinen, Geräte und Fahrzeuge, wurde im 3. Quartal 2023 +1,1 % mehr investiert. Außerdem konnten sich fast alle Dienstleistungsbereiche über eine steigende Bruttowertschöpfung freuen. Nüchterne und sachliche Börse Mit Blick auf die obige Grafik zum deutschen BIP kann man daher sagen, dass die Wirtschaft kaum schrumpft, sondern lediglich auf hohem Niveau stagniert. Und vor diesem Hintergrund erklärt es sich dann auch, dass der DAX nach einer Schwächephase schon wieder in Reichweite seiner Rekordhochs notiert. Die Börse betrachtet die Dinge eben meistens sehr nüchtern und sachlich. Da die Zeichen allerdings bislang hierzulande weiterhin nicht auf Wachstum stehen, erscheint das weitere Kurspotential beim DAX begrenzt. Ohne Wachstum ist das Kurspotential begrenzt Passend dazu wurde heute gemeldet, dass die schwache Konjunktur und der rasante Zinserhöhungskurs der Europäischen Zentralbank (EZB) die Kreditvergabe der Banken an Unternehmen im Euroraum ausbremsen. Im Oktober wurden -0,3 % weniger Kredite an Firmen ausgegeben als im Vorjahresmonat. Und es ist das erste Mal seit Juli 2015, dass die Kreditvergabe geschrumpft ist (!).

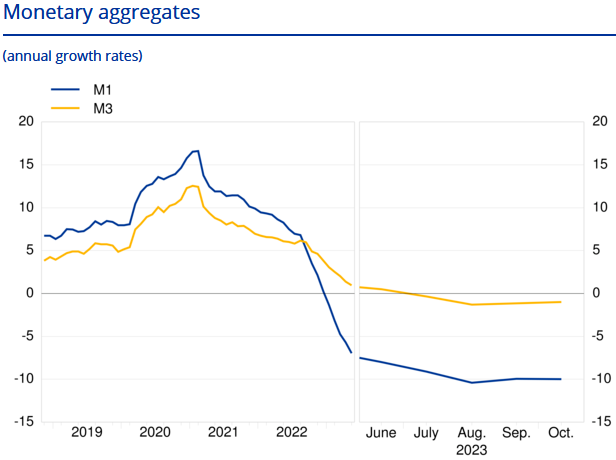

(Quelle: EZB) Ein Grund dafür ist, dass die Kreditkosten im Zuge der Zinserhöhungen der EZB kräftig gestiegen sind. Und so ist die schrumpfende Kreditvergabe auch ein Zeichen dafür, dass die restriktivere Geldpolitik der Notenbank im Kampf gegen die Inflation Wirkung zeigt. Fraglich ist daher, wie investitionsfreudig sich die Unternehmen im aktuellen Quartal und den folgenden noch zeigen. Die positive Nachricht dabei ist, dass es wohl weiterer Zinsanhebungen der EZB aus aktueller Sicht nicht bedarf. Zumal auch die Geldmenge weiter schrumpft. Die Messgröße M3 sank im Oktober um 1,0 %, M1 sogar erneut um rund 10 %.

(Quelle: EZB) Die negative Nachricht ist, dass die Geldpolitik das Wachstum weiterhin bremst – auch noch auf Sicht von mehreren Monaten. Und wenn sich das durch die noch restriktivere Geldpolitik der US-Notenbank (Fed) auch in der US-Wirtschaft abzeichnet, dürfte die Party an den Aktienmärkten enden. Enden die Aufwärtsbewegungen wieder in einer Übertreibung? Die aktuellen Kurserholungen erscheinen grundsätzlich angemessen. Denn die Wirtschaft in Deutschland stagniert auf hohem Niveau und der DAX notiert daher in Reichweite seiner Rekordhochs. Derweil wächst die Wirtschaft der USA in überraschend hohem Tempo weiter, was die dortigen Aktienmärkte beflügelt. Doch die jüngsten Leitzinsanhebungen haben ihre Wirkung noch nicht voll entfaltet. Daher werden die Bremswirkungen auf die Konjunktur in der Zukunft wahrscheinlich noch größer ausfallen, auch in den USA. Und so könnten die aktuellen Aufwärtsbewegungen seit den Korrekturtiefs vom Herbst das Endstadium des übergeordneten Aufwärtstrends darstellen. Dazu passt auch das hohe Tempo. Denn meist enden Aufwärtstrends in einer finalen Übertreibung, ähnlich wie Abwärtstrends häufig in einem finalen Sell-Off enden. Ich fürchte daher eine erneute Übertreibung, die sich in der hohen Bewertung der US-Aktien, gemessen unter anderem am Kurs-Gewinn-Verhältnis (KGV), schon länger ablesen lässt. Auch die aktuelle Stimmung am Aktienmarkt passt dazu. Denn während diese bei Unternehmen und Verbrauchern trübe ist, herrscht unter Anlegern derzeit hoher Optimismus. Schlechte Nachrichten werden ignoriert, positive sofort für Käufe genutzt.

So wird derzeit auch jede Nachricht gefeiert, die auf ein Ende der Zinsanhebungen bzw. auf mögliche Zinssenkungen hinweist. Dabei gelten Zinssenkungen eigentlich als nicht gut für Aktien. Denn Leitzinsen werden meistens gesenkt, wenn dies aufgrund einer wirtschaftlichen Schwäche notwendig wird. Fazit Ich glaube daher, dass die Kauflaune der Anleger zwar grundsätzlich noch etwas anhalten wird, eine größere Korrektur aber spätestens im kommenden Jahr unvermeidlich ist. Und zwischenzeitlich dürfte auch die jüngste Kursrally eine (kleinere) Korrektur erfahren. Dazu verweise ich auf das langfristige Elliott-Wellen-Szenario für den Nasdaq 100 aus der Börse-Intern-Ausgabe vom 15. November.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|