Warum die Kurse von Solar- und Wind-Aktien derzeit unter Druck stehen... Liebe Leserin, lieber Leser, in vielen Regionen auf der Welt hat der Ausbau der Erneuerbaren Energien hohe Priorität. Das gilt insbesondere, aber bei weitem nicht nur, für die drei großen Wirtschaftsblöcke USA, Europäische Union und China. Erst vor wenigen Monaten hat z.B. die EU ihre bisherigen Ziele nochmals stark angehoben. So sollen bis zum Jahr 2030 statt der bisher angepeilten 32,5 Prozent nun mindestens 42,5 Prozent des kompletten Energieverbrauchs aus Erneuerbaren Energien stammen, bevor die EU dann schließlich bis 2050 klimaneutral sein will.

Auch die USA hat mit dem im Jahr 2022 verabschiedeten „Inflation Reduction Act“ ambitionierte Ziele, schließlich fließen dadurch über die nächsten Jahre rund 370 Mrd. US-Dollar in den Ausbau des Klimaschutzes. Und auch China subventioniert seit vielen Jahren den Ausbau der Erneuerbaren Energien.

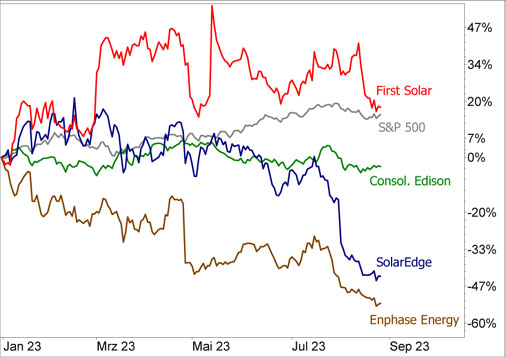

Überkapazitäten durch Subventionswettlauf? Von diesem Investitionsboom können die Aktien aus der Branche derzeit aber nicht profitieren. Im Gegenteil: Windkraft- und Solar-Aktien stehen seit Monaten stark unter Druck. Aktien wie SolarEdge, Enphase Energy oder Consolidated Edison entwickelten sich seit Jahresbeginn deutlich schwächer als der S&P 500 Index. Lediglich First Solar konnte sich relativ gut behaupten. Die vier an US-Börsen notierten Aktien sind die Schwergewichte im Global Clean Energy ETF, auf den ich gleich noch näher eingehe.

Für die schwache Kursentwicklung sind zum einen die steigenden Kosten verantwortlich, so schmälern u.a. hohe Rohstoffpreise die Gewinnmargen. Zum anderen wächst mehr und mehr die Sorge, dass der massive Ausbau der Produktionskapazitäten nicht zuletzt in den USA den Preiswettbewerb immens verstärkt und die Gewinnmargen dauerhaft in den Keller drückt. Trotz der hohen Nachfrage werden langfristig sogar Überkapazitäten z.B. bei Solarmodulen befürchtet. Der Druck auf die Preise freut jedoch die Käufer von Solarmodulen und dürfte den politisch gewünschten Ausbau der Erneuerbaren Energien noch mehr antreiben. Für die Aktionäre ist die aktuelle Entwicklung bei den Aktienkursen allerdings weniger erfreulich. Volkswirtschaftlich betrachtet ist das aber durchaus logisch: Die Staaten setzen massiv Steuergelder ein und kapitalisieren damit die Hersteller in der Solar- und Windkraft-Industrie. Privates Kapital wird dadurch weniger benötigt. Das alles ändert aber nichts daran, dass Erneuerbare Energien eine Zukunftsbranche sind, die auch für Anleger interessant bleibt. Wenn der Hype um KI-Aktien nachlässt, dürften die Aktien der Branche wieder mehr in den Blickpunkt rücken, zumal deren teils starke Verluste attraktivere Einstiegskurse ermöglichen. Will man sich die Mühe ersparen Einzelaktien zu analysieren und auszuwählen, dann bieten ETFs hier eine Alternative. ETFs im Vergleich Der iShares Global Clean Energy ETF (ISIN: IE00B1XNHC34), der im Juli 2007 aufgelegt wurde, enthält Unternehmen aus Industrie- und Schwellenländern, die an der Erzeugung von Erneuerbaren Energien oder an der Bereitstellung von entsprechender Ausrüstung und Technologien beteiligt sind. Dagegen werden diejenigen Unternehmen, die einen bestimmten CO2-Emissionswert überschreiten, ausgeschlossen. Der Anteil von US-amerikanischen Unternehmen ist mit einem Anteil von 41 Prozent am größten. Dahinter folgen China (12,0%), Dänemark (8,7%) und Spanien (5,9%). Deutschland ist lediglich mit 2,6 Prozent vertreten. Aktien aus der Versorgerbranche machen mehr als die Hälfte des ETFs aus, gefolgt von Technologie- und Industriewerten. Aufgrund der im Vergleich höheren Profitabilität haben sich die Aktien aus der Solarbranche in den letzten Jahren besser entwickelt und sie nehmen im ETF auch ein großes Gewicht ein.

Das zeigt sich auch an der Zusammensetzung der Top 10 im ETF: Ganz vorne finden sich der Solarmodulhersteller First Solar sowie die Wechselrichterhersteller Enphase Energy und Solar Edge. Consolidated Edison zählt dagegen zu den Versorgern und betreibt das größte kommerzielle Fernwärmenetz in den USA.

Erst auf Platz 5 findet sich mit der dänischen Vestas das größte Unternehmen aus der Windkraftbranche, im März 2022 lag die Aktie noch auf Platz 1 im ETF. Wasserstoffwerte, die von einer nachhaltigen Profitabilität immer noch weit entfernt sind, spielen anders als noch vor 2 Jahren nur eine geringe Rolle im ETF. Die 10 Schwergewichte im iShares Global Clean Energy ETF: | | Aktie (Land) | Anteil in % | | 1 | First Solar (USA) | 8,5 | | 2 | Consolidated Edison (USA) | 6,7 | | 3 | Enphase Energy (USA) | 6,3 | | 4 | SolarEdge (ISR) | 5,0 | | 5 | Vestas Wind (DNK) | 5,0 | | 6 | Iberdrola (ESP) | 4,4 | | 7 | Orsted (DNK) | 3,7 | | 8 | China Yangtze (CHN) | 3,2 | | 9 | EDP Energias (POR) | 3,2 | | 10 | Chubu Electric Power (JPN) | 2,6 | | | Summe | 48,60 |

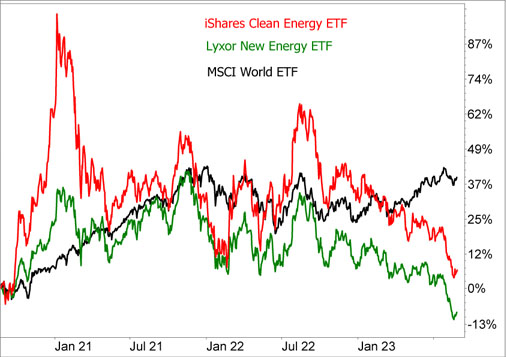

Im vergleichbaren Lyxor New Energy ETF (ISIN: FR0010524777), der ebenfalls in Unternehmen aus Bereichen wie Solarenergie, Windkraft, Wasserkraft, Energieeffizienz und Brennstoffzellen investiert, sind die einzelnen Aktien stärker gleichgewichtet, auf die Top 10 entfallen nur 38,5 Prozent des Gesamtgewichts. Auf 3-Jahressicht hat der Global Clean Energy ETF von iShares bei der Performance die Nase vorn, wie der Chart zeigt. Seit Anfang 2023 performte aber der ETF von Lyxor etwas besser.

Unterschiedliche Indexmethoden Die Unterschiede bei der Zusammensetzung der beiden ETFs, die sich auch auf die Performance auswirken, liegen an den verschiedenen Auswahlkriterien, die durchaus kompliziert sind. Die Indexanbieter filtern das Aktienuniversum nach Unternehmen, die in den verschiedenen Bereichen der Erneuerbaren Energien tätig sind. Dabei können bereits unterschiedliche Ergebnisse herauskommen. Zudem wird ein Punktesystem aufgestellt, in dem der Anteil der Tätigkeit des jeweiligen Unternehmens in den definierten Bereichen der Erneuerbaren Energien gewichtet wird. Viele Unternehmen sind ja auch in anderen Geschäftsbereichen tätig, das muss herausgefiltert werden. Die 10 Schwergewichte im Lyxor New Energy ETF: | | Aktie (Land) | Anteil in % | | 1 | Edison International (USA) | 4,4 | | 2 | PG & E Group (USA) | 4,3 | | 3 | Schneider Electric (FRK) | 4,1 | | 4 | Albemarle (USA) | 4,0 | | 5 | LG Energy (KOR) | 4,0 | | 6 | First Solar (USA) | 3,8 | | 7 | Orsted (DNK) | 3,8 | | 8 | Samsung SDI (KOR) | 3,4 | | 9 | Vestas Wind (DNK) | 3,4 | | 10 | Enphase Energy (USA) | 3,3 | | | Summe | 38,5 |

Die Gewichtung im Index bemisst sich dann nicht nur an der Marktkapitalisierung, sondern auch am vom Indexanbieter ermittelten "Score". Dadurch ergeben sich Unterschiede in der Zusammensetzung und der Gewichtung.

Beim Lyxor New Energy ETF erfolgt zudem noch ein "Rebalancing", um eine Übergewichtung einzelner Aktien zu verhindern und eine gleichmäßigere Verteilung zu erreichen. Auch deswegen haben die Top 10 im ETF zusammengenommen ein geringeres Gewicht als beim iShares ETF.

Mein Fazit

Der Ausbau der Erneuerbaren Energien beschleunigt sich, das sollte beiden ETFs langfristig wieder Auftrieb geben. Ein Grund für die schwache Entwicklung seit Ende 2021 ist der starke Anstieg der Kosten, mit denen der Sektor zu kämpfen hat. Auch wenn das die Aktien kurzfristig weiter belasten kann: Die Unternehmen lernen immer besser mit den steigenden Kosten umzugehen. Der Global Clean Energy ETF zeigte in der Vergangenheit die etwas bessere Performance, dafür waren aber beim Lyxor New Energy ETF wegen der stärkeren Gleichgewichtung der Indexkomponenten die Schwankungen geringer.

Mein Tipp NEU: Folge mir auf LinkedIn! Mehrmals wöchentlich melde ich mich mit spannenden Themen auf LinkedIn. Mehrere tausend folgen mir bereits – vernetze auch Du Dich mit mir – ich freue mich auf Dich.

►► Hier findest Du mich auf LinkedIn...

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

|