Es geht überwiegend in die richtige Richtung

Es geht überwiegend in die richtige Richtung

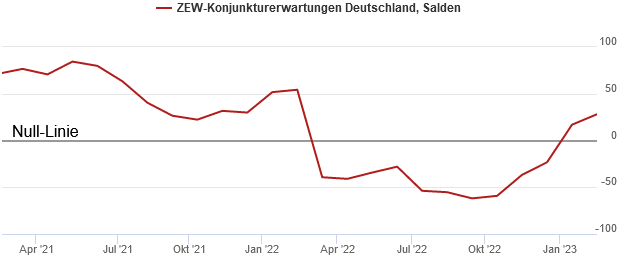

von Sven Weisenhaus Anfang Februar hatte ich in der letzten Börse-Intern-Ausgabe vor der zweiwöchigen Pause geschrieben, dass sich die Aktienmärkte in einer Übertreibung befinden und die Volatilität daher erhöht bleiben dürfte. „Große Kursbewegungen sind in beide Richtungen möglich!“, mahnte ich. Seitdem hat es diese größeren Bewegungen unter erhöhter Volatilität tatsächlich gegeben, zumindest im Intraday-Bereich, in dem es zu vielen schnellen Trendwechseln gekommen ist. Meist wurden dabei anfängliche Kursverluste wieder aufgeholt. Per Saldo sind die Aktienmärkte damit aber kaum vom Fleck gekommen. Denn das relativ wilde Auf und Ab hat lediglich zu Seitwärts- oder moderaten Abwärtstendenzen geführt. Dow Jones baut überkauften Zustand über den Zeitablauf ab Der Dow Jones pendelte zum Beispiel in den vergangenen zwei Wochen in einer Range von rund 33.500 bis 34.300 Punkten seitwärts, also in einer Spanne von ca. 800 Zählern bzw. 2,4 %.  Dabei verhinderte das Hoch vom 16. August 2022 bei 34.281,36 Punkten (Welle D der Bärenmarkt-Korrektur) weitergehende Kursgewinne, während der Index auf der Unterseite immer wieder das Niveau erreichte, welches er bereits am 10. November erreicht hatte (blaue Linie). Der Dow Jones konsolidiert also seit mehr als einem Vierteljahr die vorherige starke Kurserholung (grünes Rechteck). Und er baut dadurch über den Zeitablauf seine überkaufte Lage ab, die durch den Kursanstieg um mehr als 21 % binnen nur 42 Handelstagen entstanden war. S&P 500 und Nasdaq 100 mit normalen Gegenbewegungen S&P 500 und Nasdaq 100 befinden sich dagegen seit Anfang Februar in moderaten Abwärtstendenzen, die bislang noch als normale Rücksetzer nach starken Aufwärtsbewegungen gewertet werden können, also als kleine Flaggen im Aufwärtstrend, die gewöhnlich trendbestätigend sind und somit bald wieder steigende Kurse erwarten lassen.  Die Indizes zeigen sich also recht stabil. Enttäuschende Inflationsdaten wurden problemlos weggesteckt Das ist für mich durchaus überraschend, weil ich eigentlich mit stärkeren Rücksetzern gerechnet hatte (siehe auch skizzierte abc-Korrektur im Dow Jones-Chart oben). Schließlich waren die Aktienkurse angesichts der rekordverdächtigen Jahresauftaktrally charttechnisch deutlich überkauft. Und in den vergangenen zwei Wochen gab es insbesondere von Seiten der Inflation einige Enttäuschungen zu verdauen. Zwar hat der Inflationsdruck weiter nachgelassen, aber nicht so stark wie von den Marktteilnehmern erwartet. Und das hätte noch vor Kurzem wohl massive Kursstürze ausgelöst, was sich aber inzwischen nicht mehr beobachten lässt. Devisen- und Anleihemärkte haben anders reagiert Man könnte das nun womöglich dem typischen Gewöhnungseffekt zuordnen, der sich an den Börsen immer wieder beobachten lässt. Doch an den Devisen- und den Anleihemärkten ließ sich dieser nicht beobachten. Denn dort wurden infolge der Inflationsdaten höhere (Leit-)Zinsen eingepreist. Die Renditen der US-Staatsanleihen haben ihren Abwärtstrend verlassen. Und die 10-Jahres-Rendite hat inzwischen wieder ihr Niveau vom Jahreswechsel erreicht.  Es besteht also eine Diskrepanz zwischen der Reaktion der Devisen- und Anleihemärkte gegenüber den Aktienmärkten. Die Bullen folgen mit Scheuklappen dem Herdentrieb Und dass die Aktienmärkte Zinssorgen nicht mehr mit Kursrücksetzern quittieren, sondern sie einfach ignorieren, begründe ich mit der anhaltenden Übertreibung und dem Herdentrieb, der aktuell einem Stimmungsumschwung unterliegt. Die aktuelle Laune ist am Aktienmarkt derzeit einfach zunehmend bullish. Und die Anleger folgen dieser Stimmung mit Scheuklappen. Negative Nachrichten werden ignoriert. Man läuft einfach mit der Masse. So kommt es auch, dass heute das Stimmungsbarometer vom Zentrum für Europäische Wirtschaftsforschung (ZEW) überraschend stark angestiegen ist, von 16,9 Punkten im Januar auf nun 28,1 Zähler. Die Konsenserwartungen lagen bei 22,0. Angesichts der massiv gestiegenen Aktienkurse verwundert der zunehmende Optimismus nicht, da sich der Indikator aus Umfrageergebnissen unter (aktuell 171) Finanzmarktexperten ergibt. Und deren Laune ist sehr eng verbunden mit dem Verlauf der Börsenkurse.

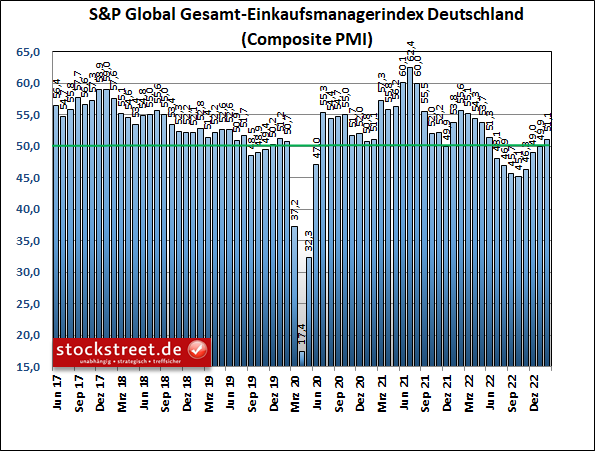

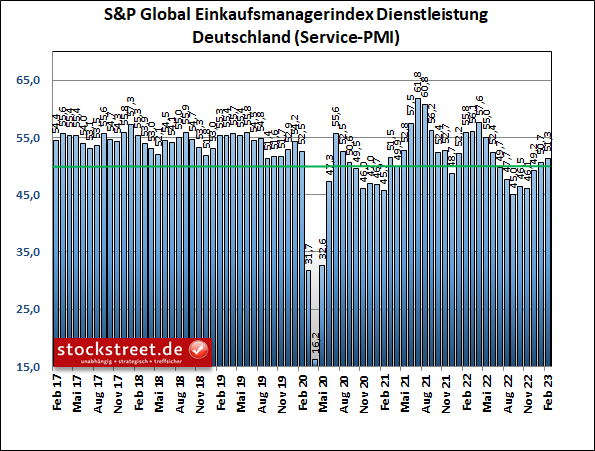

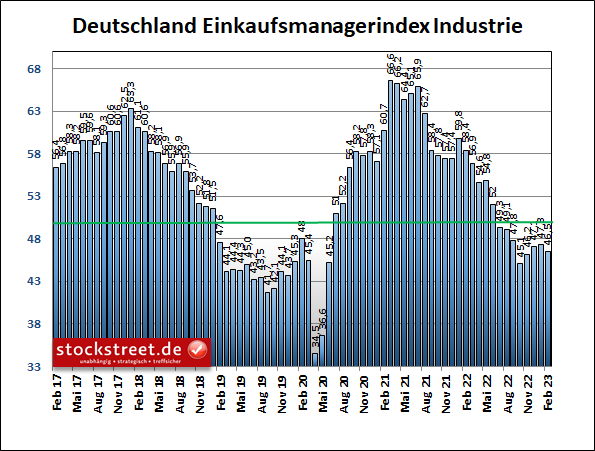

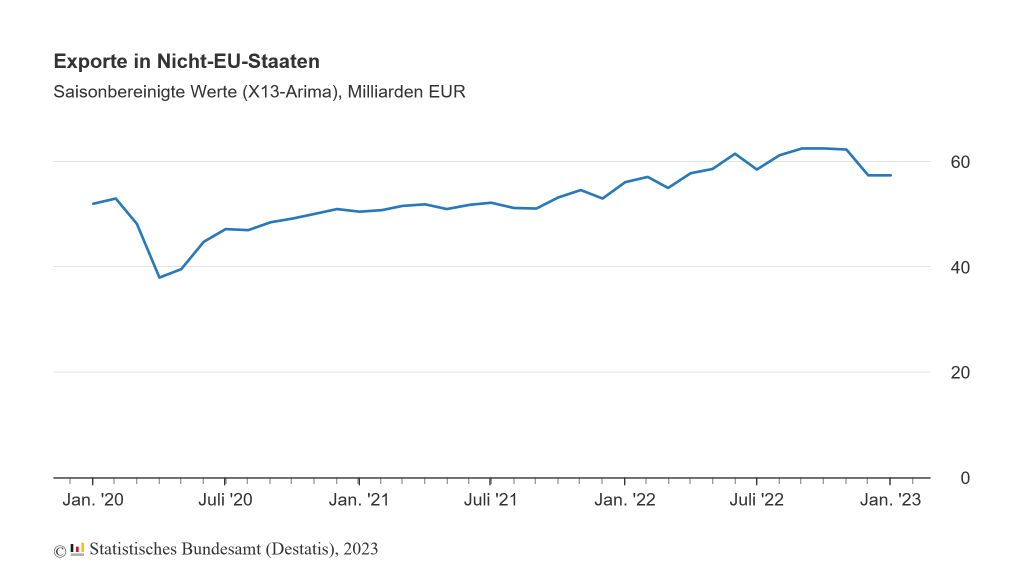

(Quelle: zew.de) Ich beachte diesen Konjunkturindikator daher gewöhnlich kaum, da er keinerlei zusätzlichen Nutzen bringt, weil er lediglich den Kursen folgt. Ein Blick auf die Charts liefert daher deutlich mehr Informationen, weil sie im Gegensatz zum ZEW-Index nicht nur monatlich veröffentlicht werden. Ich erwähne ihn heute nur, weil er bestätigt, dass die Stimmung der Finanzmarktteilnehmer derzeit von den steigenden Aktienkursen aufgehellt wird. Auch die Stimmung in der Wirtschaft hellt sich weiter auf Allerdings hellt sich nicht nur die Stimmung am Finanzmarkt, sondern auch in der Wirtschaft weiter auf. Dadurch ist der Einkaufsmanagerindex von S&P Global für die gesamte Wirtschaft in Deutschland – also Industrie und Dienstleistung zusammen – im Februar erstmals seit mehr als einem halben Jahr über die Marke von 50 Punkten zurückgekehrt, die zwischen Wachstum und Kontraktion unterscheidet.  Dieser Anstieg ist jedoch ausschließlich dem Dienstleistungssektor zuzuordnen. Der entsprechende Teilindex kletterte von bereits positiven 50,7 Punkten im Januar auf nun 51,3 Zähler weiter nach oben.  Das Barometer für die Industrie gab dagegen von 47,3 auf 46,5 Punkte nach, statt eines mehrheitlich erwarteten Anstiegs auf 47,8 Zählern. Und es entfernte sich nach zuvor drei Anstiegen in Folge damit wieder etwas von der Wachstumsschwelle, die der Index nun schon seit 8 Monaten von unten betrachtet.  Die Aussichten für die deutsche Wirtschaft sind also zweigeteilt. Bei den Einkaufsmanagerdaten für die gesamte Eurozone lassen sich gleiche Entwicklungen beobachten. Auch beim Blick auf die Details gibt es Licht und Schatten. So haben einerseits die Lieferprobleme weiter nachgelassen, und das sogar sehr deutlich. Die Lieferzeiten verkürzten sich so stark wie nie zuvor seit Umfragebeginn. Damit verbunden sind die Einkaufspreise in der Industrie erstmals seit fast 2,5 Jahren gesunken. Dort gab es andererseits allerdings erneut ein Minus beim Auftragseingang, was in erster Linie am Export lag. Exporte schwächeln Passend dazu wurde heute gemeldet, dass die von den deutschen Exporteuren erhoffte Belebung ihres China-Geschäfts durch das Ende der dortigen harten Corona-Politik zu Jahresbeginn ausgeblieben ist. Stattdessen sanken die Ausfuhren in die Volksrepublik im Januar sogar um 7,4 % auf 7,4 Milliarden Euro, wie das Statistische Bundesamt am Dienstag mitteilte. Immerhin: Insgesamt sind die deutschen Exporte in Staaten außerhalb der Europäischen Union (Drittstaaten) im Januar 2023 gegenüber Dezember 2022 kalender- und saisonbereinigt um 0,2 % gestiegen.  Und im Vergleich zum Vorjahresmonat stiegen die Exporte sogar um 6,6 %. Doch man muss dieses wertmäßige Plus vor dem Hintergrund der extrem hohen Inflation und der stark gestiegenen Außenhandelspreise sehen. Mengenmäßig sanken die deutschen Exporte in Drittstaaten um 9,6 % gegenüber dem Vorjahresmonat. Das Inflations-Problem ist längst nicht gelöst Vor diesem Hintergrund muss man auch den Rückgang der Einkaufspreise in der Industrie mit Vorsicht genießen. Denn vor einem Jahr waren die Einkaufspreise rasant gestiegen. Sie befinden sich daher noch auf einem deutlich erhöhten Niveau, von dem sie im Februar lediglich leicht zurückgekommen sind. Wobei die Einkaufspreise im Service-Sektor sogar mit leicht beschleunigter Rate erneut zugelegt haben, was laut S&P Global auf gestiegene Löhne zurückzuführen ist – Stichwort: Lohn-Preis-Spirale. Daher wurden auch die Verkaufspreise erneut überdurchschnittlich stark angehoben, auch wenn die Rate auf den tiefsten Wert seit Februar 2021 sank. Es geht überwiegend in die richtige Richtung Es läuft also nach wie vor längst nicht alles rund. Denn einige Probleme sind noch nicht oder nicht vollständig gelöst. Am 23. November war zu lesen, dass sich die positiven Entwicklungen (lediglich) noch (weiter) verstetigen müssen, „damit daraus eine nachhaltige Trendwende wird, so wie ich es auch schon am 26. Oktober geschrieben hatte“. Unter anderem galt: - die Verfügbarkeit von Vorleistungsgütern muss sich weiter verbessern,

- die Lieferzeiten müssen sich weiter verkürzen,

- der Preisdruck muss weiter nachlassen,

- die Stimmung von Unternehmen und Verbrauchern muss sich weiter aufhellen und

- der Schwund bei den Auftragseingängen muss enden, bevor die Auftragsbestände abgearbeitet sind.

Hinter die ersten 4 Punkte konnte man schon in den vergangenen Monaten einen Haken machen (siehe auch Börse-Intern vom 24. Januar). Lediglich der Auftragseingang bleibt das Sorgenkind. Wobei man auch das Thema Preise und Inflation noch im Auge behalten sollte. Und natürlich müssen die übrigen Voraussetzungen für eine nachhaltige Trendwende ebenfalls weiter erfüllt werden. Insgesamt geht es aber in die richtige Richtung. Fundamental: OK, charttechnisch: oh weh! Das untermauert die Kurserholungen der Aktienmärkte. Insofern bleibt es dabei, dass die fundamentale Entwicklung „OK“ ist, wie ich es vor der zweiwöchigen Börse-Intern-Pause geschrieben hatte. Doch da es seitdem nicht zu stärkeren Rücksetzern, sondern lediglich zu Konsolidierungen gekommen ist, sehe ich weiterhin kein großes Kurspotential, sondern korrekturbedarf. Die Charttechnik macht mir also immer noch Sorgen. Ich beobachte die Entwicklung daher weiterhin mit nur geringen Investitionen überwiegend von der Seitenlinie, setze auf stärkere Kursrücksetzer und warte auf günstigere Einstiegskurse.

Und ich wünsche Ihnen weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|