Es geht wieder los

Es geht wieder los

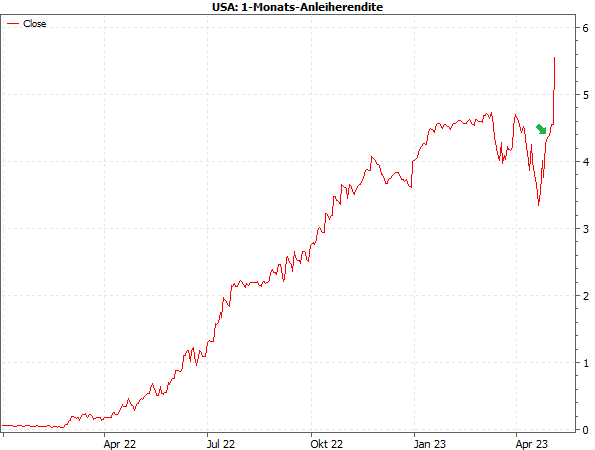

von Torsten Ewert Sehr verehrte Leserinnen und Leser, bald ist es so weit. Ich hatte es angekündigt, schon vor Monaten. Nun bahnt sich der Showdown an. Und die Frage ist nur, wie hässlich es wird… Eine eindringliche Warnung der Finanzministerin Die Rede ist von der Schuldenobergrenze in den USA. Während wir in Deutschland den Mai-Feiertag begingen, richtete die US-Finanzministerin Janet Yellen einen eindringlichen Brief an den US-Kongress mit der Bitte, endlich das Problem der Schuldenobergrenze zu lösen. Sie schrieb darin: „Nach unserer besten Schätzung werden wir [die Regierung der USA – TE] ab Anfang Juni und möglicherweise schon ab 1. Juni nicht mehr in der Lage sein, allen Verpflichtungen der Regierung nachzukommen, wenn der Kongress die Schuldengrenze nicht vor diesem Zeitpunkt anhebt oder aussetzt." Das kommt etwas überraschend, denn bisher sind Beobachter davon ausgegangen, dass es erst Mitte Juni so weit sein würde. Lassen wir dahingestellt, ob zwei Wochen einen Unterschied machen. Klar ist, die Zeit drängt. Sonst droht ein weiterer Government Shutdown, der die Wirtschaft womöglich in die schon lange befürchtete Rezession drücken könnte. Ein Spiel mit dem Feuer Formal signalisieren die Einkaufsmanagerindizes vorerst keine Rezession: Nach den Daten von S&P Global sind beide Sektoren der US-Wirtschaft – Industrie und Dienstleistungen – im Wachstumsmodus (siehe Börse-Intern vom 25.04.2023). Nach den ISM-Daten ist es nicht ganz so klar. Laut ISM deutet der Industrie-Index im April einen Rückgang von -0,6 % p.a. an (siehe Börse-Intern vom 02.05.2023), der Service-Index dagegen ein Wachstum von 0,7 % p.a. Aber angesichts der Bankenkrise in den USA braucht es vielleicht nicht viel, um die US-Wirtschaft in eine Rezession kippen zu lassen: Ein Shutdown dürfte einige Firmen, die auf Regierungsaufträge angewiesen sind, in die Bredouille bringen. Denn auch externe Dienstleister werden dann in der Regel nicht mehr bezahlt. Ein paar Pleiten solcher Unternehmen reichen unter Umständen, um die nächste Bank ins Straucheln zu bringen – was dann doch die gefürchtete Kettenreaktion in Gang setzen könnte. Die Politik spielt also mit dem Feuer, wenn sie die Situation wieder eskalieren und es auf einen Shutdown ankommen lässt. Dabei wäre das alles nicht nötig. Die Schuldenobergrenze ist ein Anachronismus, der während des 1. Weltkriegs eingeführt wurde, um der US-Regierung die Aufnahme von Kriegsschulden zu erleichtern. (Alles, was zur US-Schuldenobergrenze wichtig ist, habe ich bereits im Januar für Sie zusammengestellt.) Eine sinnlose Grenze Sie ist daher – konstruktionsbedingt – keine Schuldenbremse im eigentlichen Sinn, sondern nur eine Art zusätzliche Sicherheitsleine, die aber längst nicht mehr nötig ist. Stattdessen behindert sie die Arbeit der Regierung unnötig. Sinnvoll und logisch wäre es, wenn die Schuldenobergrenze zusammen mit dem Haushalt vom Kongress beschlossen würde – schließlich ist bei der Verabschiedung eines neuen Haushalts bereits klar, ob die Grenze erreicht oder überschritten wird. Doch dann könnte man sie auch gleich abschaffen, und tatsächlich wird das auch derzeit in den USA diskutiert. Doch es ist unwahrscheinlich, dass sich Republikaner und Demokraten auf so eine einfache und vernünftige Lösung einigen werden. Schon gar nicht in der Kürze der Zeit. Und so dürfte das politische Theater um die Schuldenobergrenze in den kommenden Wochen weitergehen bzw. zunehmen. Es läuft natürlich längst – derzeit vor allem dadurch, dass „unkonventionelle“ Maßnahmen diskutiert werden, mit denen man das Problem umgehen (nicht lösen!) könnte. Unkonventionelle „Lösungs“-Vorschläge Ein Vorschlag lautet, eine 1-Billion-Dollar-Münze zu prägen, was laut einem Gesetzesschlupfloch möglich wäre. Diese Münze könnte bei einer Geschäftsbank oder der Fed gegen Zahlung des Nominalbetrags hinterlegt werden. In der Privatwirtschaft kann dieser Trick durchaus funktionieren, wie Mark Twain in seiner Geschichte über „Die 1-Million-Pfund-Note“ amüsant beschreibt. Auf staatlicher Ebene wäre das jedoch de facto nur eine andere Form der Verschuldung, also nicht über Anleihen, bzw. eine versteckte Form von Gelddrucken. In die gleiche Richtung zielen andere „Lösungen“, z.B. „Premium-Anleihen“ und „Konsol-Anleihen“. Erstere würden mit höheren Zinssätzen ausgestattet und könnten daher zu Kursen über Nennwert abgegeben werden. Letztere sind ewige und daher nennwertlose Anleihen, die keine Fälligkeit haben. Beide Varianten nutzen ein anderes Gesetzesschlupfloch aus, wonach die Schuldenobergrenze sich nur auf den Nenn- bzw. Rückzahlungswert der Anleihen bezieht. Eine weitere Idee ist, die Schuldenobergrenze unter Berufung auf den 14. Verfassungszusatz zu ignorieren. Dieser besagt unter anderem: „Die Rechtmäßigkeit der öffentlichen Verschuldung der Vereinigten Staaten, die per Gesetz genehmigt wurde, darf nicht in Frage gestellt werden." (Damit begründen einige Rechtexperten ohnehin seit Langem ihre Zweifel, dass die Schuldenobergrenze verfassungsmäßig ist.) Theoretisch könnte danach die Regierung im Notfall Zinsen auch weiterhin zahlen, wenn die Grenze erreicht wurde – und dafür auch neue Schulden aufnehmen. Ablenkungsmanöver Doch all diese Vorschläge und Diskussionen haben eines gemeinsam: Sie lenken von dem eigentlichen Problem ab, dass die Schuldenobergrenze überholt und sinnlos ist. Sie lenken darüber hinaus von der ausufernden Staatsverschuldung der USA ab, die – je nach Berechnung – bei 100 oder gar 120 % des Bruttoinlandsprodukts (BIP) liegt. Und die aufgrund steigender Zinsen bald dazu führen könnte, dass die USA dann 20 % ihrer Einnahmen für Zinszahlungen aufwenden müssen. Dann könnten an den Finanzmärkten Zweifel an der Tragfähigkeit der öffentlichen Finanzen und der Fähigkeit bzw. Bereitschaft zur Inflationsbekämpfung aufkommen. Es ist daher keineswegs so, dass die Finanzmärkte dem Polit-Theater um die Schuldenobergrenze gelassen zusehen. Es mag eine Ausnahme gewesen sein, dass Standard & Poor‘s 2011 die Bonität der USA herabgestuft hat (siehe Börse-Intern vom 30.01.2023). Die wirtschaftlichen Folgen eines Shutdowns können aber beträchtlich sein – und dann eben auch für die Finanzmärkte. Und die politische Lage in den USA ist mehr auf Konfrontation gerichtet als auf Kompromiss. Eine Eskalation bis hin zu einem Shutdown, ist also realistisch. Eindeutige Reaktionen der Finanzmärkte Entsprechend reagieren die Finanzmärkte – wie immer zu allererst die besonders risikosensiblen Anleihe- und Geldmärkte. So schossen die 1-Monats-Renditen in den USA nach Yellens Brief an den Kongress vom vergangenen Montag raketenartig nach oben:  Quelle: MarketMaker mit Daten von VWD Mag sein, dass dies zunächst nur eine Überreaktion ist. Aber die Anleger dürften nun aufmerksam darauf achten, wie es in Washington weitergeht. Denn auch die Aktienmärkte sind nicht immun gegen weitere negative Ereignisse. Das Wiederaufflackern der Bankenkrise in den vergangenen Wochen hat an den US-Märkten zu einer kleinen Unsicherheitsformation („Trompete“) geführt (grau im folgenden Chart):  Zuvor ist der Kurs mehrfach an bzw. vor dem Zwischenhoch vom August 2022 bzw. der 34.000-Punkte-Marke gescheitert. Zudem läuft der Kurs weiterhin in dem abwärts gerichteten Konsolidierungstrend seit Ende Dezember (rot). Ein erneuter Rückschlag könnte den Kurs also leicht wieder bis an die Unterkante dieses Trends drücken, also im Dow Jones in den Bereich von 31.500 Punkte. Allein das wäre ein Einbruch von 6,5 %. Chance oder Gefahr? Sofern ein solcher Rücksetzer tatsächlich nur die Folge des Schuldenstreits ist, wäre dies ein gute langfristige Einstiegschance. Wenn es dagegen zu einem Shutdown und einer nachfolgenden Rezession kommt, besteht die Gefahr, dass dies der Auftakt zu einer neuen Abwärtsbewegung ist. Immerhin haben wir noch Zeit bis Anfang Juni, um die Reaktionen von Politik und Märkten zu beobachten. Wie immer halten wir Sie hier in der Börse-Intern auf dem Laufenden. Mit besten Grüßen Ihr Torsten Ewert

|